Strategi silang berdasarkan Bollinger Bands dan penunjuk Hull

Gambaran keseluruhan

Strategi ini adalah berdasarkan kepada persilangan antara Brin Belt dan Indeks Hull untuk menghasilkan isyarat perdagangan. Apabila Indeks Hull melintasi Brin Belt, anda melakukan lebih banyak, dan apabila anda melintasi Brin Belt, anda melakukan lebih sedikit. Strategi ini menggabungkan strategi Brin Belt dan strategi trend track Indeks Hull untuk memanfaatkan kedua-duanya.

Prinsip Strategi

Strategi ini menghasilkan isyarat dagangan berdasarkan persilangan antara Brin dan Hull.

Pertama, Brin Belt terdiri daripada tiga garis: garis tengah, garis atas, dan garis bawah. Garis tengah adalah purata bergerak n hari, dan setiap garis atas dan bawah adalah satu perbezaan piawai di atas garis tengah.

Kedua, petunjuk Hull adalah petunjuk trend. Ia menggunakan perbezaan antara purata bergerak bertimbangan dari dua tempoh yang berbeza untuk menilai pergerakan semasa. Jika purata jangka pendek lebih tinggi daripada purata jangka panjang, ia adalah lebih tinggi, sebaliknya, ia adalah lebih rendah.

Strategi ini adalah menggabungkan kelebihan kedua-dua penunjuk tersebut. Apabila penunjuk Hull melintasi Burin, harga saham mungkin memasuki fasa tren ke atas, maka lakukan lebih banyak; Apabila penunjuk Hull melintasi Burin, harga saham mungkin memasuki fasa regresi ke bawah, maka lakukan kosong.

Kelebihan Strategik

Ia menggabungkan kelebihan kedua-dua penunjuk BRI dan HRI, menjadikan isyarat perdagangan lebih dipercayai.

Menggunakan petunjuk Hull untuk menentukan arah trend, dan Brin band untuk menentukan kedudukan rintangan sokongan, membentuk isyarat silang, dapat meningkatkan kebarangkalian keuntungan.

Dengan menyesuaikan parameter BRI dan HRI, ia dapat dioptimumkan untuk saham dalam tempoh yang berbeza.

Risiko dan Penyelesaian

Strategi ini mungkin akan menghasilkan lebih banyak isyarat palsu dan membawa kerugian apabila harga saham berada dalam susunan horizontal. Anda boleh mengurangkan isyarat palsu dengan mengoptimumkan parameter atau menambah syarat penapisan.

Apabila harga saham berubah-ubah dengan kuat, BRI dan HRI mungkin menghantar isyarat perdagangan pada masa yang sama, perlu memastikan urutan isyarat dan mengelakkan kesalahan penilaian isyarat silang. Anda boleh mempertimbangkan untuk menambah stop loss untuk mengawal kerugian.

Kod secara langsung menetapkan jumlah simpanan terbuka menjadi 100%. Apabila digunakan, anda perlu menyesuaikan pengurusan kedudukan simpanan, tidak dapat membuka simpanan penuh, yang boleh menyebabkan kerugian berkembang.

Arah pengoptimuman

Parameter yang boleh diuji untuk mengoptimumkan BRI dan HRI untuk saham yang lebih bersiklus.

Penapis untuk meningkatkan jumlah transaksi atau turun naik untuk mengelakkan isyarat yang salah semasa pencatatan.

Mengoptimumkan strategi hentian kerugian, menetapkan hentian bergerak atau hentian tunggal.

Menyesuaikan peraturan pengurusan kedudukan, menambah syarat untuk masuk semula ke dalam arena, untuk mengelakkan peningkatan kerugian.

ringkaskan

Strategi ini menggunakan strategi penembusan Brin Belt dan strategi pengesanan trend dalam Indeks Hull, untuk mewujudkan kesan berganda dari isyarat perdagangan dan penembusan trend. Strategi ini mempunyai kebolehpasaran yang kuat terhadap saham garis pendek tengah dengan asumsi bahawa tidak ada perubahan besar dalam asas. Namun, apabila digunakan secara praktikal, masih perlu mengoptimumkan parameter untuk ciri-ciri saham, dan menyesuaikan strategi pengurusan kedudukan, hentikan kerugian, dan lain-lain dengan betul, untuk menjadikan strategi lebih mantap.

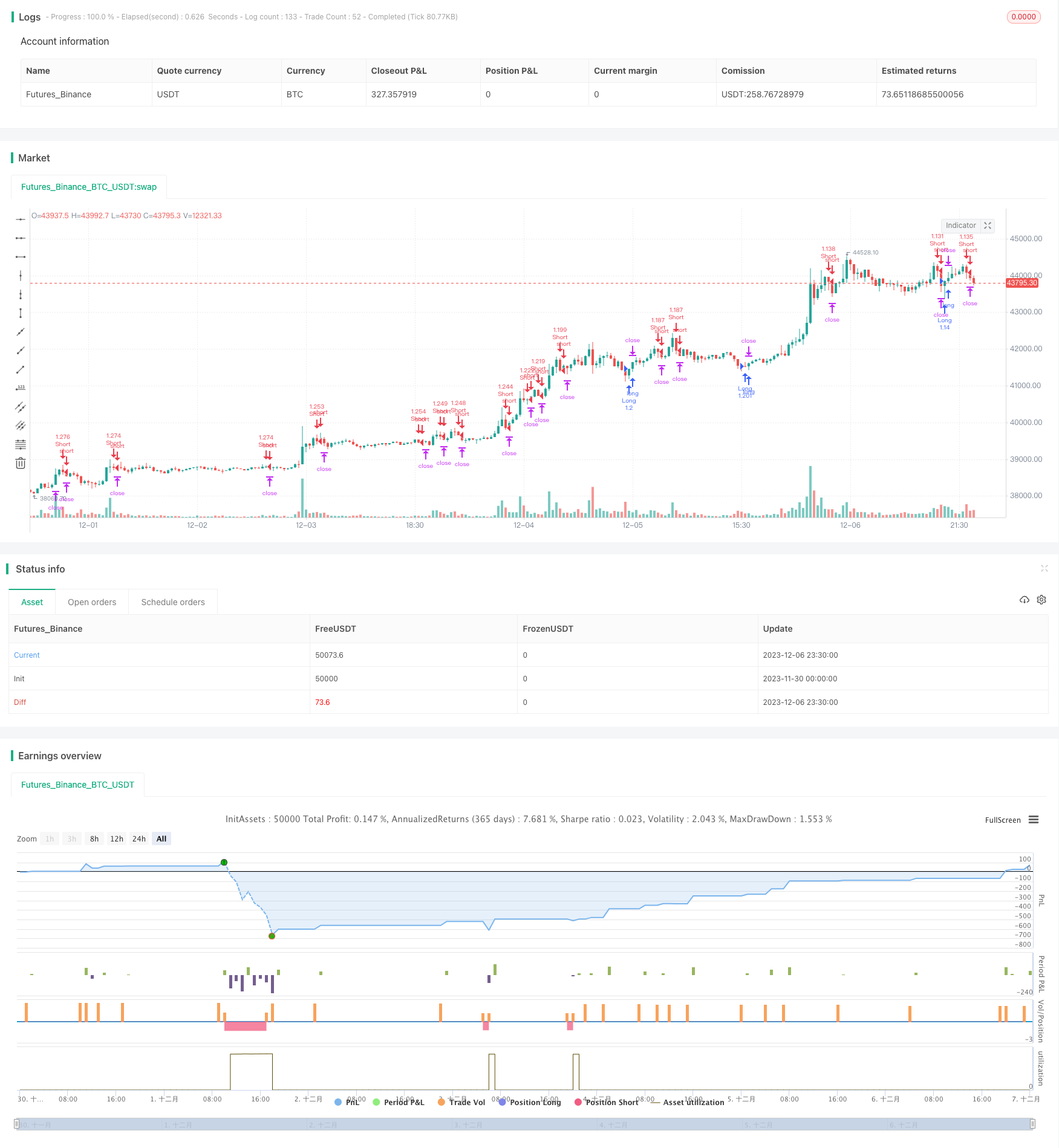

/*backtest

start: 2023-11-30 00:00:00

end: 2023-12-07 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title="Strategy Hull Bollinger", shorttitle="Hull bollinger",overlay=true, calc_on_order_fills=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100, overlay=false)

n=input(title="period",defval=3)

n2ma=2*wma(close,round(n/2))

nma=wma(close,n)

diff=n2ma-nma

sqn=round(sqrt(n))

n2ma1=2*wma(close[1],round(n/2))

nma1=wma(close[1],n)

diff1=n2ma1-nma1

sqn1=round(sqrt(n))

n1=wma(diff,sqn)

n2=wma(diff1,sqn)

c=n1>n2?green:red

i = input(1)

PP = close[i]

length1 = input(20, minval=1)

src = input(close, title="Source")

mult = input(2.0, minval=0.001, maxval=10, step=0.2)

basis = sma(src, length1)

dev = mult * stdev(src, length1)

upper = basis + dev

lower = basis - dev

TP = input(500) * 10

SL = input(500) * 10

TS = input(20) * 10

TO = input(10) * 10

CQ = 100

TPP = (TP > 0) ? TP : na

SLP = (SL > 0) ? SL : na

TSP = (TS > 0) ? TS : na

TOP = (TO > 0) ? TO : na

longCondition = crossover(n1,lower)

if (longCondition)

strategy.entry("Long", strategy.long)

shortCondition = crossunder(n1,upper)

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Close Short", "Short", qty_percent=CQ, profit=TPP, loss=SLP, trail_points=TSP, trail_offset=TOP)

strategy.exit("Close Long", "Long", qty_percent=CQ, profit=TPP, loss=SLP, trail_points=TSP, trail_offset=TOP)