Estratégia quantitativa de alta e baixa ruptura

Visão geral

A estratégia de fusão é uma estratégia de negociação quantitativa que combina a estratégia de inversão de forma 123 com a estratégia de ruptura de alto e baixo nível. A estratégia realiza uma combinação de vantagens de fundos de vários períodos de tempo, com o objetivo de obter lucros excedentários na linha média e longa, através de um julgamento integrado dos sinais de indicadores em diferentes períodos de tempo.

Princípio da estratégia

A estratégia de fusão é composta por duas partes:

123 estratégia de reversão

A estratégia vem da idéia de P183 de Ulf Jensen em How to get three times the profit in the futures market (Como obter o triplo do lucro no mercado de futuros). Ela gerou um sinal de compra e venda ao julgar a relação entre o preço de fechamento de 2 dias consecutivos e o preço de fechamento do dia anterior, em combinação com o indicador estocástico para julgar a sobrevenda e a sobrevenda do mercado.Estratégias de ruptura de alto e baixo nível

A estratégia determina os sinais de negociação julgando se os preços quebraram os altos e baixos dos diferentes ciclos. Ela calcula os preços mais altos e mais baixos do ciclo atual e do ciclo anterior, gerando um sinal de compra quando o preço quebra o preço mais alto e um sinal de venda quando o preço mais baixo. A vantagem da estratégia é ser capaz de identificar as características de diferentes linhas de linha de ciclo e entrar no mercado mais cedo quando a tendência se forma.

A estratégia de fusão combinará as duas estratégias acima mencionadas e produzirá um sinal de negociação real quando a direção do sinal das duas estratégias coincidir. Isso pode filtrar alguns sinais inválidos produzidos por erros de julgamento de uma única estratégia e aumentar a confiabilidade do sinal.

Vantagens estratégicas

Compreensão integrada de múltiplos períodos de tempo para melhorar a precisão do sinal

A estratégia combina as características morfológicas da linha do sol e do período de tempo mais alto, permitindo uma maior precisão no julgamento de sinais de negociação e evitando a distorção de fluctuações de curto prazo no mercado.Aproveite o critério de sobrecompra e sobrevenda do Stochastic

A aplicação do indicador StochasticSlow evita a compra apressada na zona de sobrecompra e a aplicação do indicador StochasticFast evita a venda apressada na zona de sobrevenda, reduzindo os prejuízos desnecessários.Captação de tendências em tempo real para reduzir a probabilidade de oportunidades perdidas

A estratégia de alta e baixa ruptura permite identificar áreas críticas de ruptura de preços em períodos de linha mais longos, entrando mais cedo na tendência e reduzindo a probabilidade de oportunidades perdidas.Uma combinação de várias estratégias, com flexibilidade e otimização

A estratégia é composta por várias sub-estratégias, com grande espaço para otimização, que pode ser otimizada por meio do ajuste dos parâmetros da sub-estratégia ou da introdução de novas sub-estratégias, tornando a estratégia mais estável e confiável.A lógica da estratégia é clara e fácil de entender.

A estrutura da política é simples e clara, fácil de entender e modificar, e fácil de manter no futuro.

Risco estratégico

Aumento de sinal de atraso em múltiplos períodos de tempo

Embora o julgamento integrado de múltiplos períodos de tempo possa melhorar a precisão do sinal, ele também pode aumentar o atraso do sinal, podendo perder oportunidades de negociação de linha curta.123 Formas não conseguem reconhecer uma reversão de tendência mais longa

A estratégia de reversão não consegue identificar os principais pontos de reversão de tendências em períodos de tempo mais longos, julgando apenas o que aconteceu nos últimos dias.A configuração incorreta dos parâmetros de ciclo pode causar um falso sinal

A configuração inadequada dos parâmetros do indicador estocástico e do ciclo de ruptura de níveis altos e baixos pode causar a produção de muitos sinais de negociação falsos.A falta de adaptação a situações específicas, baseada apenas em indicadores técnicos

A estratégia baseia-se apenas em indicadores técnicos, sem levar em conta informações básicas, e é pouco adaptável em caso de um grande evento de Cisne Negro.

A solução para o risco:

Reduzir adequadamente o ciclo de computação e reduzir o atraso do sinal.

Tente introduzir indicadores ou formas de ciclo mais longo como filtros.

Optimizar a configuração dos parâmetros para testar a estabilidade dos parâmetros na retomada.

Considere a combinação de fatores fundamentais para filtrar o sinal.

Direção de otimização da estratégia

Testar e otimizar os parâmetros de cada estratégia para torná-la mais robusta.

Aumentar o conjunto de indicadores que auxiliam a tomada de decisões, como o fundamento, a direção dos recursos financeiros, etc.

Introduzir estratégias de stop loss para controlar o máximo de perdas em uma única transação.

Parâmetros refinados para uma variedade específica, para melhorar a adequação da estratégia para essa variedade.

Aumentar o modelo de aprendizado de máquina para auxiliar na tomada de decisões.

Resumir

Em resumo, a estratégia de fusão integra as vantagens dos indicadores técnicos em várias escalas de tempo, com o objetivo de melhorar a precisão e a tempestividade do julgamento do sinal. Em comparação com a estratégia de indicadores técnicos individuais, ela possui uma capacidade de julgamento de tendências mais aguçada e uma geração de sinais mais estável.

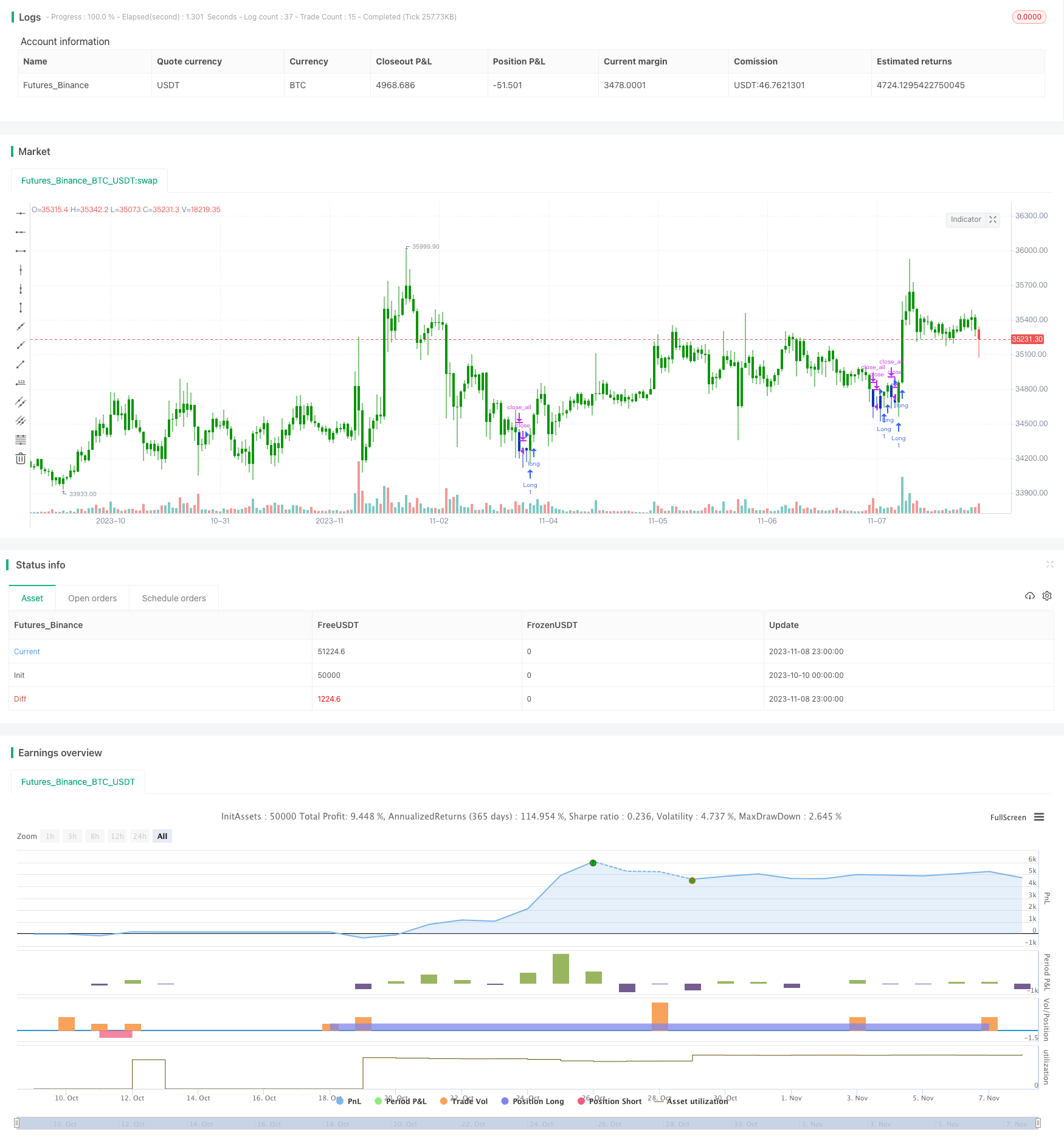

/*backtest

start: 2023-10-10 00:00:00

end: 2023-11-09 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 25/11/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This script shows a high and low period value.

// Width - width of lines

// SelectPeriod - Day or Week or Month and etc.

// LookBack - Shift levels 0 - current period, 1 - previous and etc.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

HLL(LookBack, SelectPeriod) =>

pos = 0.0

xHigh = security(syminfo.tickerid, SelectPeriod, high[LookBack])

xLow = security(syminfo.tickerid, SelectPeriod, low[LookBack])

vS1 = xHigh

vR1 = xLow

pos := iff(close > vR1, 1,

iff(close < vS1, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & High and Low Levels", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

SelectPeriod = input(title="Resolution", type=input.resolution, defval="D")

LookBack = input(1, minval=0)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posHLL = HLL(LookBack, SelectPeriod)

pos = iff(posReversal123 == 1 and posHLL == 1 , 1,

iff(posReversal123 == -1 and posHLL == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )