Estratégia quantitativa de Golden Cross e Dead Cross de média móvel dupla

Visão geral

Esta estratégia é baseada no sinal de forquilha dourada da média móvel dupla ALMA, combinado com o sinal de forquilha do MACD, para realizar o fechamento automático. A estratégia é válida para períodos de 4 horas ou mais, os dados de teste são BNB/USDT, o período de 2017 até o presente, a taxa de taxa de pagamento é de 0,03% .

Princípio da estratégia

A estratégia usa a linha rápida e a linha lenta ALMA para construir uma média móvel dupla. A linha rápida tem 20 e a linha lenta tem 40, cada uma com um deslocamento de 0,9 e um diferencial padrão de 5 . Quando a linha rápida atravessa a linha lenta, é gerado um sinal múltiplo. Quando a linha rápida atravessa a linha lenta, é gerado um sinal de vazio.

Ao mesmo tempo, a estratégia combina o sinal de retângulo do indicador MACD. O sinal de retângulo é válido somente quando o retângulo MACD é positivo (ascendente) e o sinal de retângulo é válido somente quando o retângulo MACD é negativo (decrescente).

A estratégia simultaneamente estabelece um stop loss condicional. Fazer um stop loss de 2 vezes, o stop loss é de 0,2 vezes; fazer um stop stop de 0,05 vezes, o stop loss é de 1 vez.

Análise de vantagens

Esta estratégia, combinada com o julgamento de tendências de médias móveis duplas e o julgamento de energia do indicador MACD, pode filtrar efetivamente os falsos sinais e melhorar a precisão da entrada. A configuração de stop loss é razoável, maximizando o lucro e evitando grandes perdas.

Os dados retrospectivos adotados desde 2017 incluem várias conversões de alta e baixa, o que demonstra que a estratégia se adapta às características lineares e não-lineares do mercado.

Análise de Riscos

A estratégia tem os seguintes riscos:

- A própria média móvel dupla está atrasada e pode ter perdido a oportunidade de uma linha curta.

- A estratégia não produzirá sinal quando o MACD for zero

- O Stop Loss Ratio é predefinido e pode variar de acordo com a realidade.

Solução:

- Reduzir adequadamente os ciclos das médias móveis e aumentar a sensibilidade às linhas curtas

- Optimizar os parâmetros do MACD para que o diagrama flutua mais frequentemente

- Ajuste dinâmico de paragem de perda

Direção de otimização

A estratégia também pode ser melhorada em alguns aspectos:

- Experimentar diferentes tipos de médias móveis para obter melhores efeitos de suavização

- Parâmetros de média móvel e MACD optimizados para variedades e períodos diferentes

- Adicionar condições adicionais, como mudanças no volume de transação, para filtrar o sinal

- Ajustar a proporção de stop loss em tempo real para uma estratégia mais adaptável

Resumir

Esta estratégia combina com sucesso o julgamento de tendências de médias móveis e o julgamento auxiliar do MACD, e configura um stop loss razoável, que permite obter ganhos estáveis em vários cenários. A estabilidade e a lucratividade da estratégia podem ser ainda melhoradas por meio de configurações de parâmetros de otimização contínua e adição de condições de filtragem adicionais.

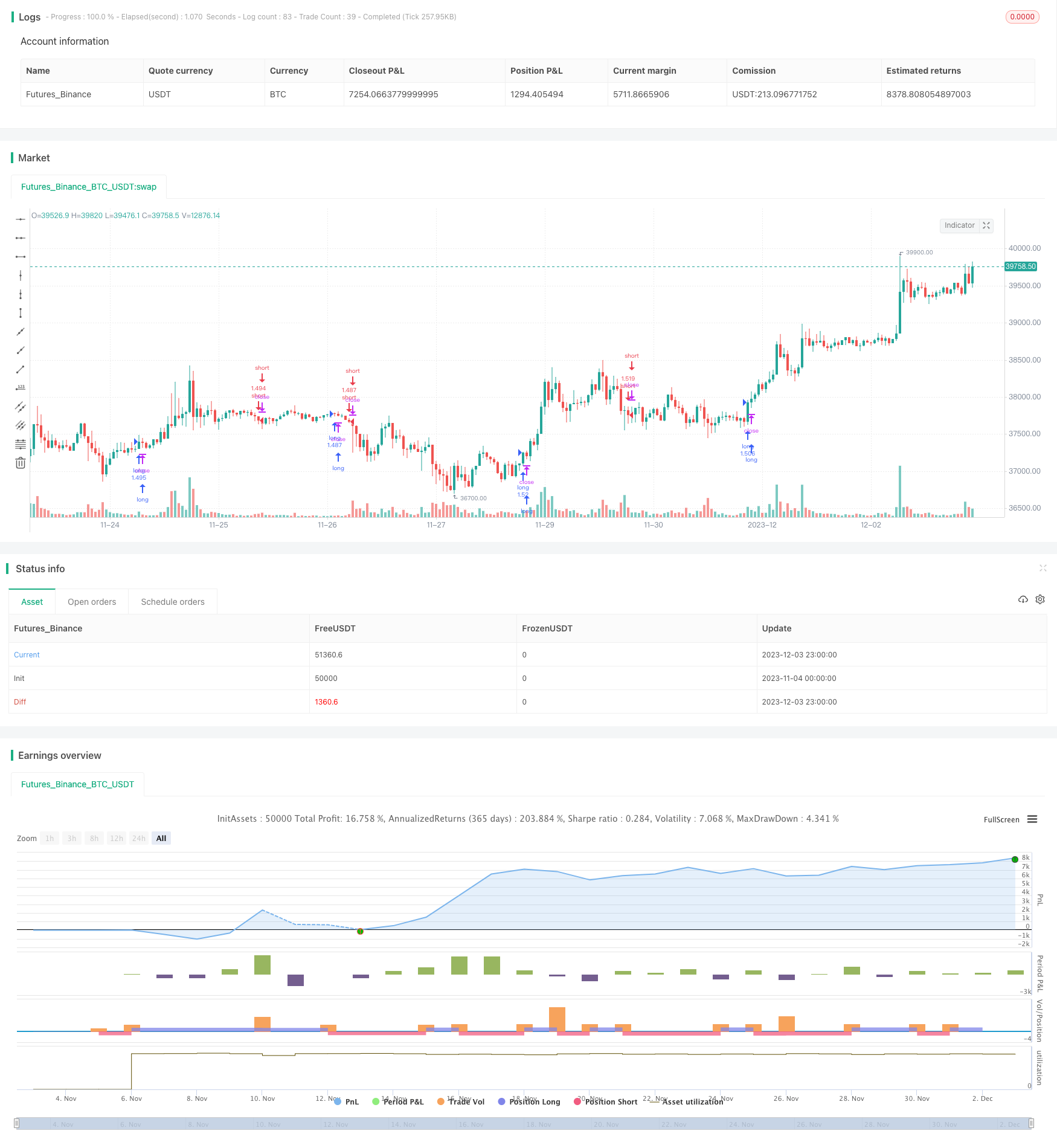

/*backtest

start: 2023-11-04 00:00:00

end: 2023-12-04 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=4

strategy(title = "Full Crypto Swing Strategy ALMA Cross", overlay = true, pyramiding=1,initial_capital = 1, default_qty_type= strategy.percent_of_equity, default_qty_value = 100, calc_on_order_fills=false, slippage=0,commission_type=strategy.commission.percent,commission_value=0.03)

//time condition

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2010, title = "From Year", minval = 1970)

//monday and session

// To Date Inputs

toDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2031, title = "To Year", minval = 1970)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = time >= startDate and time <= finishDate

UseHAcandles = input(false, title="Use Heikin Ashi Candles in Algo Calculations")

haClose = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, close) : close

haOpen = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, open) : open

haHigh = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, high) : high

haLow = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, low) : low

//alma fast and slow

src = haClose

windowsize = input(title="Length Size Fast", type=input.integer, defval=20)

windowsize2 = input(title="Length Size Slow", type=input.integer, defval=40)

offset = input(title="Offset", type=input.float, defval=0.9, step=0.05)

sigma = input(title="Sigma", type=input.float, defval=5)

outfast=alma(src, windowsize, offset, sigma)

outslow=alma(src, windowsize2, offset, sigma)

//macd

fast_length = input(title="Fast Length", type=input.integer, defval=6)

slow_length = input(title="Slow Length", type=input.integer, defval=25)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

// Calculating

fast_ma = ema(src, fast_length)

slow_ma = ema(src, slow_length)

macd = fast_ma - slow_ma

signal = ema(macd, signal_length)

hist = macd - signal

long=crossover(outfast,outslow) and hist > hist[1] and time_cond

short=crossunder(outfast,outslow) and hist < hist[1] and time_cond

takeProfit_long=input(2.0, step=0.005)

stopLoss_long=input(0.2, step=0.005)

takeProfit_short=input(0.05, step=0.005)

stopLoss_short=input(1.0, step=0.005)

strategy.entry("long",1,when=long)

strategy.entry("short",0,when=short)

strategy.exit("short_tp/sl", "long", profit=close * takeProfit_long / syminfo.mintick, loss=close * stopLoss_long / syminfo.mintick, comment='LONG EXIT', alert_message = 'closeshort')

strategy.exit("short_tp/sl", "short", profit=close * takeProfit_short / syminfo.mintick, loss=close * stopLoss_short / syminfo.mintick, comment='SHORT EXIT', alert_message = 'closeshort')