Estratégia de filtragem de análise de correção de índice

Visão geral

A estratégia usa uma combinação de modelagem e média móvel de índice para implementar um filtro de tendência fortemente aleatório para determinar a direção da posição. A estratégia primeiro calcula se o preço é dividido por um saldo de um número definido de 0 e, se for 0, um sinal de negociação é emitido. Este sinal fica em branco se estiver abaixo da média móvel do índice; se estiver acima da média móvel do índice, faça mais. A estratégia combina a aleatoriedade das operações matemáticas com o julgamento de tendências de indicadores técnicos, usando verificação de cruzamento entre diferentes indicadores periódicos, filtrando efetivamente o comportamento aleatório que impacta parcialmente o preço.

Princípio da estratégia

- Configure o valor de entrada de preço a para o preço de fechamento close, que pode ser alterado; configure o valor de divisão b para 4, que pode ser alterado.

- Calcule o restante de a dividido por b, modulo, para determinar se o restante é 0。

- O indicador MALen é definido como uma média móvel de 70 ciclos, que serve como um indicador de tendências de preços de médio e longo prazo.

- Quando o resíduo modulo é 0, o sinal de negociação é gerado, e a relação com a EMA determina a direção. Quando o preço atravessa a linha EMA acima, o sinal de compra é gerado. Quando o preço atravessa a linha EMA abaixo, o sinal de venda é gerado.

- As entradas de negociação entram em posições de compra ou venda de acordo com a direção do sinal. A estratégia pode limitar a abertura de posições reversíveis para controlar o número de negociações.

- A condição de parada é definida de acordo com três tipos de parada: parada fixa, parada ATR e parada de variação de preço. A condição de parada é a inversão da parada.

- Pode-se escolher se usar o Stop Loss móvel para bloquear mais lucros, não sendo usado por padrão.

Análise de vantagens

- A aleatoriedade da simulação evita a influência das oscilações de preços e, em combinação com o julgamento de tendências de médias móveis, pode filtrar efetivamente alguns sinais inativos.

- As médias móveis exponenciais são usadas como indicadores de tendências de médio e longo prazo, em combinação com sinais de curto prazo de operações modulares, permitindo verificação em vários níveis e evitando sinais falsos.

- A configuração de parâmetros personalizáveis é muito flexível, permitindo ajustar os parâmetros de acordo com diferentes mercados, procurando a melhor combinação de parâmetros.

- A integração de várias formas de parar perdas permite controlar o risco e, ao mesmo tempo, estabelece condições de parada para bloquear os lucros.

- Apoia a abertura de posição inversa direta, permitindo a troca de posições sem problemas. Também é possível desativar esta função para reduzir o número de transações.

Análise de Riscos

- A configuração inadequada dos parâmetros pode resultar na geração de sinais de transação excessivos, aumentando a frequência de transação e os custos de deslizamento.

- A média móvel é o único indicador de tendências que pode gerar atraso e perder o momento de uma reversão de preço.

- O método de parada fixa pode ser muito mecânico e não pode ser adaptado às flutuações do mercado.

- A abertura de posições diretamente reversíveis aumenta a frequência de ajustes de posições e aumenta os custos e riscos de negociação.

Direção de otimização

- Pode-se testar diferentes indicadores de linha média em vez da EMA, ou combinar o uso da EMA com outras linhas médias para ver se a taxa de lucro pode ser melhorada.

- Pode-se tentar combinar filtros de cálculo de módulos com outras estratégias, como bandas de brinquedo, K-linhas, etc., para formar filtros mais estáveis.

- Pode-se estudar a forma de se adaptar ao stop loss, ajustando a distância de stop loss de acordo com a volatilidade do mercado.

- Pode-se definir o número de transações ou o limite de perda para limitar o número de posições abertas diretamente para trás.

Resumir

A estratégia permite uma combinação eficaz de filtragem aleatória com o julgamento de tendências de médias móveis por meio de operações de simulação. A configuração de parâmetros é flexível e pode ser ajustada e otimizada de acordo com diferentes condições de mercado, resultando em sinais de negociação mais confiáveis. Ao mesmo tempo, integra vários mecanismos de controle de risco de perda, bem como parada e parada móvel para bloquear os lucros.

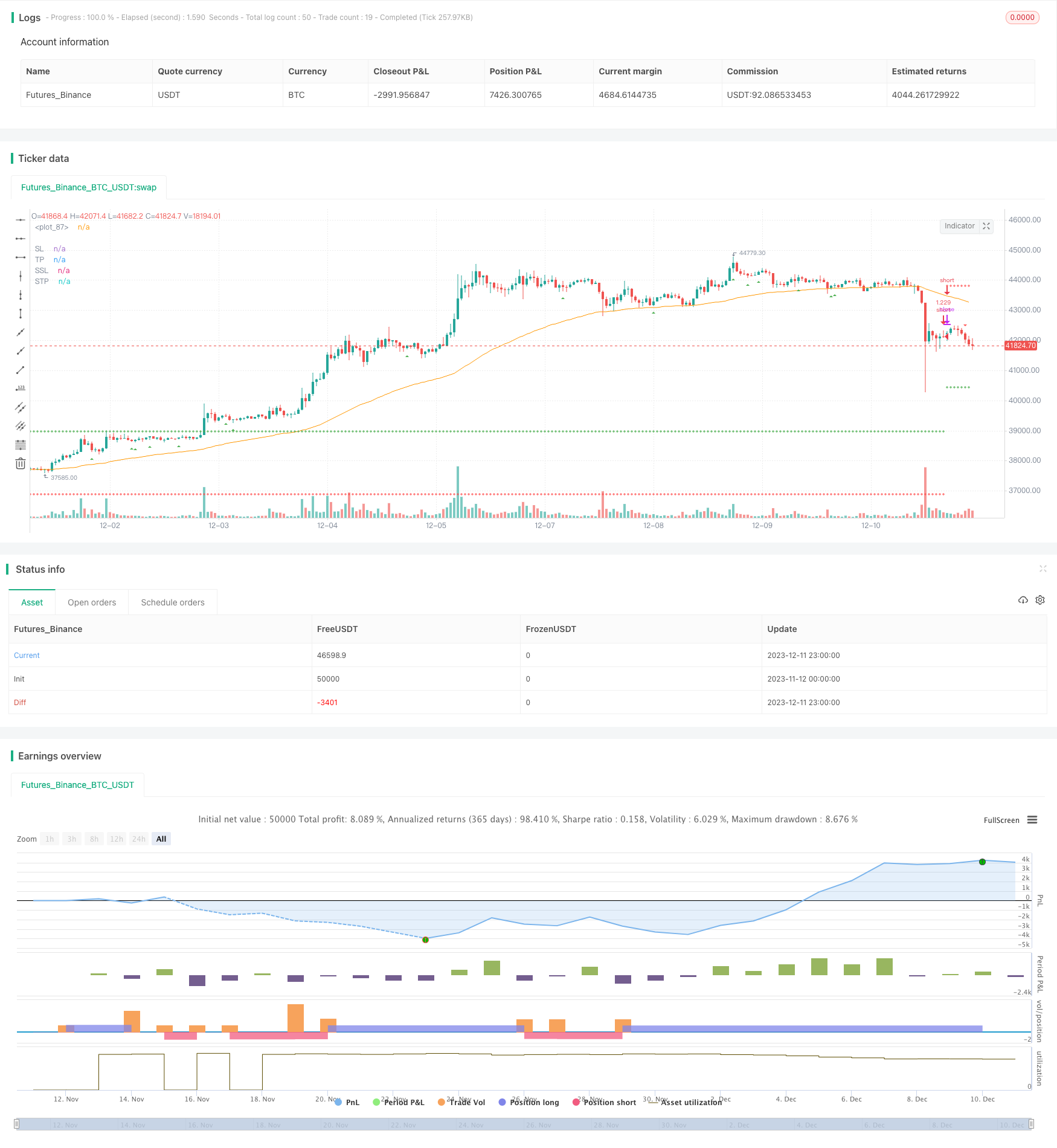

/*backtest

start: 2023-11-12 00:00:00

end: 2023-12-12 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tweakerID

// To understand this strategy first we need to look into the Modulo (%) operator. The modulo returns the remainder numerator

// of a division's quotient (the result). If we do 5 / 3, we get 1 and 2/3 as a result, where the remainder is 2 (two thirds, in this case). This can be

// used for many things, for example to determine when a number divides evenly into another number. If we divide 3/3, our result is 1,

// with no remainder numerator, hence our modulo result is 0. In this strategy, we compare a given number (divisor, user defined) with the

// the closing price of every candle (dividend, modifiable from the inputs panel) to determine if the result between their division is an even number.

// If the answer is true, we have an entry signal. If this signal occurs below the EMA (length is defined by the user) we go short and

// viceversa for longs. This logic can be reversed. In this case, the modulo works as a random-like filter for a moving average strategy

// that usually struggles when the market is ranging.

//@version=4

//@version=4

strategy("Modulo Logic + EMA Strat",

overlay=true,

default_qty_type=strategy.percent_of_equity,

default_qty_value=100,

initial_capital=10000,

commission_value=0.04,

calc_on_every_tick=false,

slippage=0)

direction = input(0, title = "Strategy Direction", type=input.integer, minval=-1, maxval=1)

strategy.risk.allow_entry_in(direction == 0 ? strategy.direction.all : (direction < 0 ? strategy.direction.short : strategy.direction.long))

/////////////////////// STRATEGY INPUTS ////////////////////////////////////////

title1=input(true, "-----------------Strategy Inputs-------------------")

a=input(close, title="Dividend")

b=input(4, title="Divisor")

usemod=input(true, title="Use Modulo Logic")

MALen=input(70, title="EMA Length")

/////////////////////// BACKTESTER /////////////////////////////////////////////

title2=input(true, "-----------------General Inputs-------------------")

// Backtester General Inputs

i_SL=input(true, title="Use Stop Loss and Take Profit")

i_SLType=input(defval="ATR Stop", title="Type Of Stop", options=["Strategy Stop", "Swing Lo/Hi", "ATR Stop"])

i_SPL=input(defval=10, title="Swing Point Lookback")

i_PercIncrement=input(defval=3, step=.1, title="Swing Point SL Perc Increment")*0.01

i_ATR = input(14, title="ATR Length")

i_ATRMult = input(4, step=.1, title="ATR Multiple")

i_TPRRR = input(1, step=.1, title="Take Profit Risk Reward Ratio")

TS=input(false, title="Trailing Stop")

// Bought and Sold Boolean Signal

bought = strategy.position_size > strategy.position_size[1]

or strategy.position_size < strategy.position_size[1]

// Price Action Stop and Take Profit

LL=(lowest(i_SPL))*(1-i_PercIncrement)

HH=(highest(i_SPL))*(1+i_PercIncrement)

LL_price = valuewhen(bought, LL, 0)

HH_price = valuewhen(bought, HH, 0)

entry_LL_price = strategy.position_size > 0 ? LL_price : na

entry_HH_price = strategy.position_size < 0 ? HH_price : na

tp=strategy.position_avg_price + (strategy.position_avg_price - entry_LL_price)*i_TPRRR

stp=strategy.position_avg_price - (entry_HH_price - strategy.position_avg_price)*i_TPRRR

// ATR Stop

ATR=atr(i_ATR)*i_ATRMult

ATRLong = ohlc4 - ATR

ATRShort = ohlc4 + ATR

ATRLongStop = valuewhen(bought, ATRLong, 0)

ATRShortStop = valuewhen(bought, ATRShort, 0)

LongSL_ATR_price = strategy.position_size > 0 ? ATRLongStop : na

ShortSL_ATR_price = strategy.position_size < 0 ? ATRShortStop : na

ATRtp=strategy.position_avg_price + (strategy.position_avg_price - LongSL_ATR_price)*i_TPRRR

ATRstp=strategy.position_avg_price - (ShortSL_ATR_price - strategy.position_avg_price)*i_TPRRR

// Strategy Stop

float LongStop = na

float ShortStop = na

float StratTP = na

float StratSTP = na

/////////////////////// STRATEGY LOGIC /////////////////////////////////////////

modulo=a%b

evennumber=modulo==0

MA=ema(close, MALen)

plot(MA)

BUY=usemod ? evennumber and close > MA : close > MA

SELL=usemod ? evennumber and close < MA : close < MA

//Trading Inputs

DPR=input(true, "Allow Direct Position Reverse")

reverse=input(false, "Reverse Trades")

// Entries

if reverse

if not DPR

strategy.entry("long", strategy.long, when=SELL and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=BUY and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=SELL)

strategy.entry("short", strategy.short, when=BUY)

else

if not DPR

strategy.entry("long", strategy.long, when=BUY and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=SELL and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=BUY)

strategy.entry("short", strategy.short, when=SELL)

SL= i_SLType == "Swing Lo/Hi" ? entry_LL_price : i_SLType == "ATR Stop" ? LongSL_ATR_price : LongStop

SSL= i_SLType == "Swing Lo/Hi" ? entry_HH_price : i_SLType == "ATR Stop" ? ShortSL_ATR_price : ShortStop

TP= i_SLType == "Swing Lo/Hi" ? tp : i_SLType == "ATR Stop" ? ATRtp : StratTP

STP= i_SLType == "Swing Lo/Hi" ? stp : i_SLType == "ATR Stop" ? ATRstp : StratSTP

//TrailingStop

dif=(valuewhen(strategy.position_size>0 and strategy.position_size[1]<=0, high,0))

-strategy.position_avg_price

trailOffset = strategy.position_avg_price - SL

var tstop = float(na)

if strategy.position_size > 0

tstop := high- trailOffset - dif

if tstop<tstop[1]

tstop:=tstop[1]

else

tstop := na

StrailOffset = SSL - strategy.position_avg_price

var Ststop = float(na)

Sdif=strategy.position_avg_price-(valuewhen(strategy.position_size<0

and strategy.position_size[1]>=0, low,0))

if strategy.position_size < 0

Ststop := low+ StrailOffset + Sdif

if Ststop>Ststop[1]

Ststop:=Ststop[1]

else

Ststop := na

strategy.exit("TP & SL", "long", limit=TP, stop=TS? tstop : SL, when=i_SL)

strategy.exit("TP & SL", "short", limit=STP, stop=TS? Ststop : SSL, when=i_SL)

/////////////////////// PLOTS //////////////////////////////////////////////////

plot(i_SL and strategy.position_size > 0 and not TS ? SL : i_SL and strategy.position_size > 0 and TS ? tstop : na , title='SL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size < 0 and not TS ? SSL : i_SL and strategy.position_size < 0 and TS ? Ststop : na , title='SSL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size > 0 ? TP : na, title='TP', style=plot.style_cross, color=color.green)

plot(i_SL and strategy.position_size < 0 ? STP : na, title='STP', style=plot.style_cross, color=color.green)

// Draw price action setup arrows

plotshape(BUY ? 1 : na, style=shape.triangleup, location=location.belowbar,

color=color.green, title="Bullish Setup", size=size.auto)

plotshape(SELL ? 1 : na, style=shape.triangledown, location=location.abovebar,

color=color.red, title="Bearish Setup", size=size.auto)