Bandas de Bollinger e estratégia de curto prazo do RSI

Visão geral

A estratégia de curto-circuito de Brin e RSI é uma estratégia de negociação de curto-circuito baseada em Brin e um índice de força relativa (RSI). Combina o método de Brin para determinar se o mercado está superaquecido e o RSI para determinar a dinâmica do mercado, procurando oportunidades de shorting. Quando o preço da ação quebra a faixa de Brin e o RSI é maior que 70, a situação é considerada quente demais, e a situação é fechada.

Princípio da estratégia

A estratégia baseia-se em dois indicadores:

Faixa de Brin. A faixa de Brin é composta por um eixo central, um eixo superior e um eixo inferior. O eixo central é a média móvel de n dias, e o eixo superior e inferior são os eixos superiores e inferiores.*O desvio padrão é composto por: quando o preço rebenta da trajetória inferior para a trajetória superior, o mercado é considerado quente; quando o preço retorna da trajetória superior para a trajetória inferior, o mercado é considerado frio.

RSI O RSI julga a força da tendência de alta e baixa ao comparar a média de alta e baixa durante um período de tempo. RSI maior que 70 indica que o mercado de ações está quente demais e menor que 30 indica que o mercado de ações está sobrevendido.

A lógica da transação é a seguinte:

Quando o preço das ações atravessa a faixa de Brin e o RSI é maior que 70, o Brin corresponde ao sinal de calor e o RSI ao sinal de supercompra, e, portanto, fica em branco;

Quando as ações desceram do Bollinger Bandwagon, o mercado esfriou e, por isso, os investidores pararam de negociar.

A estratégia define o stop loss e o stop loss ao mesmo tempo:

Stop loss definido como preço de entrada*(1 + 1%), ou seja, sofrer um prejuízo de 1%;

A paragem é definida como preço de entrada.*(1-7%), ou seja, um equilíbrio após a obtenção de 7% de lucro.

Vantagens estratégicas

A estratégia tem as seguintes vantagens:

Combinação de dois indicadores, a faixa de Brin e o RSI, para evitar a probabilidade de erro de um único indicador técnico;

Utilizando o downtrend da correlação binária e o RSI para determinar a hora de entrada e saída, localizando com precisão as oportunidades de negociação de curto prazo;

O risco pode ser controlado com a instalação de pontos de parada e de parada antes da entrada.

A lógica de transação é simples e clara, e a implementação é fácil de entender.

Pode ajustar flexivelmente os parâmetros de Brin e RSI para adaptar-se a diferentes ciclos e condições de mercado.

Risco estratégico

Apesar das vantagens acima, há alguns riscos a serem evitados:

Os Brinks e o RSI são indicadores de tendências e não são adequados para situações de turbulência ou sem uma direção clara.

Não há garantias de que o stop loss e o stop stop serão sempre acionados perfeitamente.

A situação extrema pode levar a uma ruptura dos limites de suspensão, resultando em perdas maiores do que as esperadas;

A necessidade de otimização contínua dos parâmetros das faixas de Brin e do RSI para se adaptar às mudanças do mercado.

A resposta é evitar o risco:

Para avaliar a direção das tendências locais, combinando com indicadores básicos como as médias móveis definidas por voluntários, para evitar reversões desnecessárias;

Reduzir adequadamente o tamanho das posições, combinar várias estratégias e diversificar os riscos;

Aumentar o limiar de perdas ou criar um limiar de superperdas para responder a situações extremas;

Ajuste contínuo dos parâmetros do Brinks e do RSI de acordo com os resultados dos testes em disco.

Direção de otimização da estratégia

A estratégia pode ser melhorada nas seguintes direções:

Combinação com outros indicadores para evitar inversão desnecessária, como EMA, MACD, etc.

Parâmetros ideais para testes de diferentes variedades e períodos. Os períodos podem ser considerados como linhas de 15 minutos, 30 minutos e 1 hora, etc. As principais moedas digitais e ações podem ser usadas como variedades de teste.

Estabeleça um stop dinâmico, ajustando o ponto de parada em tempo real de acordo com a volatilidade do mercado. Isso pode mitigar o risco de que o stop seja ultrapassado.

Considere a otimização de métodos que combinam com a negociação algorítmica. Utilize aprendizado de máquina e algoritmos genéticos para encontrar automaticamente os parâmetros ótimos ou capturar padrões de negociação mais complexos.

Resumir

A estratégia de negociação de linha curta primeiro julga o calor e a dinâmica do mercado por meio de bandas de Brin e RSI, para encontrar o melhor momento de fechamento e, em seguida, usa o stop loss para controlar o risco. A vantagem da estratégia é simples, direta e fácil de implementar. O principal risco está na limitação do indicador e na cobertura do stop loss.

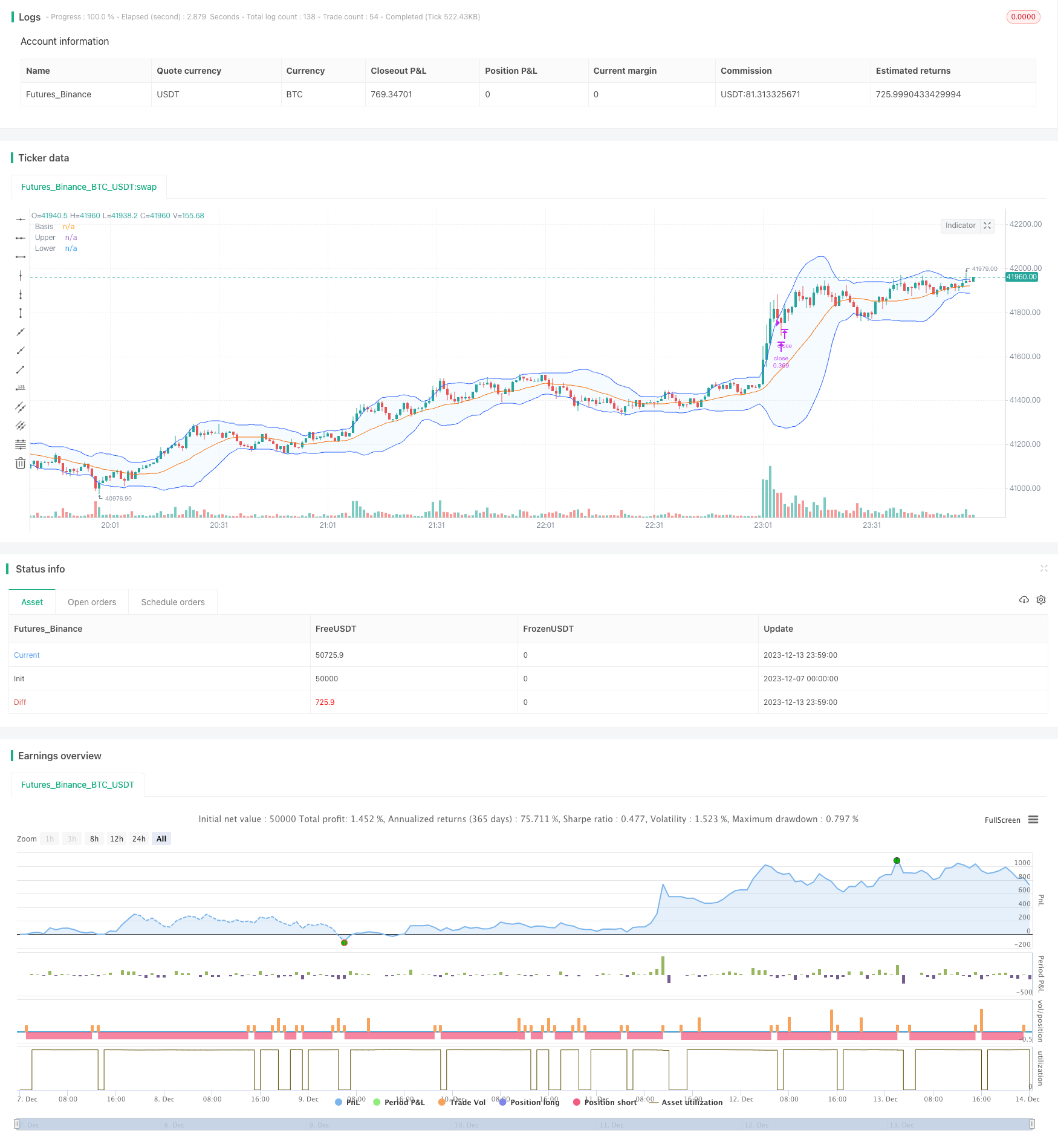

/*backtest

start: 2023-12-07 00:00:00

end: 2023-12-14 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Coinrule

// Works best on 30m, 45m timeframe

//@version=5

strategy("Bollinger Bands and RSI Short Selling",

overlay=true,

initial_capital = 1000,

default_qty_value = 30,

default_qty_type = strategy.percent_of_equity,

commission_type=strategy.commission.percent,

commission_value=0.1)

//Backtest period

timePeriod = time >= timestamp(syminfo.timezone, 2021, 12, 1, 0, 0)

notInTrade = strategy.position_size <= 0

//Bollinger Bands Indicator

length = input.int(20, minval=1)

src = input(close, title="Source")

mult = input.float(2.0, minval=0.001, maxval=50, title="StdDev")

basis = ta.sma(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

offset = input.int(0, "Offset", minval = -500, maxval = 500)

plot(basis, "Basis", color=#FF6D00, offset = offset)

p1 = plot(upper, "Upper", color=#2962FF, offset = offset)

p2 = plot(lower, "Lower", color=#2962FF, offset = offset)

fill(p1, p2, title = "Background", color=color.rgb(33, 150, 243, 95))

// RSI inputs and calculations

lengthRSI = 14

RSI = ta.rsi(close, lengthRSI)

oversold= input(30)

//Stop Loss and Take Profit for Shorting

Stop_loss= ((input (1))/100)

Take_profit= ((input (7)/100))

shortStopPrice = strategy.position_avg_price * (1 + Stop_loss)

shortTakeProfit = strategy.position_avg_price * (1 - Take_profit)

//Entry and Exit

strategy.entry(id="short", direction=strategy.short, when=ta.crossover(close, upper) and RSI < 70 and timePeriod and notInTrade)

if (ta.crossover(upper, close) and RSI > 70 and timePeriod)

strategy.exit(id='close', stop = shortTakeProfit, limit = shortStopPrice)