Estratégia de negociação quantitativa baseada nos indicadores de tendência TRSI e SUPER

Visão geral

Esta estratégia combina um indicador relativamente forte (TRSI) e um indicador de tendência super (SUPER Trend) para formar um conjunto mais completo de estratégias de negociação quantitativa. A estratégia é usada principalmente para capturar tendências de linha média e longa, enquanto os indicadores de curto prazo são usados para filtrar os sinais de negociação de ruído.

Princípio da estratégia

- Calcular o TRSI para determinar se o mercado está em um estado de sobrecompra ou sobrevenda, emitindo um sinal de compra e venda

- Filtração de sinais de ruído usando o indicador SUPER Trend para confirmar a tendência fundamental

- Configurar um Stop Loss em diferentes fases da tabela de ganhos

Concretamente, a estratégia primeiro calcula o indicador TRSI para determinar se há áreas de sobrevenda no mercado, e depois calcula o indicador SUPER Trend para determinar a direção da grande tendência. A combinação dos dois emite um sinal de negociação.

Análise de vantagens

A estratégia tem as seguintes vantagens:

- Combinação de vários indicadores para melhorar a precisão do sinal.

- Aplica-se a negociação de tendências de linhas médias e longas. Os sinais de supercompra e supervenda são propensos a uma reversão de tendência.

- O Stop Loss Stop Set é razoável, o retorno de lucro em diferentes fases e a retirada de fundos em diferentes proporções, o controle eficaz do risco.

Análise de Riscos

A estratégia também apresenta alguns riscos:

- A situação é muito complicada, e a maioria das pessoas não tem dinheiro para investir, mas não têm dinheiro para investir.

- O parâmetro TRSI está mal configurado, podendo ter perdido um intervalo de super-compra e super-venda.

- Os parâmetros SUPER Trend não estão configurados corretamente e podem emitir sinais errados.

- O espaço de parada é grande demais para controlar o risco de forma eficaz.

Para responder a esses riscos, podemos fazer otimizar as seguintes coisas:

Direção de otimização

- A combinação de mais indicadores de curto prazo para identificar mais oportunidades de negociação.

- Ajustar os parâmetros TRSI para reduzir o intervalo de erro.

- Testar e otimizar os parâmetros da SUPER Trend.

- Configure um stop-loss flutuante e acompanhe o stop-loss em tempo real.

Resumir

Esta estratégia combina vários indicadores, como o TRSI e a SUPER Trend, para formar uma estratégia de negociação quantitativa mais completa. Pode identificar de forma eficaz a tendência de linha média e longa, ao mesmo tempo em que configura o risco de controle de stop loss.

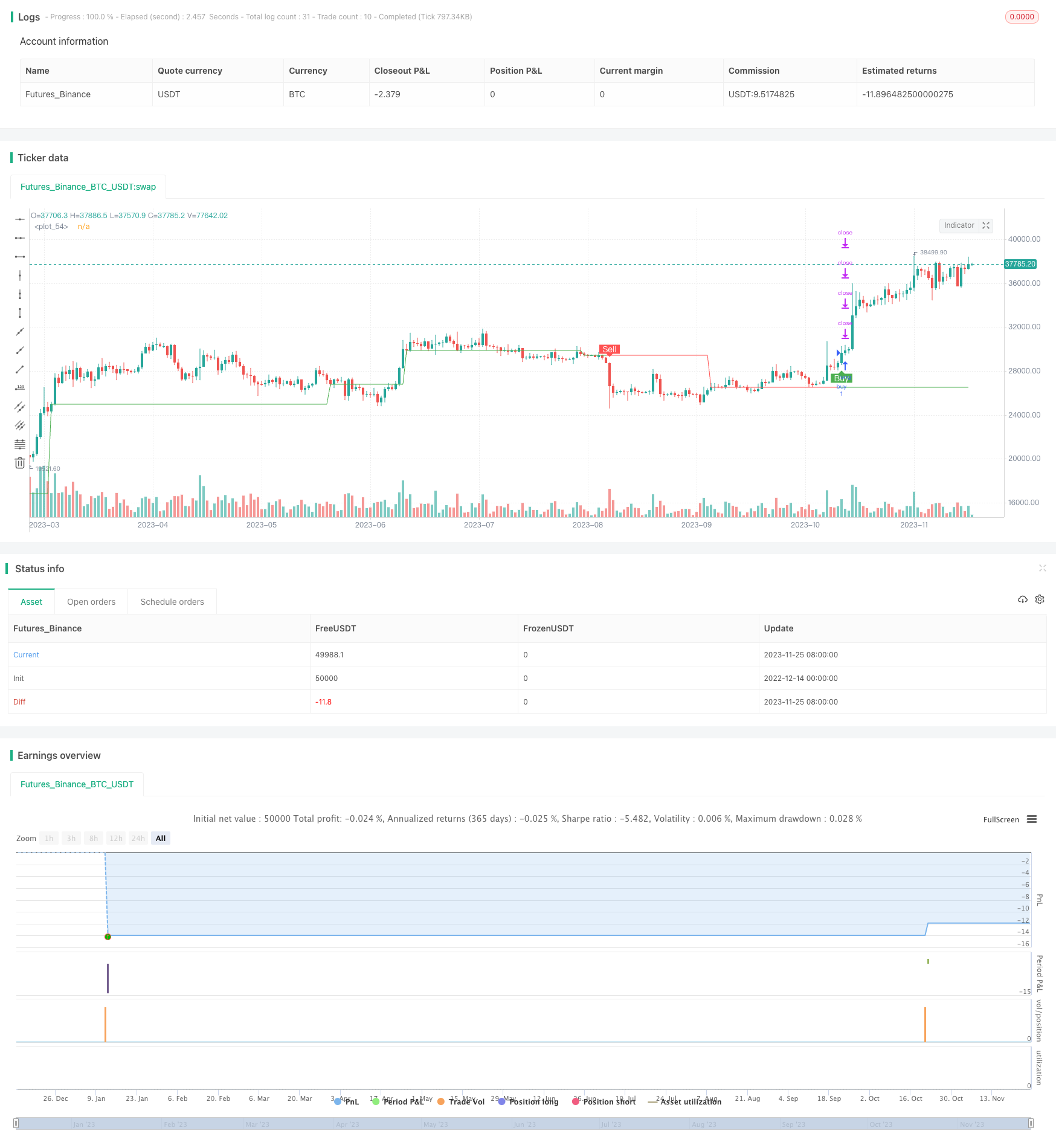

/*backtest

start: 2022-12-14 00:00:00

end: 2023-11-26 05:20:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title = "SuperTREX strategy", overlay = true)

strat_dir_input = input(title="Strategy Direction", defval="long", options=["long", "short", "all"])

strat_dir_value = strat_dir_input == "long" ? strategy.direction.long : strat_dir_input == "short" ? strategy.direction.short : strategy.direction.all

strategy.risk.allow_entry_in(strat_dir_value)

length = input( 14 )

overSold = input( 35 )

overBought = input( 70 )

HTF = input("W", type=input.resolution)

ti = change( time(HTF) ) != 0

p = fixnan( ti ? close : na )

vrsi = rsi(p, length)

price = close

var bool long = na

var bool short = na

long :=crossover(vrsi,overSold)

short := crossunder(vrsi,overBought)

var float last_open_long = na

var float last_open_short = na

last_open_long := long ? close : nz(last_open_long[1])

last_open_short := short ? close : nz(last_open_short[1])

entry_value =last_open_long

entry_value1=last_open_short

xy=(entry_value+entry_value)/2

// INPUTS //

st_mult = input(4, title = 'SuperTrend Multiplier', minval = 0, maxval = 100, step = 0.01)

st_period = input(10, title = 'SuperTrend Period', minval = 1)

// CALCULATIONS //

up_lev =xy - (st_mult * atr(st_period))

dn_lev =xy + (st_mult * atr(st_period))

up_trend = 0.0

up_trend := entry_value[1] > up_trend[1] ? max(up_lev, up_trend[1]) : up_lev

down_trend = 0.0

down_trend := entry_value1[1] < down_trend[1] ? min(dn_lev, down_trend[1]) : dn_lev

// Calculate trend var

trend = 0

trend := close > down_trend[1] ? 1: close < up_trend[1] ? -1 : nz(trend[1], 1)

// Calculate SuperTrend Line

st_line = trend ==1 ? up_trend : down_trend

plot(xy,color = trend == 1 ? color.green : color.red)

buy=crossover( close, st_line)

sell1=crossunder(close, st_line)

buy1=buy

//

sell=sell1

// STRATEGY

plotshape(buy , title="buy", text="Buy", color=color.green, style=shape.labelup, location=location.belowbar, size=size.small, textcolor=color.white, transp=0) //plot for buy icon

plotshape(sell, title="sell", text="Sell", color=color.red, style=shape.labeldown, location=location.abovebar, size=size.small, textcolor=color.white, transp=0) //plot for sell icon

// Take profit

//

l = buy

s1=sell

if l

strategy.entry("buy", strategy.long)

if s1

strategy.entry("sell", strategy.short)

per(pcnt) => strategy.position_size != 0 ? round(pcnt / 100 * strategy.position_avg_price / syminfo.mintick) : float(na)

stoploss=input(title=" stop loss", defval=25, minval=0.01)

los = per(stoploss)

q1=input(title=" qty_percent1", defval=25, minval=1)

q2=input(title=" qty_percent2", defval=25, minval=1)

q3=input(title=" qty_percent3", defval=25, minval=1)

tp1=input(title=" Take profit1", defval=2, minval=0.01)

tp2=input(title=" Take profit2", defval=4, minval=0.01)

tp3=input(title=" Take profit3", defval=6, minval=0.01)

tp4=input(title=" Take profit4", defval=8, minval=0.01)

strategy.exit("x1", qty_percent = q1, profit = per(tp1), loss = los)

strategy.exit("x2", qty_percent = q2, profit = per(tp2), loss = los)

strategy.exit("x3", qty_percent = q3, profit = per(tp3), loss = los)

strategy.exit("x4", profit = per(tp4), loss = los)