Количественная стратегия Dual CCI

Дата создания:

2023-11-28 15:47:04

Последнее изменение:

2023-11-28 15:47:04

Копировать:

1

Количество просмотров:

764

1

Подписаться

1664

Подписчики

Обзор

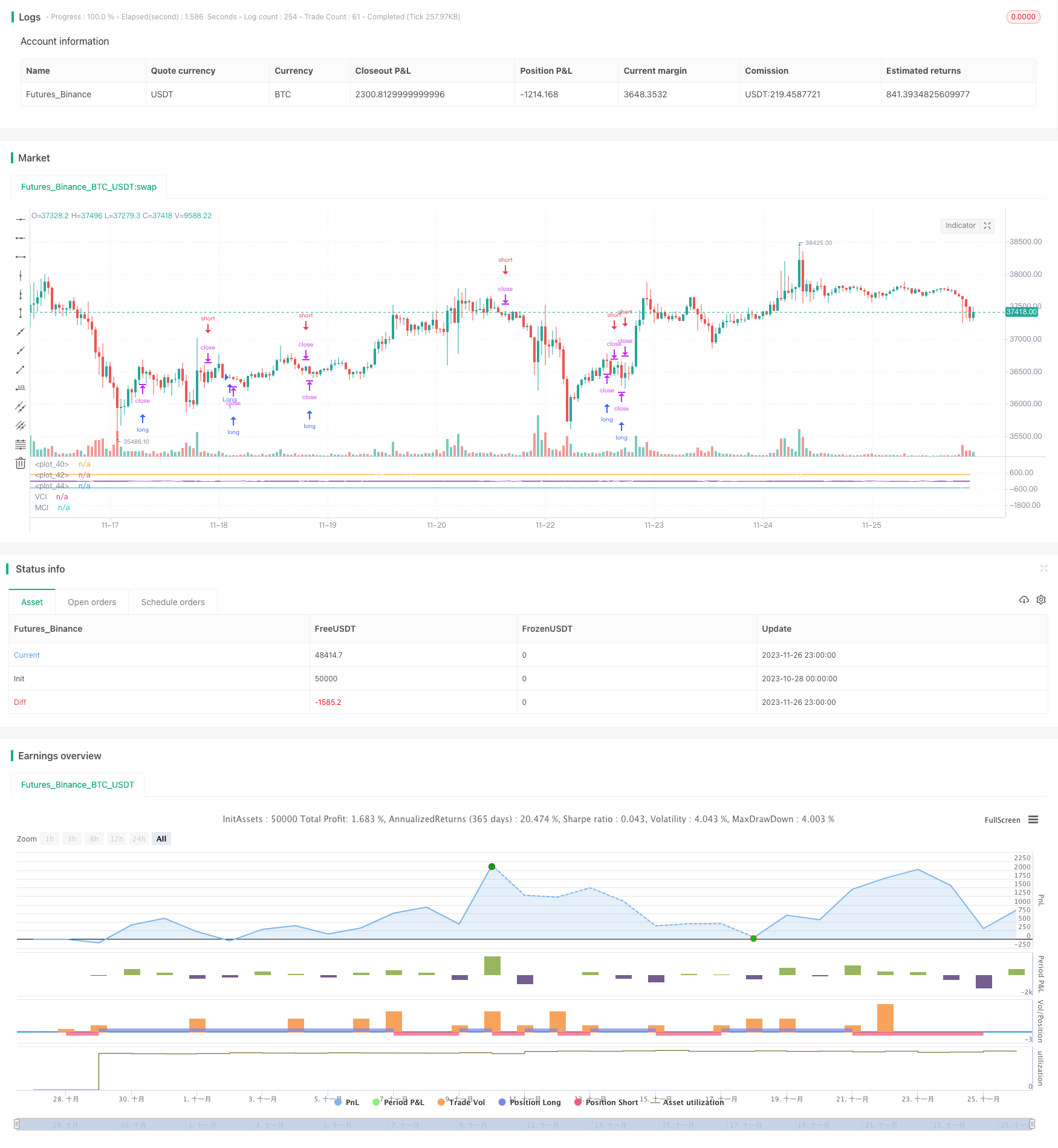

Стратегия формирует торговый сигнал путем объединения классических технических индикаторов CCI и самостоятельно разработанных двойных индексов VCI и MCI. Она относится к типичным количественным торговым стратегиям.

Стратегический принцип

- Вычислить среднюю линию ohlc4 и определить цену в сочетании с показателем CICI;

- Расчет показателя OBV, измеряющего денежные потоки;

- вычисление индекса VCI, то есть распределения денежных потоков, измеряемого по дифференциации по OBV;

- рассчитывать индекс MCI, то есть распределение цены, измеряемое за счет разницы в ценах;

- VCI сравнивается с индексом MCI, чтобы оценить рыночные сделки;

- VCI > MCI, желание покупателя;

- VCI < MCI, продавец готов;

- Сигналы о многократном коучинге формируются на основе сравнения VCI и MCI;

Анализ преимуществ

- В этой стратегии учитываются цены, объемы сделок и потоки капитала по нескольким измерениям, чтобы оценить рыночную ситуацию и получить более точные сигналы.

- VCI и MCI могут адаптироваться к изменениям рынка в реальном времени с помощью динамического стандартного расхождения;

- Стратегические параметры, оптимизированные с помощью большого количества обратных измерений, имеют высокую стабильность;

Анализ рисков

- Показатели цен и объемов сделок задерживаются в расчете и не позволяют заранее зафиксировать внезапные события.

- Одна стратегия не может полностью охватить сложную и изменчивую ситуацию на рынке.

- Необходимо использовать в сочетании с другими вспомогательными показателями, которые не позволяют судить о рынке в отдельности.

Направление оптимизации

- Повышение точности оценки сигналов в сочетании с моделями прогнозирования, такими как глубокое обучение;

- Добавление модулей управления рисками, таких как стоп-лосс, для повышения стабильности стратегии;

- Возможность использовать различные комбинации параметров для тестирования применимости в конкретных рынках;

Подвести итог

Стратегия формирует торговый сигнал путем сравнения двух индексов CCI, учитывая несколько факторов, таких как цена и объем торгов, для оценки рыночной активности, является типичной и практической количественной торговой стратегией. Однако ее необходимо использовать в сочетании с другими вспомогательными инструментами, чтобы получить максимальную эффективность стратегии.

Исходный код стратегии

/*backtest

start: 2023-10-28 00:00:00

end: 2023-11-27 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("MCI and VCI - Modified CCI Formulas")

test = cci(ohlc4, 13)

test1 = cci(ohlc4, 20)

obv(src) => cum(change(src) > 0 ? volume : change(src) < 0 ? -volume : 0*volume)

mDisc = input(0, title="Mode Discrepency")

mDiv = input(0.015, title="Interval")

mean(_src, _length)=>

_return = sum(_src, _length) / _length

median(_src, _length)=>

_return = _src

for _i = 0 to _length

_return := _return == 0 ? _src : (_return + _src[_i]) / 2

_return

len = input(20, title="Standard (Average) Length")

mmm = input(20, title="Lookback length")

srcV = obv(input(ohlc4))

srcP = input(close)

x = sma(srcV, len)

MDV2 = abs(stdev(median(x, len), mmm))

MDV3 = abs(stdev(mean(x, len), mmm))

AMDV = (MDV2+MDV3)/2

pt1v = (srcV-ema(srcV, len))/ AMDV

pt2v = 1/mDiv

VCI=pt1v*pt2v

y = ema(srcP, len)

MDP2 = abs(stdev(median(y, len), mmm))

MDP3 = abs(stdev(mean(y, len), mmm))

AMDA = (MDP2 + MDP3)/2

pt1p = 1/mDiv

pt2p = (srcP-ema(srcP, len))/ AMDA

MCI = pt1p * pt2p

plot(VCI, color=yellow, title="VCI", style="Histogram")

plot(MCI, color=white, title="MCI")

plot(500, style=line)

plot(0, style=line, linewidth=2)

plot(-500, style=line)

long = crossover(MCI, 0) and VCI > MCI[2]

short = crossunder(MCI, 0) and VCI < MCI[2]

//Time Control

//Set date and time

FromMonth = input(defval = 9, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 13, title = "From Day", minval = 1, maxval = 31)

FromYear = input(defval = 2018, title = "From Year", minval = 2017)

ToMonth = input(defval = 1, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

ToYear = input(defval = 9999, title = "To Year", minval = 2017)

// === FUNCTION EXAMPLE ===

start = timestamp(FromYear, FromMonth, FromDay, 00, 00) // backtest start window

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59) // backtest finish window

window() => time >= start and time <= finish ? true : false // create function "within window of time"

direction = input(0, title = "Strategy Direction", minval=-1, maxval=1)

strategy.risk.allow_entry_in(direction == 0 ? strategy.direction.all : (direction < 0 ? strategy.direction.short : strategy.direction.long))

if (long)

strategy.entry("Long", strategy.long, when=window(), limit=ohlc4, oca_name="BollingerBands", comment="BBandLE")

else

strategy.cancel(id="Long")

if (short)

strategy.entry("Short", strategy.short, when=window(), limit=ohlc4, oca_name="BollingerBands", comment="BBandSE")

else

strategy.cancel(id="Short")