Комбинированная торговая стратегия скользящей средней и стохастического RSI

Обзор

Эта стратегия ищет торговые возможности, используя в комбинации движущиеся средние и случайные относительно слабые показатели (Stochastic RSI). В частности, она одновременно смотрит на среднесрочные движущиеся средние, которые имеют тенденцию к росту, и на случайные показатели RSI, которые перекупают и перепродают, и работает, когда они выдают сигналы о покупке и продаже. Использование этой комбинации может отфильтровать некоторые ложные сигналы и повысить стабильность стратегии.

Стратегический принцип

Стратегия состоит из следующих частей:

Вычислите скользящие средние MA1 и MA2 для двух различных периодов.

Расчет случайного относительно сильного и слабого индекса Stochastic RSI. Этот показатель объединяет принципы RSI и случайного показателя и может показать, находится ли RSI в состоянии перекупа или перепродажи.

Сигнал покупки возникает, когда случайный индикатор RSI пересекает отметку от перепродажи; сигнал продажи, когда он пересекает отметку от перепродажи.

Покупайте, когда случайный индикатор RSI подает сигнал, и короткопериодическая скользящая средняя находится выше долгопериодической скользящей средней. Это позволяет отфильтровать большинство ложных сигналов.

Расчет суммы риска и позиции. Фиксированная сумма риска позволяет эффективно контролировать убытки.

Настройка стоп-лосса и стоп-стопа. Отслеживание стоп-стопа для максимизации прибыли.

Анализ преимуществ

Эта комбинация имеет следующие преимущества в стратегии, использующей движущиеся средние и случайные RSI:

Лучшую отдачу можно получить в трендовых ситуациях. Средняя и длинная комбинация средних линий позволяет определить направление основного тренда.

Рандомный RSI может быть эффективным в определении перепродажи и перекупа, что может быть полезным для поимки возможности для переворота.

Возможность фильтрации ложных сигналов в комбинации повышает стабильность.

Применение метода рискованной суммы для управления средствами позволяет ограничить одиночные потери и избежать превышения пределов допустимости.

Установка стоп-лосса для блокировки прибыли и предотвращения риска.

Анализ рисков

В этой стратегии есть определенные риски, которые сосредоточены на следующих аспектах:

При колебаниях средне- и долголинейная средняя линия может подавать ошибочный сигнал. Для управления риском необходимо установить стоп-лосс.

Случайный RSI подвержен воздействию резких ценовых изменений и может подавать ошибочные сигналы.

Сумма риска не позволяет полностью избежать крупных убытков. Необходимо разумно установить позицию.

При резких изменениях рынка невозможно получить разумные цены на установку стоп-лосса. В этом случае необходимо своевременное вмешательство.

Направление оптимизации

Эта стратегия может быть оптимизирована в следующих направлениях:

Тестируйте больше комбинаций параметров, чтобы найти оптимальные циклы. Циклы, используемые в настоящее время, не обязательно являются оптимальными.

Попробуйте комбинировать другие показатели с подвижными средними. Например, KDJ, MACD и т. Д. Выберите наиболее подходящий показатель.

Оптимизация для тестирования торговой разновидности. Сейчас это тестирование на форекс, можно попробовать на других рынках.

Динамическая оптимизация параметров с использованием таких методов, как машинное обучение. В настоящее время параметры настроены статически, что может не адаптироваться к изменениям рынка.

Подвести итог

Комбинированная стратегия, состоящая из движущихся средних и случайных RSI, определяет большую тенденцию с помощью равновесия, а случайные RSI определяет обратную точку, которые в сочетании формируют торговый сигнал и устанавливают стоп-стоп и контроль риска, что позволяет получить стабильную стратегическую логику. Такая комбинационная структура стратегии проста, практична, заслуживает дальнейшего тестирования и оптимизации и может быть расширена на большее количество вариантов и параметров.

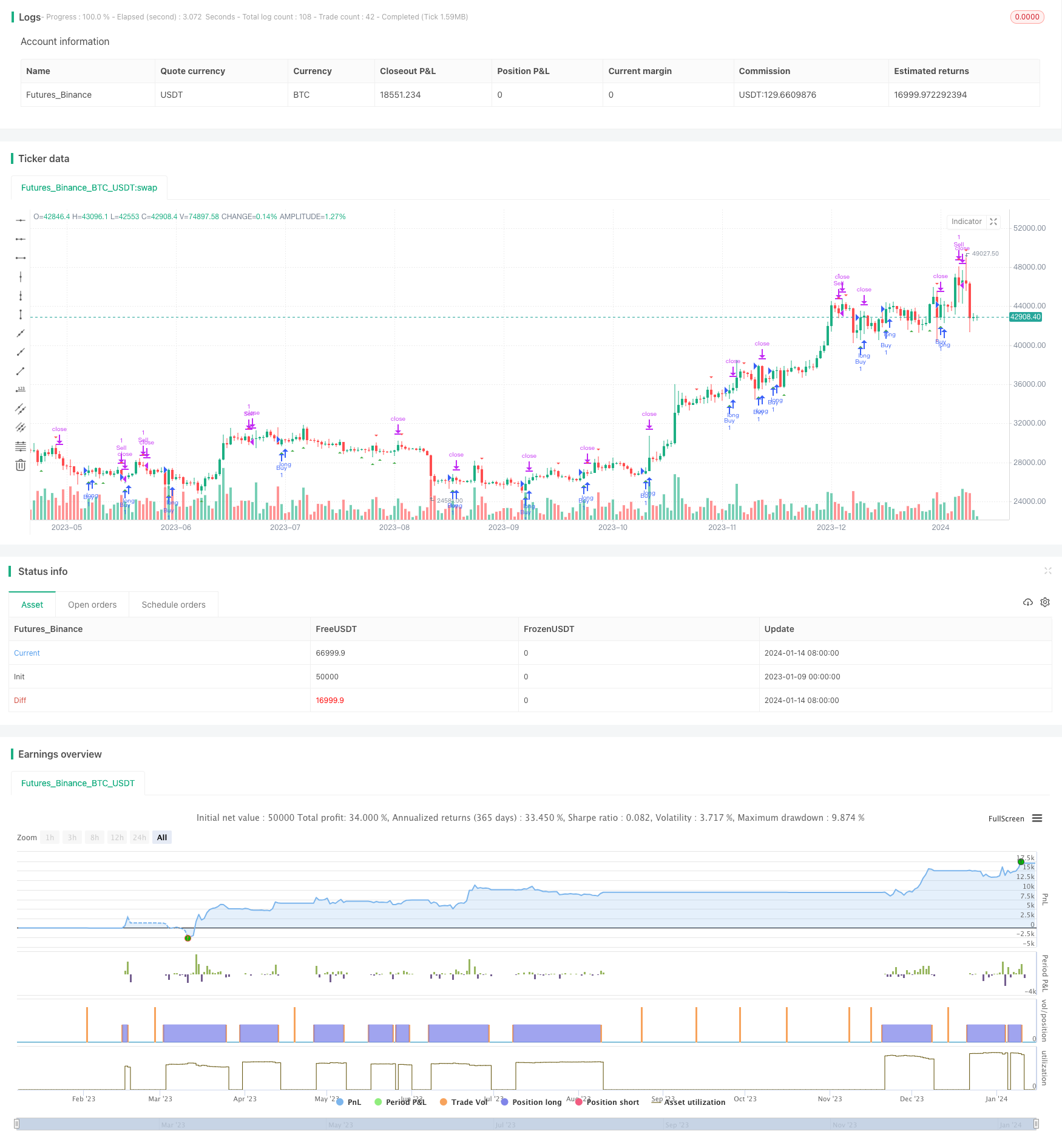

/*backtest

start: 2023-01-09 00:00:00

end: 2024-01-15 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Moving Average and Stochastic RSI Strategy", shorttitle="MA+Stoch RSI", overlay=true)

// Input variables

ma1_length = input.int(20, title="MA1 Length")

ma2_length = input.int(50, title="MA2 Length")

stoch_length = input.int(14, title="Stochastic RSI Length")

overbought = input.int(80, title="Overbought Level")

oversold = input.int(20, title="Oversold Level")

risk_percentage = input.float(2.0, title="Risk Percentage")

// Calculate moving averages

ma1 = ta.sma(close, ma1_length)

ma2 = ta.sma(close, ma2_length)

// Calculate Stochastic RSI

rsi1 = ta.rsi(close, stoch_length)

rsiH = ta.highest(rsi1, stoch_length)

rsiL = ta.lowest(rsi1, stoch_length)

stoch = (rsi1 - rsiL) / (rsiH - rsiL) * 100

// Determine buy and sell signals based on Stochastic RSI

buySignal = ta.crossover(stoch, oversold)

sellSignal = ta.crossunder(stoch, overbought)

// Plot signals on the chart

plotshape(buySignal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(sellSignal, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// Calculate position size based on equity and risk percentage

equity = strategy.equity

riskAmount = equity * risk_percentage / 100

positionSize = riskAmount / ta.atr(14)

// Entry and exit conditions

var float stopLoss = na

var float takeProfit = na

if buySignal

stopLoss := low

takeProfit := high

strategy.entry("Buy", strategy.long)

else if sellSignal

strategy.exit("Sell", from_entry="Buy", stop=stopLoss, limit=takeProfit)