اعلی اور کم پیش رفت مقداری حکمت عملی

جائزہ

انضمام کی حکمت عملی ایک مقدار کی تجارت کی حکمت عملی ہے جو 123 شکل کی الٹ کی حکمت عملی کو اعلی اور کم سطح کی بریک آؤٹ حکمت عملی کے ساتھ جوڑتی ہے۔ یہ حکمت عملی مختلف ٹائم فریموں پر اشارے کے اشارے کے جامع فیصلے کے ذریعے ، کثیر ٹائم فریم فنڈز کے فائدہ مند مجموعہ کو حاصل کرنے کے لئے ، درمیانی لمبی لائن پر اضافی منافع حاصل کرنے کا مقصد ہے۔

حکمت عملی کا اصول

انضمام کی حکمت عملی کے دو حصے ہیں:

123 واپسی کی حکمت عملی

یہ حکمت عملی اولف جینسن کی کتاب میں P183 کے خیال سے ماخوذ ہے۔ یہ خرید و فروخت کے سگنل پیدا کرنے کے لئے اسٹوکاسٹک اشارے کے ساتھ مل کر مارکیٹ کے اوور بیس اور اوور بیس کے حالات کا اندازہ لگاتا ہے۔ خاص طور پر ، خریدنے کا اشارہ اس وقت پیدا ہوتا ہے جب لگاتار 2 دن کی بندش کی قیمت پچھلے دن کی بندش کی قیمت سے زیادہ ہو اور اسٹوکاسٹک سست اشارے 50 سے کم ہو۔ جب لگاتار 2 دن کی بندش کی قیمت پچھلے دن کی بندش کی قیمت سے کم ہو اور اسٹوکاسٹک فاسٹ اشارے 50 سے زیادہ ہو تو فروخت کا اشارہ۔ یہ حکمت عملی اسٹوکاسٹک اشارے کی مدد سے مارکیٹ کے اوور بیس کی صورتحال کا اندازہ لگانے کے لئے استعمال کی جاتی ہے ، جس سے مارکیٹ میں اعلی خرید و فروخت سے بچنے کے لئے اعلی خرید و فروخت کی سطح پر خرید و فروخت کی جاتی ہے۔اعلی اور کم سطح کی حکمت عملی

اس حکمت عملی کے ذریعے ٹریڈنگ سگنل کا تعین کیا جاتا ہے کہ آیا قیمت مختلف دوروں کی اونچائی اور نچلی سطح کو توڑتی ہے۔ یہ موجودہ دور اور پچھلے دور کی اعلی ترین اور کم ترین قیمتوں کا حساب لگاتا ہے ، جب قیمت سب سے زیادہ قیمت کو توڑتی ہے تو خریدنے کا اشارہ پیدا کرتی ہے ، جب کم قیمت کو توڑتی ہے تو فروخت کا اشارہ پیدا کرتی ہے۔ اس حکمت عملی کا فائدہ یہ ہے کہ مختلف دورانیہ کی لکیری شکل کی خصوصیات کو پہچاننے کے قابل ہو ، اور جب رجحان پیدا ہوتا ہے تو مارکیٹ میں پہلے داخل ہوتا ہے۔

انضمام کی حکمت عملی مندرجہ بالا دو حکمت عملیوں کو جوڑتی ہے ، جب دونوں حکمت عملیوں کی سگنل کی سمت ایک جیسی ہوتی ہے تو ، ایک حقیقی تجارتی سگنل پیدا ہوتا ہے۔ اس طرح ایک ہی حکمت عملی کی غلطی سے پیدا ہونے والے کچھ غیر موثر سگنل کو فلٹر کیا جاسکتا ہے ، جس سے سگنل کی وشوسنییتا میں اضافہ ہوتا ہے۔

اسٹریٹجک فوائد

ایک سے زیادہ ٹائم سائیکل مجموعی فیصلے، سگنل کی درستگی کو بہتر بنانے

اس حکمت عملی میں سورج کی لکیر اور اس سے زیادہ وقت کے دورانیے کی شکل کی خصوصیات کو ملا دیا گیا ہے ، جس سے ٹریڈنگ سگنل کے فیصلے کی درستگی میں اضافہ ہوتا ہے اور مارکیٹ میں قلیل مدتی اتار چڑھاؤ سے گمراہ ہونے سے بچ جاتا ہے۔اسٹوکاسٹک اشارے کے اوور خرید اوور فروخت فیصلے سے بھرپور فائدہ اٹھائیں

StochasticSlow اشارے کا اطلاق اوور بیو زون میں خریدنے کی جلدی سے بچنے سے بچتا ہے ، StochasticFast اشارے کا اطلاق اوور سیل زون میں فروخت کرنے کی جلدی سے بچنے سے بچتا ہے ، اور غیر ضروری نقصان کو کم کرتا ہے۔ٹرینڈ کی خصوصیات کو وقت پر پکڑیں اور مواقع سے محروم ہونے کے امکانات کو کم کریں

اعلی اور کم توڑنے کی حکمت عملی قیمتوں کے اہم علاقوں کو زیادہ لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمکثیر حکمت عملی کا مجموعہ ، لچکدار اور بہتر

حکمت عملی متعدد ذیلی حکمت عملیوں پر مشتمل ہوتی ہے ، جس میں اصلاح کی گنجائش ہوتی ہے ، جس میں ذیلی حکمت عملی کے پیرامیٹرز کو ایڈجسٹ کرکے یا نئی ذیلی حکمت عملی متعارف کرانے کے ذریعہ اصلاح کی جاسکتی ہے ، تاکہ حکمت عملی زیادہ مستحکم اور قابل اعتماد ہو۔حکمت عملی کی منطق واضح اور سمجھنے میں آسان

پالیسی کا ڈھانچہ سادہ اور واضح ہے، اسے سمجھنے اور تبدیل کرنے میں آسانی ہے، اور اس کی بحالی میں آسانی ہے۔

اسٹریٹجک رسک

ملٹی ٹائم سائیکل جامع اضافہ سگنل تاخیر

اگرچہ ملٹی ٹائم سائیکل جامع فیصلہ سگنل کی درستگی کو بہتر بنا سکتا ہے ، لیکن اس سے سگنل کی تاخیر میں کچھ حد تک اضافہ ہوتا ہے ، جس سے شارٹ لائن ٹریڈنگ کے مواقع ضائع ہوسکتے ہیں۔123 شکلیں لمبی لکیری رجحان کی تبدیلی کو نہیں پہچانتی ہیں

123 ریورسنگ حکمت عملی صرف حالیہ دنوں کے رجحانات پر مبنی ہے اور طویل مدتی مدت میں اہم رجحانات کی نشاندہی کرنے میں ناکام ہے۔غلط سیٹ کی مدت پیرامیٹرز جھوٹے سگنل کا سبب بن سکتا ہے

اسٹاکسٹک اشارے اور اعلی اور کم توڑنے والی سائیکل پیرامیٹرز کی غلط ترتیب سے بہت زیادہ جعلی تجارتی سگنل پیدا ہوسکتے ہیں۔صرف تکنیکی اشارے کی بنیاد پر ، خاص حالات کے لئے کم موافقت

یہ حکمت عملی بنیادی معلومات کو نظر انداز کرتے ہوئے صرف تکنیکی اشارے پر مبنی ہے اور بڑے پیمانے پر بلیک سوان واقعات کی صورت میں اس سے بہتر طور پر مطابقت نہیں رکھتی ہے۔

خطرے سے نمٹنے کے لیے اقدامات:

سگنل تاخیر کو کم کرنے کے لئے مناسب طریقے سے حساب کتاب کی مدت کو کم کریں.

فلٹر کے طور پر طویل مدتی اشارے یا شکل متعارف کرانے کی کوشش کریں.

پیرامیٹرز کی ترتیبات کو بہتر بنائیں ، پیمائش میں پیرامیٹرز کی استحکام کی جانچ کریں۔

بنیادی عوامل کے ساتھ مل کر سگنل فلٹرنگ پر غور کریں۔

حکمت عملی کی اصلاح کی سمت

اس کے علاوہ، اس کے علاوہ، اس کے علاوہ، اس کے علاوہ، اس کے علاوہ، اس کے علاوہ، اس کے علاوہ، اس کے علاوہ، اس کے علاوہ، اس کے علاوہ، اس کے علاوہ، اس کے علاوہ، اس کے علاوہ، اس کے علاوہ.

دیگر معاون فیصلہ سازی کے منطق کو شامل کریں ، جیسے بنیادی اصول ، فنڈز کے بہاؤ اور دیگر اشارے کے لئے مجموعہ۔

اسٹاپ نقصان کی حکمت عملی متعارف کروائیں تاکہ ایک ہی تجارت میں زیادہ سے زیادہ نقصان کو کنٹرول کیا جاسکے۔

مخصوص پرجاتیوں کے لئے پیرامیٹرز کو بہتر بنانا ، اس پرجاتیوں کے لئے حکمت عملی کو بہتر بنانا۔

مشین لرننگ ماڈل کی مدد سے فیصلہ سازی میں اضافہ کرنا۔

خلاصہ کریں۔

مجموعی طور پر ، فیوژن حکمت عملی متعدد ٹائم اسکیل کے تکنیکی اشارے کے فوائد کو مربوط کرتی ہے ، جس کا مقصد سگنل کے فیصلے کی درستگی اور وقت کی اہلیت کو بہتر بنانا ہے۔ اس میں واحد تکنیکی اشارے کی حکمت عملی کے مقابلے میں ، اس میں رجحان کا زیادہ تیز فیصلہ کرنے کی صلاحیت اور زیادہ مستحکم سگنل پیدا کرنے کی صلاحیت ہے۔ تاہم ، اس حکمت عملی میں کچھ تاخیر بھی ہے ، اور خاص حالات کے لئے اس کی موافقت کمزور ہے۔ مستقبل میں مزید معاون ٹولز متعارف کرانے ، پیرامیٹرز کی ترتیب کو بہتر بنانے ، حکمت عملی کی استحکام اور منافع کی شرح کو بڑھانے کے لئے۔

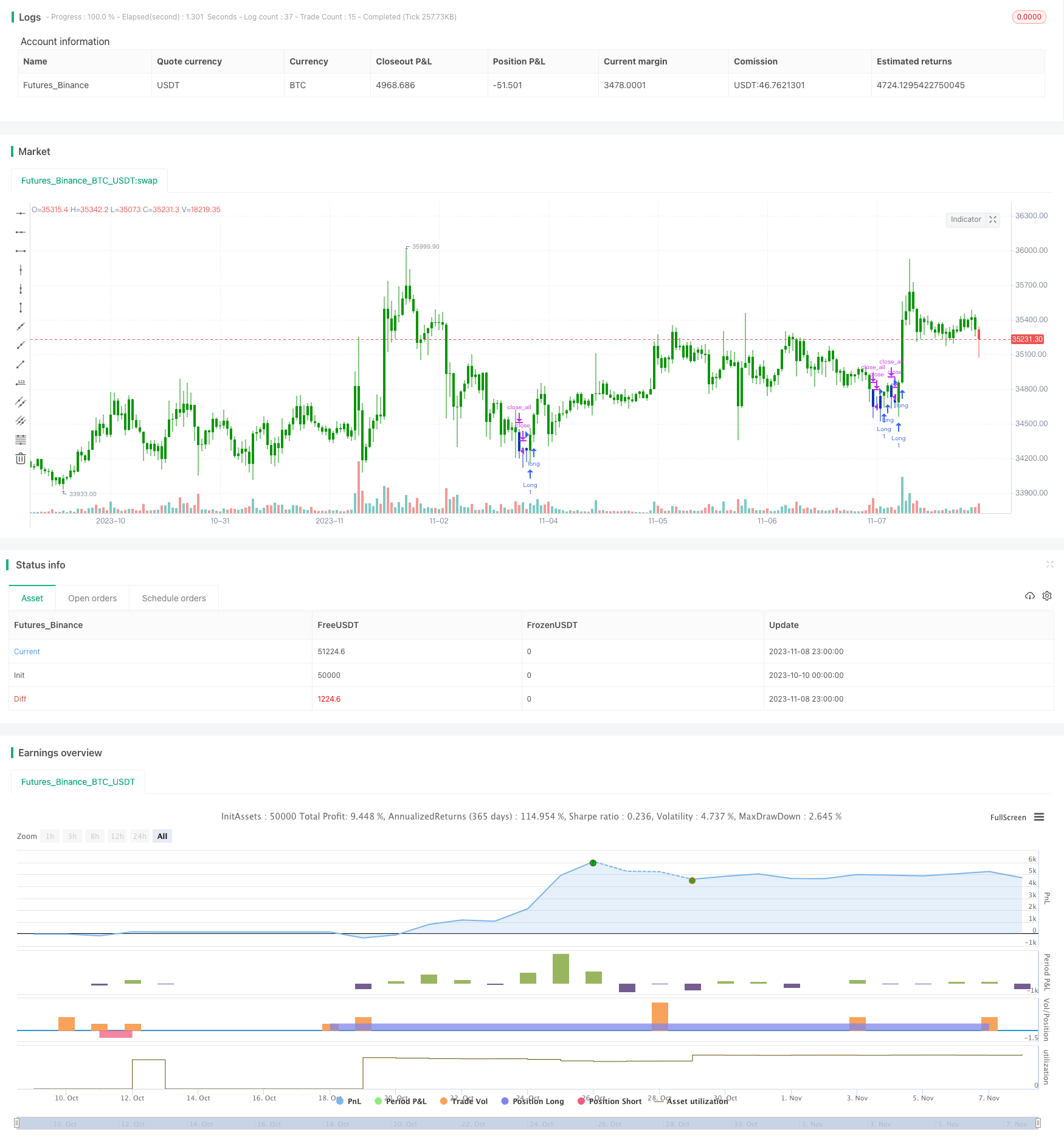

/*backtest

start: 2023-10-10 00:00:00

end: 2023-11-09 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 25/11/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This script shows a high and low period value.

// Width - width of lines

// SelectPeriod - Day or Week or Month and etc.

// LookBack - Shift levels 0 - current period, 1 - previous and etc.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

HLL(LookBack, SelectPeriod) =>

pos = 0.0

xHigh = security(syminfo.tickerid, SelectPeriod, high[LookBack])

xLow = security(syminfo.tickerid, SelectPeriod, low[LookBack])

vS1 = xHigh

vR1 = xLow

pos := iff(close > vR1, 1,

iff(close < vS1, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & High and Low Levels", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

SelectPeriod = input(title="Resolution", type=input.resolution, defval="D")

LookBack = input(1, minval=0)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posHLL = HLL(LookBack, SelectPeriod)

pos = iff(posReversal123 == 1 and posHLL == 1 , 1,

iff(posReversal123 == -1 and posHLL == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )