Chiến lược RSI Stochastic Overbought Oversold Range

Tổng quan

Chiến lược RSI mua quá bán ngẫu nhiên là một chiến lược để nắm bắt cơ hội thị trường một cách linh hoạt hơn bằng cách điều chỉnh động RSI mua quá bán của RSI. Chiến lược này sử dụng chỉ số cường độ tương đối (RSI) làm chỉ số giao dịch chính và đặt nhiều tham số mua quá bán ngẫu nhiên để phát ra tín hiệu giao dịch khi đường RSI đi qua một khoảng ngẫu nhiên.

Nguyên tắc chiến lược

Lập luận cốt lõi của chiến lược này là sử dụng chỉ số RSI để xác định giá cổ phiếu đã quá mua hay quá bán. RSI đánh giá xu hướng hiện tại của giá cổ phiếu bằng cách so sánh mức giá trung bình và mức giá trung bình trong một khoảng thời gian.

Ví dụ, một chiến lược RSI thông thường có thể sử dụng 30 như một phạm vi bán tháo và làm nhiều hơn khi đi 30 dưới RSI và đi 70 trên RSI. Tuy nhiên, chiến lược RSI mua tháo ngẫu nhiên này đặt nhiều phạm vi, chẳng hạn như nhiều giá trị từ 20 đến 30 như một phạm vi bán tháo. Điều này mang lại một chiến lược giao dịch linh hoạt hơn, có thể mở vị trí ở nhiều điểm cơ hội hơn.

Cụ thể, chiến lược này có tính chất chính là:

- Cài đặt độ dài của các tham số RSI, chẳng hạn như 6 ngày RSI

- Thiết lập các vùng bán lẻ ngẫu nhiên, mua và bán lẻ

- Khi RSI đi qua một khoảng bán tháo ngẫu nhiên, hãy tham gia nhiều hơn

- Khi RSI đi qua một khoảng mua quá mức ngẫu nhiên, thì bạn có thể giữ vị trí yên.

Lợi thế chiến lược

Chiến lược RSI bán tháo ngẫu nhiên có một số lợi thế so với chiến lược RSI truyền thống:

Cài đặt vùng siêu ngẫu nhiên linh hoạt hơn, có thể mở vị trí ở nhiều điểm cơ hội hơn. Khu siêu cố định chỉ có hai điểm, trong khi chiến lược này thiết lập nhiều vùng ngẫu nhiên, có thể nắm bắt nhiều cơ hội giao dịch hơn.

Cài đặt khoảng ngẫu nhiên có thể phản ánh tốt hơn tính chu kỳ của thị trường. Bởi vì chu kỳ thị trường khác nhau, khoảng siêu vùng hợp lý cũng sẽ khác nhau. Cài đặt ngẫu nhiên có thể thích nghi với các môi trường khác nhau.

Nhiều nhóm các phân đoạn ngẫu nhiên kết hợp, có thể tạo ra một hệ thống logic giao dịch hoàn chỉnh hơn. Một tín hiệu giao dịch đơn lẻ dễ bị thất bại, trong khi chiến lược này có nhiều logic giao dịch được hình thành thông qua nhiều phân đoạn, có thể làm cho chiến lược ổn định và đáng tin cậy hơn.

Chỉ số RSI tự nó có tính ổn định mạnh hơn. RSI là một chỉ số xu hướng, có thể xác định rõ ràng hơn về biến động giá. So với giá đơn thuần, RSI có ít khả năng xuất hiện tín hiệu dương tính giả hơn.

Chiến lược thực hiện đơn giản, dễ dàng kiểm tra thực tế. Chiến lược chỉ cần tính toán RSI cơ bản, không liên quan đến các công thức phức tạp, rất dễ thực hiện và thử nghiệm. Điều này cũng giúp chiến lược dễ dàng tối ưu hóa và cải thiện.

Rủi ro chiến lược

Mặc dù có một số lợi thế của chiến lược RSI siêu vùng ngẫu nhiên, nhưng cũng có những rủi ro chính sau:

Chỉ số RSI tự nó cũng như bất kỳ chỉ số nào khác, không thể dự đoán hoàn hảo tình hình. Chỉ số RSI được tính toán dựa trên dữ liệu lịch sử và không có khả năng dự đoán chắc chắn về giá trong tương lai.

Cài đặt khoảng ngẫu nhiên vẫn có nguy cơ bị biến dạng bởi đường cong. Chúng ta cần ngăn chặn hiệu quả của chiến lược chỉ là một khoảng ngẫu nhiên phù hợp với tình huống lịch sử, không phù hợp với tình huống tương lai.

Các logic giao dịch đa dạng có thể phát ra các tín hiệu xung đột với nhau. Ví dụ: sau khi mua, tín hiệu thanh bằng được phát ra. Điều này cần được kiểm tra kỹ lưỡng để tìm ra tham số tối ưu.

Cần cẩn thận tìm kiếm sự kết hợp tốt nhất giữa các phân đoạn. Để tránh phân đoạn quá đông đúc hoặc phân đoạn chỉ ở một hướng. Độ dày và hướng của phân đoạn cần được điều chỉnh và tối ưu hóa liên tục.

Chiến lược RSI thích hợp hơn cho giao dịch xu hướng đường dài và trung bình. Trong ngắn hạn, tín hiệu của RSI có thể bị chậm trễ.

Phương pháp đối phó với rủi ro chính là: Sử dụng phương pháp xác minh phản hồi nghiêm ngặt, kiểm tra các tham số chiến lược trong chu kỳ thời gian dài và nhiều điều kiện thị trường, đảm bảo tính ổn định và khả năng sinh lợi của nó. Đồng thời kiểm soát quy mô vị trí và tập trung vào quản lý rủi ro.

Tối ưu hóa chiến lược

Đối với chiến lược RSI siêu vùng ngẫu nhiên, các hướng tối ưu hóa chính bao gồm:

Tìm chiều dài tham số RSI tối ưu. Bạn có thể thử nghiệm các tham số khác nhau, chẳng hạn như 5, 10 và 20 ngày, để đảm bảo chọn tham số tối ưu.

Thử nghiệm nhiều vùng ngẫu nhiên hơn để tìm phân bố vùng tối ưu.

Tham gia vào các cơ chế thu lợi nhuận hoặc dừng lỗ, kiểm soát rủi ro giao dịch đơn lẻ và đảm bảo khả năng lợi nhuận liên tục.

Kết hợp với các chỉ số phụ trợ khác, tạo thành mô hình đa yếu tố hoàn chỉnh hơn. Ví dụ, bạn có thể thêm trung bình di chuyển như một sóng lọc, cải thiện chất lượng tín hiệu.

Tối ưu hóa và giảm tần suất giao dịch, làm cho chiến lược phù hợp hơn với việc nắm giữ đường dài trung bình. Tránh ảnh hưởng đến sự ổn định do giao dịch quá thường xuyên.

Các tham số được tối ưu hóa cho các giống khác nhau, cho phép chiến lược phù hợp với môi trường thị trường rộng hơn.

Sử dụng các phương pháp học máy tiên tiến hơn để tối ưu hóa các tham số động. Các tham số quan trọng có thể được cập nhật theo thay đổi thị trường trong thời gian thực.

Bằng các biện pháp tối ưu hóa trên, có thể giúp giảm nguy cơ phù hợp với đường cong, khai thác Alpha bên trong chiến lược, để có được hiệu quả thực tế tốt hơn.

Tóm tắt

Chiến lược RSI mua quá bán bán quá bán ngẫu nhiên bằng cách thiết lập một khoảng mua bán của chỉ số RSI quan trọng một cách linh hoạt, tạo ra logic giao dịch phong phú hơn so với chiến lược RSI truyền thống. Cách chiến lược này cho phép tín hiệu chỉ số nắm bắt tốt hơn các đặc điểm chu kỳ của thị trường và biến động ngắn hạn. Đồng thời, việc đưa ra các tham số vùng ngẫu nhiên cũng cung cấp nhiều không gian hơn cho chiến lược tối ưu hóa, cho phép hiệu quả thực tế của chiến lược được cải thiện liên tục.

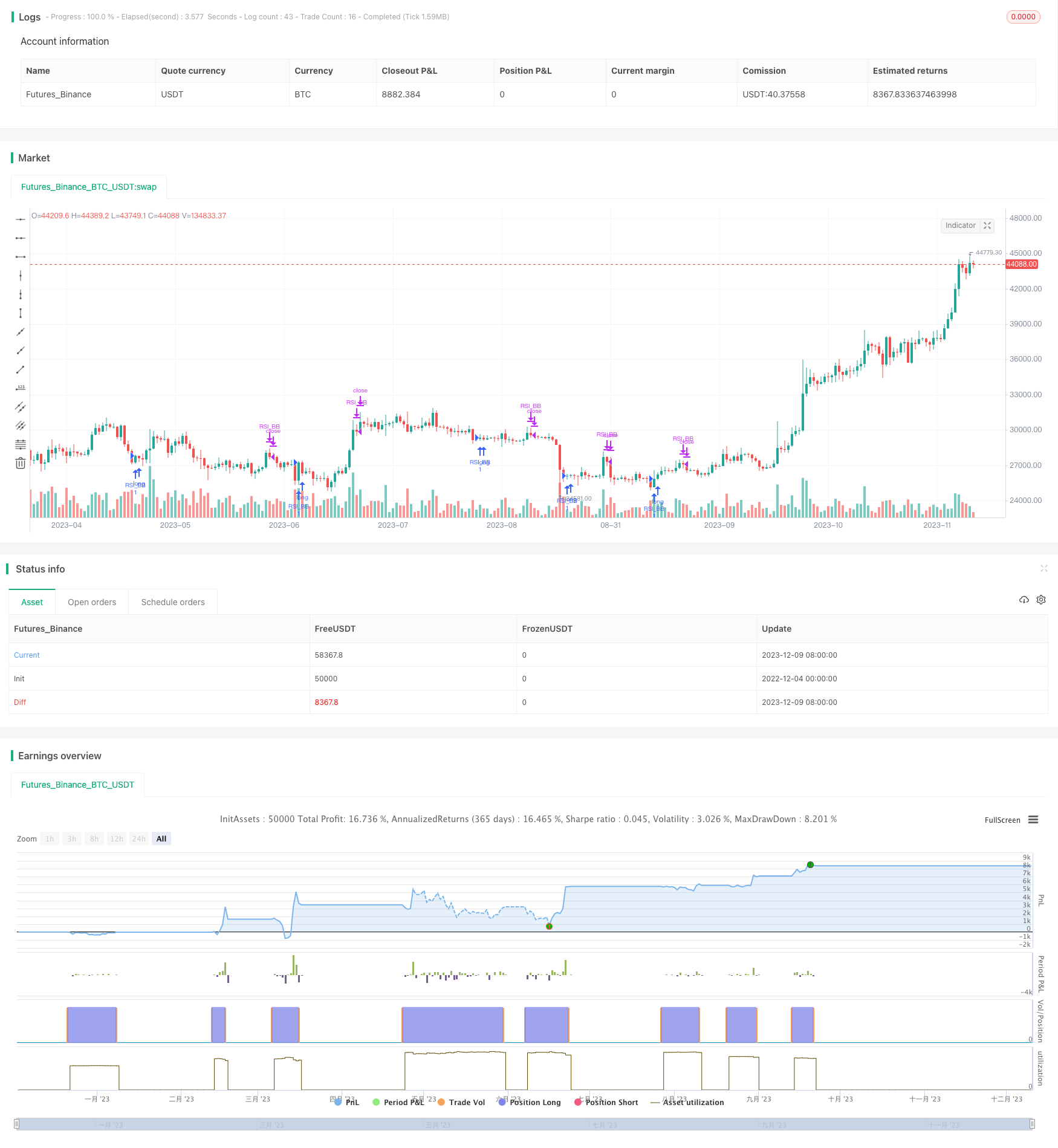

/*backtest

start: 2022-12-04 00:00:00

end: 2023-12-10 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("imrich", shorttitle="imrich", overlay=true)

RSIlength = input(6,title="RSI Period Length")

RSIoverSold1 = 1

RSIoverSold2 = 2

RSIoverSold3 = 3

RSIoverSold4 = 4

RSIoverSold5 = 5

RSIoverSold6 = 6

RSIoverSold7 = 7

RSIoverSold8 = 8

RSIoverSold9 = 9

RSIoverSold10 = 10

RSIoverSold11 = 11

RSIoverSold12 = 12

RSIoverSold13 = 13

RSIoverSold14 = 14

RSIoverSold15 = 15

RSIoverSold16 = 16

RSIoverSold17 = 17

RSIoverSold18 = 18

RSIoverSold19 = 19

RSIoverSold20 = 20

RSIoverSold21 = 21

RSIoverSold22 = 22

RSIoverSold23 = 23

RSIoverSold24 = 24

RSIoverSold25 = 25

RSIoverSold26 = 26

RSIoverSold27 = 27

RSIoverSold28 = 28

RSIoverSold29 = 29

RSIoverSold30 = 30

RSIoverSold31 = 31

RSIoverSold32 = 32

RSIoverBought1 = 70

RSIoverBought2 = 72

RSIoverBought3 = 73

RSIoverBought4 = 74

RSIoverBought5 = 75

RSIoverBought6 = 76

RSIoverBought7 = 77

RSIoverBought8 = 78

RSIoverBought9 = 79

RSIoverBought10 = 80

RSIoverBought11 = 81

RSIoverBought12 = 82

RSIoverBought13 = 83

RSIoverBought14 = 84

RSIoverBought15 = 85

RSIoverBought16 = 86

RSIoverBought17 = 87

RSIoverBought18 = 88

RSIoverBought19 = 89

RSIoverBought20 = 90

RSIoverBought21 = 91

RSIoverBought22 = 92

RSIoverBought23 = 93

RSIoverBought24 = 94

RSIoverBought25 = 95

RSIoverBought26 = 96

RSIoverBought27 = 97

RSIoverBought28 = 98

RSIoverBought29 = 99

RSIoverBought0 = 100

price = close

vrsi = rsi(price, RSIlength)

long = (crossover(vrsi, RSIoverSold5) or crossover(vrsi, RSIoverSold10) or crossover(vrsi, RSIoverSold15) or crossover(vrsi, RSIoverSold20) or crossover(vrsi, RSIoverSold25) or crossover(vrsi, RSIoverSold30) or crossover(vrsi, RSIoverSold7) or crossover(vrsi, RSIoverSold8) or crossover(vrsi, RSIoverSold9))

close_long = (crossunder(vrsi, RSIoverBought1) or crossunder(vrsi, RSIoverBought5) or crossunder(vrsi, RSIoverBought10) or crossunder(vrsi, RSIoverBought15) or crossunder(vrsi, RSIoverBought20) or crossunder(vrsi, RSIoverBought25) or crossunder(vrsi, RSIoverBought29))

if (not na(vrsi))

if long

strategy.entry("RSI_BB", strategy.long, comment="RSI_BB")

else

strategy.cancel(id="RSI_BB")

if close_long

strategy.close("RSI_BB")