Chiến lược lọc phân tích hiệu chỉnh chỉ mục

Tổng quan

Chiến lược này thực hiện một bộ lọc xu hướng có tính chất ngẫu nhiên mạnh mẽ để xác định hướng giữ vị trí bằng cách sử dụng kết hợp các hoạt động mô hình và đường trung bình di chuyển của chỉ số. Chiến lược này đầu tiên tính toán xem giá có bằng 0 hay không nếu số dư của một số được đặt là 0 và có tín hiệu giao dịch.

Nguyên tắc chiến lược

- Thiết lập giá nhập giá a là giá đóng cửa, có thể thay đổi; thiết lập giá chia b là 4, có thể thay đổi.

- Tính số dư a chia cho b modulo để biết số dư có bằng 0 không.

- Thiết lập chỉ số trung bình di chuyển dài MALen, mặc định là 70 chu kỳ, làm chỉ số phán đoán xu hướng trung bình và dài hạn của giá.

- Khi số dư modulo là 0, nó tạo ra tín hiệu giao dịch evennumber, và mối quan hệ với EMA quyết định hướng. Khi giá vượt qua đường EMA, nó tạo ra tín hiệu mua BUY; Khi giá vượt qua đường EMA, nó tạo ra tín hiệu bán SELL.

- Các mục giao dịch đi theo hướng tín hiệu vào vị trí mua hoặc bán. Chiến lược có thể giới hạn mở vị trí ngược để kiểm soát số lần giao dịch.

- Điều kiện dừng lỗ được thiết lập theo ba cách dừng lỗ: dừng cố định, dừng ATR và dừng phạm vi biến động giá. Điều kiện dừng là sự đảo ngược của dừng lỗ.

- Có thể chọn sử dụng dừng di chuyển để khóa nhiều lợi nhuận hơn, không sử dụng theo mặc định.

Phân tích lợi thế

- Tính ngẫu nhiên của mô hình hoạt động tránh bị ảnh hưởng bởi biến động giá, kết hợp với xu hướng phán đoán của đường trung bình di chuyển, có thể lọc hiệu quả một số tín hiệu vô hiệu.

- Đường trung bình di chuyển chỉ số được sử dụng để đánh giá xu hướng trung và dài hạn, kết hợp với các tín hiệu ngắn hạn hoạt động theo mô hình, thực hiện xác minh nhiều lớp, tránh tín hiệu giả.

- Cài đặt tham số có thể tùy chỉnh rất linh hoạt, có thể điều chỉnh tham số theo thị trường khác nhau để tìm kiếm sự kết hợp tham số tốt nhất.

- Tích hợp nhiều phương thức dừng lỗ để kiểm soát rủi ro. Đồng thời thiết lập điều kiện dừng để khóa lợi nhuận.

- Hỗ trợ mở vị trí ngược trực tiếp, có thể chuyển hướng vị trí một cách dễ dàng. Bạn cũng có thể tắt chức năng này để giảm số lần giao dịch.

Phân tích rủi ro

- Thiết lập tham số không đúng có thể dẫn đến quá nhiều tín hiệu giao dịch, tăng tần suất giao dịch và chi phí điểm trượt.

- Chỉ số di chuyển trung bình là chỉ số duy nhất để đánh giá xu hướng, có thể gây ra sự chậm trễ, bỏ lỡ thời gian biến đổi giá.

- Phương pháp dừng cố định có thể quá cơ học và không thể điều chỉnh được sự biến động của thị trường.

- Việc mở vị trí ngược sẽ làm tăng tần suất điều chỉnh vị trí, tăng chi phí giao dịch và rủi ro.

Hướng tối ưu hóa

- Có thể thử nghiệm các chỉ số đường trung bình khác nhau thay vì EMA, hoặc kết hợp sử dụng EMA và các đường trung bình khác để xem có thể tăng tỷ lệ lợi nhuận hay không.

- Bạn có thể thử kết hợp các bộ lọc toán mô hình với các chiến lược khác, chẳng hạn như Brinband, K-line, v.v., để tạo ra một bộ lọc ổn định hơn.

- Có thể nghiên cứu cách tự điều chỉnh dừng lỗ để điều chỉnh khoảng cách dừng lỗ theo mức độ biến động của thị trường.

- Bạn có thể đặt số lần giao dịch hoặc ngưỡng lỗ để hạn chế số lần mở vị trí ngược trực tiếp.

Tóm tắt

Chiến lược này thực hiện kết hợp hiệu quả của lọc ngẫu nhiên và phán đoán xu hướng trung bình di chuyển thông qua hoạt động mô hình, thiết lập tham số linh hoạt, có thể điều chỉnh và tối ưu hóa cho các môi trường thị trường khác nhau, để có được tín hiệu giao dịch đáng tin cậy hơn. Đồng thời tích hợp nhiều cơ chế kiểm soát rủi ro dừng lỗ, cũng như dừng lỗ và dừng lỗ di động để khóa lợi nhuận. Chiến lược có tư duy tổng thể rõ ràng, dễ hiểu và sửa đổi, đáng để kiểm tra và tối ưu hóa thêm, có tiềm năng ứng dụng thực tế lớn.

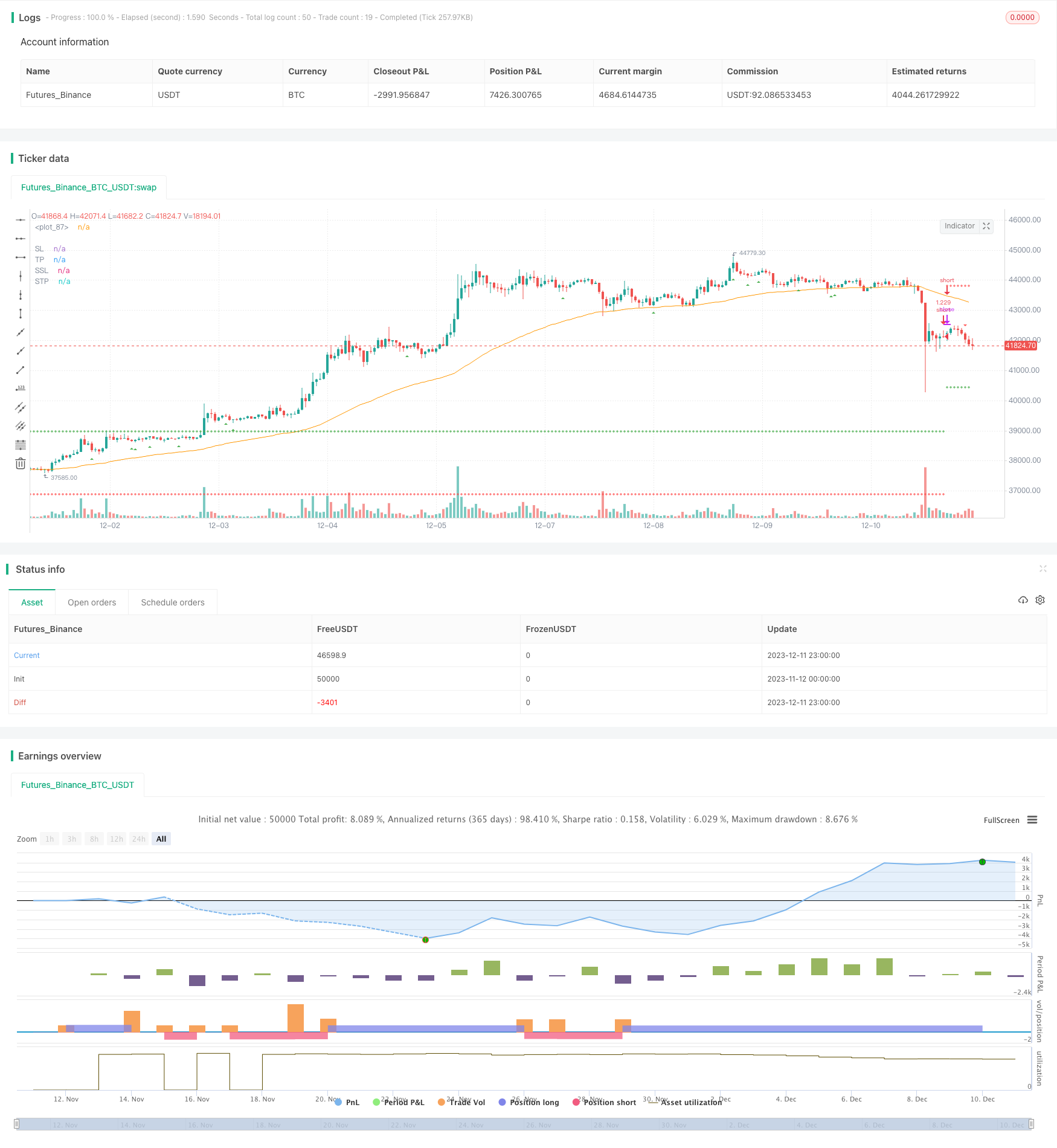

/*backtest

start: 2023-11-12 00:00:00

end: 2023-12-12 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tweakerID

// To understand this strategy first we need to look into the Modulo (%) operator. The modulo returns the remainder numerator

// of a division's quotient (the result). If we do 5 / 3, we get 1 and 2/3 as a result, where the remainder is 2 (two thirds, in this case). This can be

// used for many things, for example to determine when a number divides evenly into another number. If we divide 3/3, our result is 1,

// with no remainder numerator, hence our modulo result is 0. In this strategy, we compare a given number (divisor, user defined) with the

// the closing price of every candle (dividend, modifiable from the inputs panel) to determine if the result between their division is an even number.

// If the answer is true, we have an entry signal. If this signal occurs below the EMA (length is defined by the user) we go short and

// viceversa for longs. This logic can be reversed. In this case, the modulo works as a random-like filter for a moving average strategy

// that usually struggles when the market is ranging.

//@version=4

//@version=4

strategy("Modulo Logic + EMA Strat",

overlay=true,

default_qty_type=strategy.percent_of_equity,

default_qty_value=100,

initial_capital=10000,

commission_value=0.04,

calc_on_every_tick=false,

slippage=0)

direction = input(0, title = "Strategy Direction", type=input.integer, minval=-1, maxval=1)

strategy.risk.allow_entry_in(direction == 0 ? strategy.direction.all : (direction < 0 ? strategy.direction.short : strategy.direction.long))

/////////////////////// STRATEGY INPUTS ////////////////////////////////////////

title1=input(true, "-----------------Strategy Inputs-------------------")

a=input(close, title="Dividend")

b=input(4, title="Divisor")

usemod=input(true, title="Use Modulo Logic")

MALen=input(70, title="EMA Length")

/////////////////////// BACKTESTER /////////////////////////////////////////////

title2=input(true, "-----------------General Inputs-------------------")

// Backtester General Inputs

i_SL=input(true, title="Use Stop Loss and Take Profit")

i_SLType=input(defval="ATR Stop", title="Type Of Stop", options=["Strategy Stop", "Swing Lo/Hi", "ATR Stop"])

i_SPL=input(defval=10, title="Swing Point Lookback")

i_PercIncrement=input(defval=3, step=.1, title="Swing Point SL Perc Increment")*0.01

i_ATR = input(14, title="ATR Length")

i_ATRMult = input(4, step=.1, title="ATR Multiple")

i_TPRRR = input(1, step=.1, title="Take Profit Risk Reward Ratio")

TS=input(false, title="Trailing Stop")

// Bought and Sold Boolean Signal

bought = strategy.position_size > strategy.position_size[1]

or strategy.position_size < strategy.position_size[1]

// Price Action Stop and Take Profit

LL=(lowest(i_SPL))*(1-i_PercIncrement)

HH=(highest(i_SPL))*(1+i_PercIncrement)

LL_price = valuewhen(bought, LL, 0)

HH_price = valuewhen(bought, HH, 0)

entry_LL_price = strategy.position_size > 0 ? LL_price : na

entry_HH_price = strategy.position_size < 0 ? HH_price : na

tp=strategy.position_avg_price + (strategy.position_avg_price - entry_LL_price)*i_TPRRR

stp=strategy.position_avg_price - (entry_HH_price - strategy.position_avg_price)*i_TPRRR

// ATR Stop

ATR=atr(i_ATR)*i_ATRMult

ATRLong = ohlc4 - ATR

ATRShort = ohlc4 + ATR

ATRLongStop = valuewhen(bought, ATRLong, 0)

ATRShortStop = valuewhen(bought, ATRShort, 0)

LongSL_ATR_price = strategy.position_size > 0 ? ATRLongStop : na

ShortSL_ATR_price = strategy.position_size < 0 ? ATRShortStop : na

ATRtp=strategy.position_avg_price + (strategy.position_avg_price - LongSL_ATR_price)*i_TPRRR

ATRstp=strategy.position_avg_price - (ShortSL_ATR_price - strategy.position_avg_price)*i_TPRRR

// Strategy Stop

float LongStop = na

float ShortStop = na

float StratTP = na

float StratSTP = na

/////////////////////// STRATEGY LOGIC /////////////////////////////////////////

modulo=a%b

evennumber=modulo==0

MA=ema(close, MALen)

plot(MA)

BUY=usemod ? evennumber and close > MA : close > MA

SELL=usemod ? evennumber and close < MA : close < MA

//Trading Inputs

DPR=input(true, "Allow Direct Position Reverse")

reverse=input(false, "Reverse Trades")

// Entries

if reverse

if not DPR

strategy.entry("long", strategy.long, when=SELL and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=BUY and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=SELL)

strategy.entry("short", strategy.short, when=BUY)

else

if not DPR

strategy.entry("long", strategy.long, when=BUY and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=SELL and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=BUY)

strategy.entry("short", strategy.short, when=SELL)

SL= i_SLType == "Swing Lo/Hi" ? entry_LL_price : i_SLType == "ATR Stop" ? LongSL_ATR_price : LongStop

SSL= i_SLType == "Swing Lo/Hi" ? entry_HH_price : i_SLType == "ATR Stop" ? ShortSL_ATR_price : ShortStop

TP= i_SLType == "Swing Lo/Hi" ? tp : i_SLType == "ATR Stop" ? ATRtp : StratTP

STP= i_SLType == "Swing Lo/Hi" ? stp : i_SLType == "ATR Stop" ? ATRstp : StratSTP

//TrailingStop

dif=(valuewhen(strategy.position_size>0 and strategy.position_size[1]<=0, high,0))

-strategy.position_avg_price

trailOffset = strategy.position_avg_price - SL

var tstop = float(na)

if strategy.position_size > 0

tstop := high- trailOffset - dif

if tstop<tstop[1]

tstop:=tstop[1]

else

tstop := na

StrailOffset = SSL - strategy.position_avg_price

var Ststop = float(na)

Sdif=strategy.position_avg_price-(valuewhen(strategy.position_size<0

and strategy.position_size[1]>=0, low,0))

if strategy.position_size < 0

Ststop := low+ StrailOffset + Sdif

if Ststop>Ststop[1]

Ststop:=Ststop[1]

else

Ststop := na

strategy.exit("TP & SL", "long", limit=TP, stop=TS? tstop : SL, when=i_SL)

strategy.exit("TP & SL", "short", limit=STP, stop=TS? Ststop : SSL, when=i_SL)

/////////////////////// PLOTS //////////////////////////////////////////////////

plot(i_SL and strategy.position_size > 0 and not TS ? SL : i_SL and strategy.position_size > 0 and TS ? tstop : na , title='SL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size < 0 and not TS ? SSL : i_SL and strategy.position_size < 0 and TS ? Ststop : na , title='SSL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size > 0 ? TP : na, title='TP', style=plot.style_cross, color=color.green)

plot(i_SL and strategy.position_size < 0 ? STP : na, title='STP', style=plot.style_cross, color=color.green)

// Draw price action setup arrows

plotshape(BUY ? 1 : na, style=shape.triangleup, location=location.belowbar,

color=color.green, title="Bullish Setup", size=size.auto)

plotshape(SELL ? 1 : na, style=shape.triangledown, location=location.abovebar,

color=color.red, title="Bearish Setup", size=size.auto)