ভলিউম গড় মূল্য এবং সিঁড়ি EMA এর উপর ভিত্তি করে কৌশল

ওভারভিউ

এটি একটি স্বল্প-চক্রের (১-৫ মিনিট) বৈদেশিক মুদ্রার স্বর্ণের ট্রেডিং কৌশল, যা মূলত জোয়ার তত্ত্বের পরিমাণ-মূল্য সম্পর্ক এবং মাল্টিপল স্টেয়ারস্টেপ ইএমএ ব্যবহার করে প্রবণতা বিপরীত হওয়ার পূর্বাভাস দেয় এবং স্বল্প-চক্রের ট্রেডিং ট্রেডিং করে। এই কৌশলটি উচ্চ-প্রবাহের ব্যবসায়ের জন্য উপযুক্ত।

মূলনীতি

এই কৌশলটির ট্রেডিং সিগন্যাল দুটি অংশ থেকে আসেঃ

ট্রেডিং ভলিউম গড় মূল্যের উপর ভিত্তি করে ভলিউম-মূল্য সম্পর্ক নির্ধারণ করুন। বিশেষত, কৌশলটি বিভিন্ন পিরিয়ডের (কনফিগারযোগ্য) ট্রেডিং ভলিউম গড় মূল্যের ইএমএ গণনা করে, বহুমুখী প্রবণতার পরিবর্তনগুলি নির্ধারণ করতে। যদি স্বল্প সময়ের ইএমএ দীর্ঘ সময়ের ইএমএ অতিক্রম করে তবে এটি একটি বিজোড় সংকেত হিসাবে বিবেচিত হয়; যদি স্বল্প সময়ের ইএমএ দীর্ঘ সময়ের ইএমএ অতিক্রম করে তবে এটি একটি বিজোড় সংকেত হিসাবে বিবেচিত হয়।

স্টেয়ারস্টেপ ইএমএর উপর ভিত্তি করে বিপরীত সিগন্যাল। স্টেয়ারস্টেপ ইএমএ হল একাধিক ইএমএ গড় যা বিভিন্ন প্যারামিটার যেমন 10 তম লাইন, 20 তম লাইন, 50 তম লাইন ইত্যাদি সেট করে এবং তাদের সাজানো ক্রম অনুসারে ট্রেন্ড বিপরীত হওয়ার বিষয়ে সিদ্ধান্ত নেয়। যদি স্বল্পমেয়াদী ইএমএ দীর্ঘমেয়াদী ইএমএর আগে বিপরীত হয় তবে ট্রেন্ডটি বিপরীত হয়।

কৌশলটি এই দুটি সংকেতকে সংহত করে প্রবেশের সিদ্ধান্ত নেবে। বিশেষত, যদি ভলিউম সম্পর্কটি মুদ্রাস্ফীতি হিসাবে বিচার করা হয় এবং স্টেয়ারস্টেপ ইএমএগুলি দেখায় যে একাধিক ইএমএগুলি মুদ্রাস্ফীতিতে পরিণত হয়েছে, তবে প্রবেশ করা হবে। বিপরীতে, যদি ভলিউম সম্পর্কটি মুদ্রাস্ফীতি হিসাবে বিচার করা হয় এবং স্টেয়ারস্টেপ ইএমএগুলি দেখায় যে একাধিক ইএমএগুলি মুদ্রাস্ফীতিতে পরিণত হয়েছে, তবে প্রবেশ করা হবে।

সুবিধা

এই কৌশলটি ট্রেডিং ভলিউমের গড় মূল্য এবং একাধিক ইএমএর সুবিধাগুলিকে একত্রিত করে, যা সংকেতের নির্ভুলতা এবং স্থায়িত্বকে উন্নত করেঃ

লেনদেনের গড় মূল্যের উপর ভিত্তি করে পরিমাণ-মূল্য সম্পর্ক নির্ধারণ করা সহজ, এটি কেবলমাত্র দামের ইএমএর তুলনায় আরও সঠিকভাবে নির্ধারণ করা যায় এবং বর্ধিত দামের ঝাঁকুনি দ্বারা বিভ্রান্ত হওয়া এড়ানো যায়।

Stairstep EMA-র মাধ্যমে বিভিন্ন প্যারামিটার EMA-র ক্রম অনুসারে বিচার করার মাত্রা বাড়ানো যায়, একক EMA-র দ্বারা আনা গোলমাল এড়ানো যায়।

এই দুটি সংকেতের সংমিশ্রণ একে অপরকে যাচাই করতে পারে এবং মিথ্যা সংকেত হ্রাস করতে পারে।

এটি উচ্চ-ফ্রিকোয়েন্সি, স্বল্প-চক্রের লেনদেনের জন্য উপযুক্ত, যা দ্রুত ছোট পরিসরের বিপরীতমুখী সুযোগগুলি দখল করতে পারে।

বিভিন্ন জাতের এবং চক্রের অপ্টিমাইজেশনের জন্য কৌশল প্যারামিটারগুলি নমনীয়ভাবে কনফিগার করা যেতে পারে।

ঝুঁকি

এই কৌশলটির কিছু ঝুঁকিও রয়েছেঃ

প্রযুক্তিগত সূচকগুলির উপর অত্যধিক নির্ভরশীলতা, যা অন্যায়ভাবে বিভ্রান্ত হওয়ার সম্ভাবনা রয়েছে।

সংক্ষিপ্ত চক্রের লেনদেনগুলি লেনদেনের ব্যয়ের প্রতি সংবেদনশীল, যার ফলে স্লাইড পয়েন্ট এবং ফি নিয়ন্ত্রণ করা প্রয়োজন।

সংক্ষিপ্ত সময়ের EMA প্যারামিটারগুলিকে প্রায়শই অনুকূলিতকরণের প্রয়োজন হয়, অন্যথায় এটি ব্যর্থ হতে পারে।

“আমি মনে করি, যদি আমরা আমাদের মূল্য নির্ধারণের ক্ষেত্রে ভুল করি, তাহলে আমরা আমাদের মূল্য নির্ধারণের ক্ষেত্রেও ভুল করি।

একাধিক ইএমএ ক্রমের বিচার সম্পূর্ণরূপে নির্ভরযোগ্য নয় এবং এটি ভুল হতে পারে।

প্রতিক্রিয়াঃ

এই প্রশ্নের জবাবে তিনি বলেন,

পজিশনের সমন্বয় করুন যাতে একক স্টপ লস খুব বেশি না হয়।

নিয়মিতভাবে পরামিতিগুলি পুনরায় পরীক্ষা এবং অপ্টিমাইজ করুন।

ট্রেডিংয়ে সাফল্যের হার বাড়ানোর জন্য, আপনি যেসব অঞ্চলে ট্রেড করতে পারেন, সেসব অঞ্চলের কাছাকাছি অবস্থান করুন।

অন্যান্য সূচকগুলির সাথে মিলিতভাবে, বহু-মাত্রিক যাচাইকরণের জন্য ব্যবহার করা হয়।

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকেও উন্নত করা যেতে পারেঃ

বিভিন্ন ভলিউম-মূল্য-সম্পর্ক গণনা পদ্ধতি পরীক্ষা করে আরও স্থিতিশীল প্যারামিটার খুঁজুন।

সিঁড়ির ধাপে ইএমএ-র আরও স্তর যুক্ত করুন।

অন্যান্য সূচক সংকেত যেমন RSI, MACD ইত্যাদির সাথে মিলিতভাবে ফিল্টার করুন।

অপ্টিমাইজ করা ক্ষতি বন্ধ করার পদ্ধতি, যেমন, চলমান ক্ষতি বন্ধ করা, একক ক্ষতি বন্ধ করা ইত্যাদি।

বিভিন্ন জাতের বৈশিষ্ট্য অনুসারে প্যারামিটারগুলি অপ্টিমাইজ করুন, এই জাতের জন্য উপযুক্ত প্যারামিটার সেট তৈরি করুন।

মেশিন লার্নিং অ্যালগরিদম যুক্ত করুন, বড় ডেটা ব্যবহার করে সিদ্ধান্তের মডেল প্রশিক্ষণ দিন।

বিভিন্ন প্রস্থান কৌশল যেমন ফিক্সড এক্সট্রুশন, ট্রেন্ড ট্র্যাকিং এক্সট্রুশন ইত্যাদি সম্পর্কে জানুন।

বাজারের পরিবর্তনের উপর ভিত্তি করে প্যারামিটারগুলিকে স্বয়ংক্রিয়ভাবে সামঞ্জস্য করার জন্য একটি অভিযোজিত প্যারামিটার প্রক্রিয়া চালু করা হয়েছে।

সারসংক্ষেপ

এই কৌশলটি ব্যবসায়ের গড় পরিমাণ এবং স্টেয়ারস্টেপ ইএমএ উভয় সূচকের সুবিধাগুলি ব্যবহার করে স্বল্পমেয়াদী প্রবণতা ট্র্যাকিং ট্রেডিংয়ের জন্য। এই কৌশলটি উচ্চ স্থিতিশীলতা এবং নির্ভুলতার অধিকারী, তবে ঝুঁকি নিয়ন্ত্রণ এবং প্যারামিটার অপ্টিমাইজেশনের দিকেও মনোযোগ দিতে হবে। যদি পরীক্ষাগুলি ক্রমাগত অপ্টিমাইজ করা হয় এবং অন্যান্য প্রযুক্তিগত সূচক ব্যবহার করা হয় তবে এটি একটি কার্যকর স্বল্পমেয়াদী ট্রেডিং কৌশল হতে পারে।

/*backtest

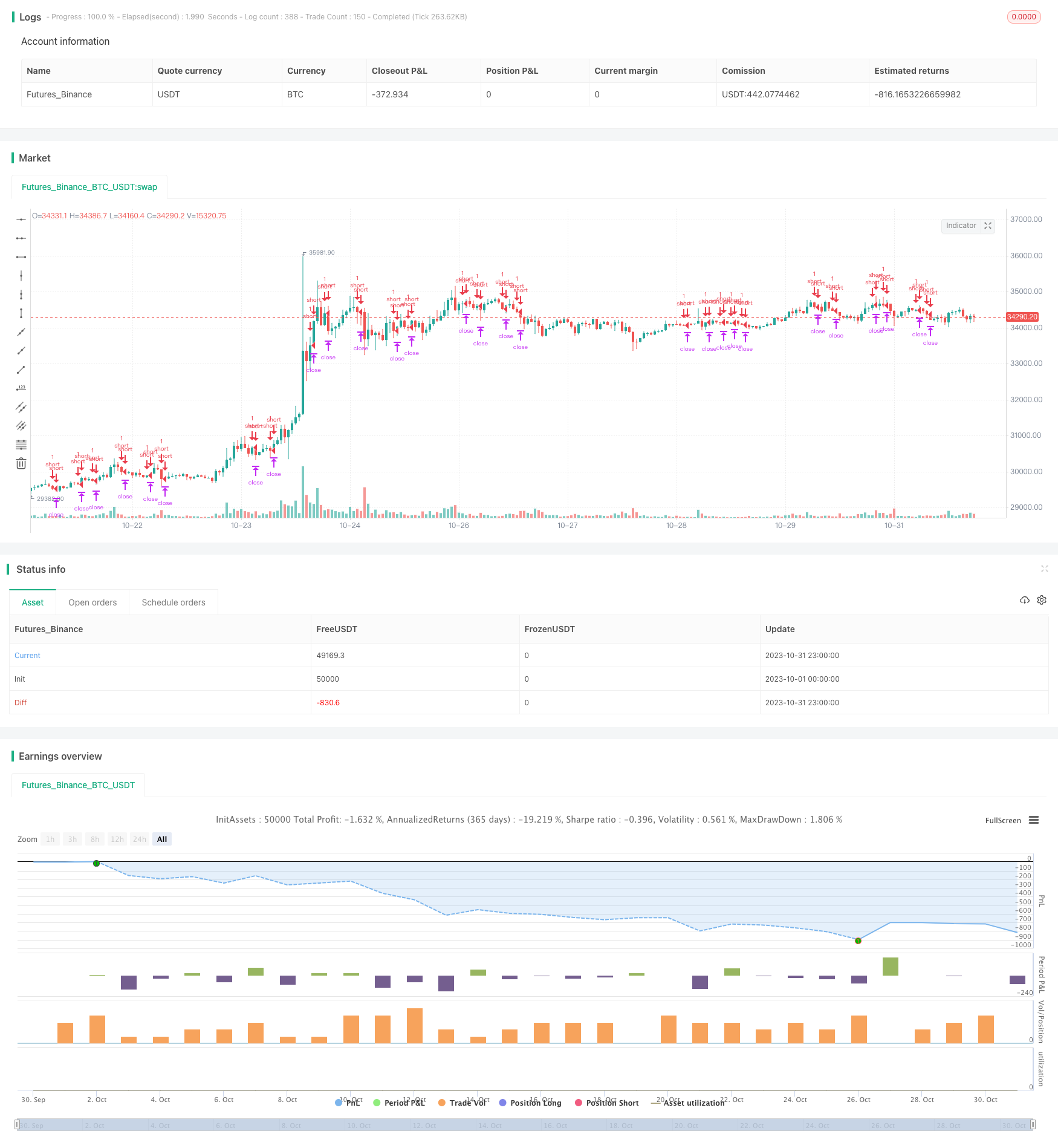

start: 2023-10-01 00:00:00

end: 2023-10-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=5

strategy("Forex Fractal EMA Scalper", overlay=true)

// Define "n" as the number of periods and keep a minimum value of 2 for error handling.

n = input.int(title="Period Fractals", defval=2, minval=2, group="Optimization Parameters")

src = input(hl2, title="Source for EMA's", group="Optimization Parameters")

len1 = input.int(10, minval=1, title="Length EMA 1", group="Optimization Parameters")

out1 = ta.ema(src, len1)

len2 = input.int(20, minval=1, title="Length EMA 2", group="Optimization Parameters")

out2 = ta.ema(src, len2)

len3 = input.int(100, minval=1, title="Length EMA 3", group="Optimization Parameters")

out3 = ta.ema(src, len3)

// UpFractal

bool upflagDownFrontier = true

bool upflagUpFrontier0 = true

bool upflagUpFrontier1 = true

bool upflagUpFrontier2 = true

bool upflagUpFrontier3 = true

bool upflagUpFrontier4 = true

for i = 1 to n

upflagDownFrontier := upflagDownFrontier and (high[n-i] < high[n])

upflagUpFrontier0 := upflagUpFrontier0 and (high[n+i] < high[n])

upflagUpFrontier1 := upflagUpFrontier1 and (high[n+1] <= high[n] and high[n+i + 1] < high[n])

upflagUpFrontier2 := upflagUpFrontier2 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+i + 2] < high[n])

upflagUpFrontier3 := upflagUpFrontier3 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+3] <= high[n] and high[n+i + 3] < high[n])

upflagUpFrontier4 := upflagUpFrontier4 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+3] <= high[n] and high[n+4] <= high[n] and high[n+i + 4] < high[n])

flagUpFrontier = upflagUpFrontier0 or upflagUpFrontier1 or upflagUpFrontier2 or upflagUpFrontier3 or upflagUpFrontier4

upFractal = (upflagDownFrontier and flagUpFrontier)

// downFractal

bool downflagDownFrontier = true

bool downflagUpFrontier0 = true

bool downflagUpFrontier1 = true

bool downflagUpFrontier2 = true

bool downflagUpFrontier3 = true

bool downflagUpFrontier4 = true

for i = 1 to n

downflagDownFrontier := downflagDownFrontier and (low[n-i] > low[n])

downflagUpFrontier0 := downflagUpFrontier0 and (low[n+i] > low[n])

downflagUpFrontier1 := downflagUpFrontier1 and (low[n+1] >= low[n] and low[n+i + 1] > low[n])

downflagUpFrontier2 := downflagUpFrontier2 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+i + 2] > low[n])

downflagUpFrontier3 := downflagUpFrontier3 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+3] >= low[n] and low[n+i + 3] > low[n])

downflagUpFrontier4 := downflagUpFrontier4 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+3] >= low[n] and low[n+4] >= low[n] and low[n+i + 4] > low[n])

flagDownFrontier = downflagUpFrontier0 or downflagUpFrontier1 or downflagUpFrontier2 or downflagUpFrontier3 or downflagUpFrontier4

downFractal = (downflagDownFrontier and flagDownFrontier)

// plotshape(downFractal, style=shape.triangledown, location=location.belowbar, offset=-n, color=#F44336, size = size.small)

// plotshape(upFractal, style=shape.triangleup, location=location.abovebar, offset=-n, color=#009688, size = size.small)

long= out1 > out2 and out2>out3 and upFractal

short= out1 < out2 and out2<out3 and downFractal

strategy.entry("long",strategy.long,when= short)

strategy.entry("short",strategy.short,when=long)

tp=input(25, title="TP in PIPS", group="Risk Management")*10

sl=input(25, title="SL in PIPS", group="Risk Management")*10

strategy.exit("X_long", "long", profit=tp, loss=sl )

strategy.exit("x_short", "short",profit=tp, loss=sl )