হাইকেন আশি এবং সুপার ট্রেন্ড কম্বিনেশন স্ট্র্যাটেজি

ওভারভিউ

এটি হেইকেন আশি এবং সুপার ট্রেন্ডের (সুপার ট্রেন্ড) দুটি সূচককে একত্রিত করে একটি পরিমাণগত ট্রেডিং কৌশল। এই কৌশলটি মূলত বাজারের শব্দকে ফিল্টার করার জন্য হেইকেন আশি মসৃণ কে-লাইন ব্যবহার করে এবং সুপার ট্রেন্ডের সূচকটি মূল্যের প্রবণতার দিকনির্দেশনা দেয় এবং প্রবণতা অনুসরণ করে।

কৌশল নীতি

- K-রেখা ব্যবহার করে Heiken Ashi সূচক ব্যবহার করে, কিছু বাজার শব্দকে ফিল্টার করে, যাতে প্রবণতা আরও স্পষ্ট হয়

- এটিআর এবং ফ্যাক্টর-ভিত্তিক সুপারট্রেন্ডের উপর ভিত্তি করে আপট্রেন্ড এবং ডাউনট্রেন্ড

- যখন দাম উর্ধ্বমুখী হয় তখন এটি একটি নেমে যাওয়ার সংকেত এবং যখন এটি নিম্নমুখী হয় তখন এটি একটি উর্ধ্বমুখী সংকেত।

- ফ্যাক্টর যত বড়, তত কম সুপারট্রেন্ডের সংকেত, তত ভাল ট্র্যাকিং, তবে প্রবেশের সংখ্যা হ্রাস পেয়েছে

- Heiken Ashi এবং সুপার ট্রেন্ডস ইন্ডিকেটরের সাথে মিলিত হয়ে ট্রেন্ডের বিচার এবং ট্র্যাকিং করা যায়

কৌশলগত সুবিধা

- Heiken Ashi সূচকটি মার্কেটের কিছু অংশের গোলমালকে কার্যকরভাবে ফিল্টার করে, যা গ্রাফকে আরও স্পষ্ট করে তোলে

- সুপার ট্রেন্ডিং সূচক প্যারামিটার অপ্টিমাইজেশান ভাল, প্রবেশের ফ্রিকোয়েন্সিটি নমনীয়ভাবে সামঞ্জস্য করতে পারে

- দামের প্রবণতা নির্ধারণে আরও কার্যকর হতে দ্বিগুণ সূচকের সংমিশ্রণ

- শক্তিশালী প্রবণতা স্বয়ংক্রিয় ট্র্যাকিং

কৌশলগত ঝুঁকি

- সূচক সমন্বয় সম্পূর্ণরূপে ট্রেডিং সমন্বয় ব্যাপ্তির ত্রুটিপূর্ণ সংকেত এড়াতে পারে না

- বড় আকারের ওভারহাইডিংয়ের ফলে সূচকটি ব্যর্থ হতে পারে, যার ফলে গুরুত্বপূর্ণ সংকেত পয়েন্টগুলি মিস করা যায়

- সুপার ট্রেন্ডিং ফ্যাক্টর কনফারেন্স সেট করেছে, ট্রেন্ডিং সুযোগ মিস করেছে

সমাধানঃ (১) সুপার ট্রেন্ডের পরামিতিগুলি যথাযথভাবে সামঞ্জস্য করুন, ট্র্যাকিংয়ের প্রভাব এবং প্রবেশের ফ্রিকোয়েন্সিকে ভারসাম্য করুন (২) অন্যান্য নির্দেশক যুক্ত করুন যা বিচারকে সহায়তা করবে এবং উড়ন্ত সমস্যা এড়াতে পারে

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

- এটিআর চক্র এবং সুপার ট্রেন্ড ফ্যাক্টরগুলিকে সামঞ্জস্য করুন, প্রবেশের ফ্রিকোয়েন্সি অনুকূলিত করুন

- স্টপ লস ইনডেক্স বাড়ান, একক ক্ষতি নিয়ন্ত্রণ করুন

- অন্যান্য সূচকগুলির সাথে মিলিত হয়ে প্রবণতার ধরন নির্ধারণ করুন যাতে প্রবণতা অস্থিরতা এবং অযৌক্তিক গতিবিধি এড়ানো যায়

- মেশিন লার্নিং অ্যালগরিদম যুক্ত করা হয়েছে, যা আমাদের গতিপথ নির্ধারণে সহায়তা করবে।

সারসংক্ষেপ

এই কৌশলটি হেইকেন আশি এবং সুপার ট্রেন্ডের দ্বৈত সূচকগুলির সুবিধাগুলিকে সংহত করে, মূল্যের প্রবণতার দিকনির্দেশের জন্য সূচকগুলি ব্যবহার করে, স্বয়ংক্রিয়ভাবে অনুসরণ করা যায়। কোনও সূচক ব্যবহারের তুলনায় দামের গতিবিধি নির্ধারণের কার্যকারিতা আরও ভাল, কৌশলটির স্থিতিশীলতা বাড়ায়। অবশ্যই, কিছু উন্নতির জায়গা রয়েছে, ভবিষ্যতে এন্ট্রি ফ্রিকোয়েন্সি, ক্ষতি বন্ধের দিক থেকে অপ্টিমাইজ করা যেতে পারে, যাতে কৌশলটির আয় বেশি হয়, ঝুঁকি কম থাকে।

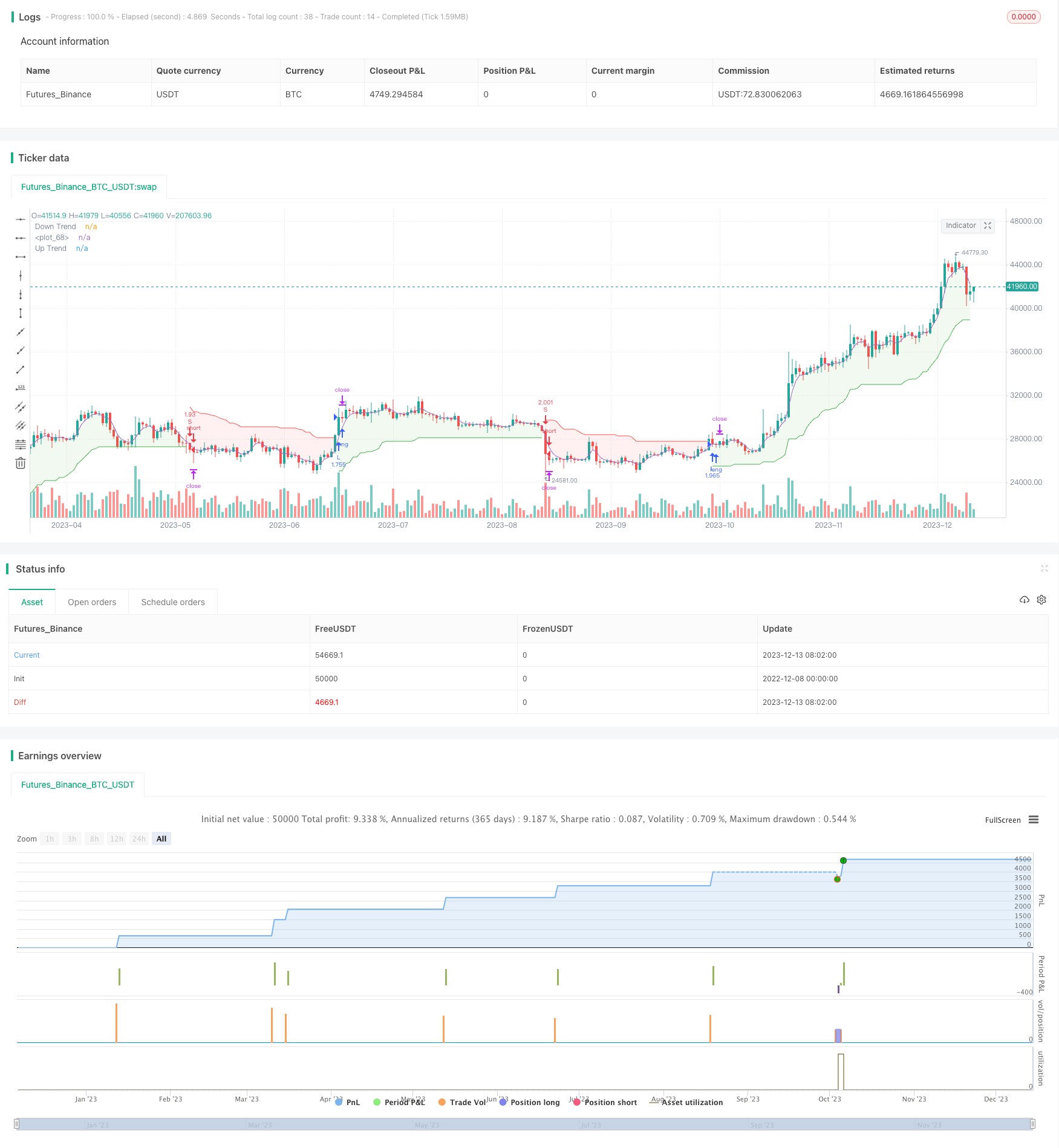

/*backtest

start: 2022-12-08 00:00:00

end: 2023-12-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © RingsCherrY

//@version=5

strategy("Heiken Ashi & Super Trend", overlay=true, pyramiding=1,initial_capital = 10000, default_qty_type= strategy.percent_of_equity, default_qty_value = 100, calc_on_order_fills=false, slippage=0,commission_type=strategy.commission.percent,commission_value=0.02)

///////////////////////////////////////////////////

////////////////////Function///////////////////////

///////////////////////////////////////////////////

heikinashi_open = request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, open)

heikinashi_high = request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, high)

heikinashi_low = request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, low)

heikinashi_close= request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, close)

heikinashi_color = heikinashi_open < heikinashi_close ? #53b987 : #eb4d5c

// plotbar(heikinashi_open, heikinashi_high, heikinashi_low, heikinashi_close, color=heikinashi_color)

x_sma(x, y) =>

sumx = 0.0

for i = 0 to y - 1

sumx := sumx + x[i] / y

sumx

x_rma(src, length) =>

alpha = 1/length

sum = 0.0

sum := na(sum[1]) ? x_sma(src, length) : alpha * src + (1 - alpha) * nz(sum[1])

x_atr(length) =>

trueRange = na(heikinashi_high[1])? heikinashi_high-heikinashi_low : math.max(math.max(heikinashi_high - heikinashi_low, math.abs(heikinashi_high - heikinashi_close[1])), math.abs(heikinashi_low - heikinashi_close[1]))

//true range can be also calculated with ta.tr(true)

x_rma(trueRange, length)

x_supertrend(factor, atrPeriod) =>

src = (heikinashi_high+heikinashi_low)/2

atr = x_atr(atrPeriod)

upperBand = src + factor * atr

lowerBand = src - factor * atr

prevLowerBand = nz(lowerBand[1])

prevUpperBand = nz(upperBand[1])

lowerBand := lowerBand > prevLowerBand or heikinashi_close[1] < prevLowerBand ? lowerBand : prevLowerBand

upperBand := upperBand < prevUpperBand or heikinashi_close[1] > prevUpperBand ? upperBand : prevUpperBand

int direction = na

float superTrend = na

prevSuperTrend = superTrend[1]

if na(atr[1])

direction := 1

else if prevSuperTrend == prevUpperBand

direction := heikinashi_close > upperBand ? -1 : 1

else

direction := heikinashi_close < lowerBand ? 1 : -1

superTrend := direction == -1 ? lowerBand : upperBand

[superTrend, direction]

///////////////////////////////////////////////////

////////////////////Indicators/////////////////////

///////////////////////////////////////////////////

atrPeriod = input(10, "ATR Length")

factor = input.float(3.0, "Factor", step = 0.01)

[supertrend, direction] = x_supertrend(factor, atrPeriod)

bodyMiddle = plot((heikinashi_open + heikinashi_close) / 2, display=display.none)

upTrend = plot(direction < 0 ? supertrend : na, "Up Trend", color = color.green, style=plot.style_linebr)

downTrend = plot(direction < 0? na : supertrend, "Down Trend", color = color.red, style=plot.style_linebr)

fill(bodyMiddle, upTrend, color.new(color.green, 90), fillgaps=false)

fill(bodyMiddle, downTrend, color.new(color.red, 90), fillgaps=false)

///////////////////////////////////////////////////

////////////////////Strategy///////////////////////

///////////////////////////////////////////////////

var bool longCond = na, var bool shortCond = na, longCond := nz(longCond[1]), shortCond := nz(shortCond[1])

var int CondIni_long = 0, var int CondIni_short = 0, CondIni_long := nz(CondIni_long[1]), CondIni_short := nz(CondIni_short[1])

var float open_longCondition = na, var float open_shortCondition = na

long = ta.change(direction) < 0

short = ta.change(direction) > 0

longCond := long

shortCond := short

CondIni_long := longCond[1] ? 1 : shortCond[1] ? -1 : nz(CondIni_long[1])

CondIni_short := longCond[1] ? 1 : shortCond[1] ? -1 : nz(CondIni_short[1])

longCondition = (longCond[1] and nz(CondIni_long[1]) == -1)

shortCondition = (shortCond[1] and nz(CondIni_short[1]) == 1)

open_longCondition := long ? close[1] : nz(open_longCondition[1])

open_shortCondition := short ? close[1] : nz(open_shortCondition[1])

//TP

tp = input.float(1.1 , "TP [%]", step = 0.1)

//BACKTESTING inputs --------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

testStartYear = input.int(2000, title="start year", minval = 1997, maxval = 3000, group= "BACKTEST")

testStartMonth = input.int(01, title="start month", minval = 1, maxval = 12, group= "BACKTEST")

testStartDay = input.int(01, title="start day", minval = 1, maxval = 31, group= "BACKTEST")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testStopYear = input.int(3333, title="stop year", minval=1980, maxval = 3333, group= "BACKTEST")

testStopMonth = input.int(12, title="stop month", minval=1, maxval=12, group= "BACKTEST")

testStopDay = input.int(31, title="stop day", minval=1, maxval=31, group= "BACKTEST")

testPeriodStop = timestamp(testStopYear, testStopMonth, testStopDay, 0, 0)

testPeriod = true

// Backtest ==================================================================================================================================================================================================================================================================================================================================

if longCond

strategy.entry("L", strategy.long, when=testPeriod)

if shortCond

strategy.entry("S", strategy.short, when=testPeriod)

strategy.exit("TP_L", "L", profit =((open_longCondition * (1+(tp/100))) - open_longCondition)/syminfo.mintick)

strategy.exit("TP_S", "S", profit =((open_shortCondition * (1+(tp/100))) - open_shortCondition)/syminfo.mintick)