Super-Trend-Engulfing-Bomb-Strategie

Überblick

Die Übertrend-Sopplung-Strategie ist eine Trend-Tracking-Strategie, die die durchschnittliche tatsächliche Wellenlänge (ATR), die Übertrend-Indikatoren und die Sopplung-Form kombiniert, um die Richtung des Trends zu identifizieren und gleichzeitig nach Zugangsmöglichkeiten mit günstigen Quoten zu suchen, während die Sopplung-Form den Trend bestätigt.

Strategieprinzip

Die Strategie nutzt zunächst die ATR und die Hypertrend-Indikatoren, um die Richtung der CURRENT-Markttrend zu bestimmen. Insbesondere wird sie als Abwärtstrend definiert, wenn der Preis unterhalb der Oberbahn liegt, und als Aufwärtstrend, wenn der Preis über der Unterbahn liegt.

Die Strategie entscheidet, ob die K-Linie eine Abnahmeform entwickelt. Laut der Code-Logik wird in einem Aufwärtstrend ein Mehrkopf-Abnahme ausgelöst, wenn der vorherige K-Linie-Abschlusspreis höher ist als der aktuelle K-Linie-Eröffnungspreis und der aktuelle K-Linie-Abschlusspreis niedriger ist als der Eröffnungspreis. In einem Abwärtstrend wird ein Leerkopf-Abnahme ausgelöst, wenn der vorherige K-Linie-Abschlusspreis niedriger ist als der aktuelle K-Linie-Eröffnungspreis und der aktuelle K-Linie-Abschlusspreis höher ist als der Eröffnungspreis.

Die Strategie berechnet außerdem den Stop-Loss- und den Stop-Off-Preis basierend auf der Absorptionsform. Nach dem Eintritt wird die aktuelle Position verlassen, wenn der Preis den Stop-Loss- oder den Stop-Off-Preis erreicht.

Analyse der Stärken

Die Strategie kombiniert die Vorzüge der Trendverfolgung und der Formerkennung, um Rückschlagsignale in Trendbewegungen zu erkennen und so die größeren Bewegungen an den Marktwendepunkten zu erfassen. Darüber hinaus kann der Stop-Loss-Mechanismus das Verlustrisiko effektiv kontrollieren.

Risikoanalyse

Das größte Risiko dieser Strategie besteht darin, dass die Schluckform möglicherweise falsch gebrochen wird, was zu falschen Signalen führt. Darüber hinaus können die Stop-Loss- und Stop-Stop-Einstellungen zu arbiträr sein, um eine Gewinn- und Verlustbilanz zu erreichen. Es wird empfohlen, die Parameterkombination zu optimieren und die Stop-Loss-Stop-Position entsprechend anzupassen.

Optimierungsrichtung

Es kann in Betracht gezogen werden, die Parameter des ATR in Echtzeit zu optimieren, um die Veränderungen der Marktvolatilität besser zu erfassen. Darüber hinaus können Trends in anderen Indikatoren untersucht werden, um die Stabilität der Strategie weiter zu verbessern.

Zusammenfassen

Die Strategie des Übertrend-Sopfers kombiniert die Vorteile des Trend-Trackings und der Gestalterkennung, und die Strategie des Sopfers als Umkehrsignal ist an den Wendepunkten des Marktes sehr effektiv. Die Strategie birgt jedoch auch ein gewisses Risiko für falsche Signale, die weiter getestet und optimiert werden müssen, um das Risiko zu kontrollieren.

/*backtest

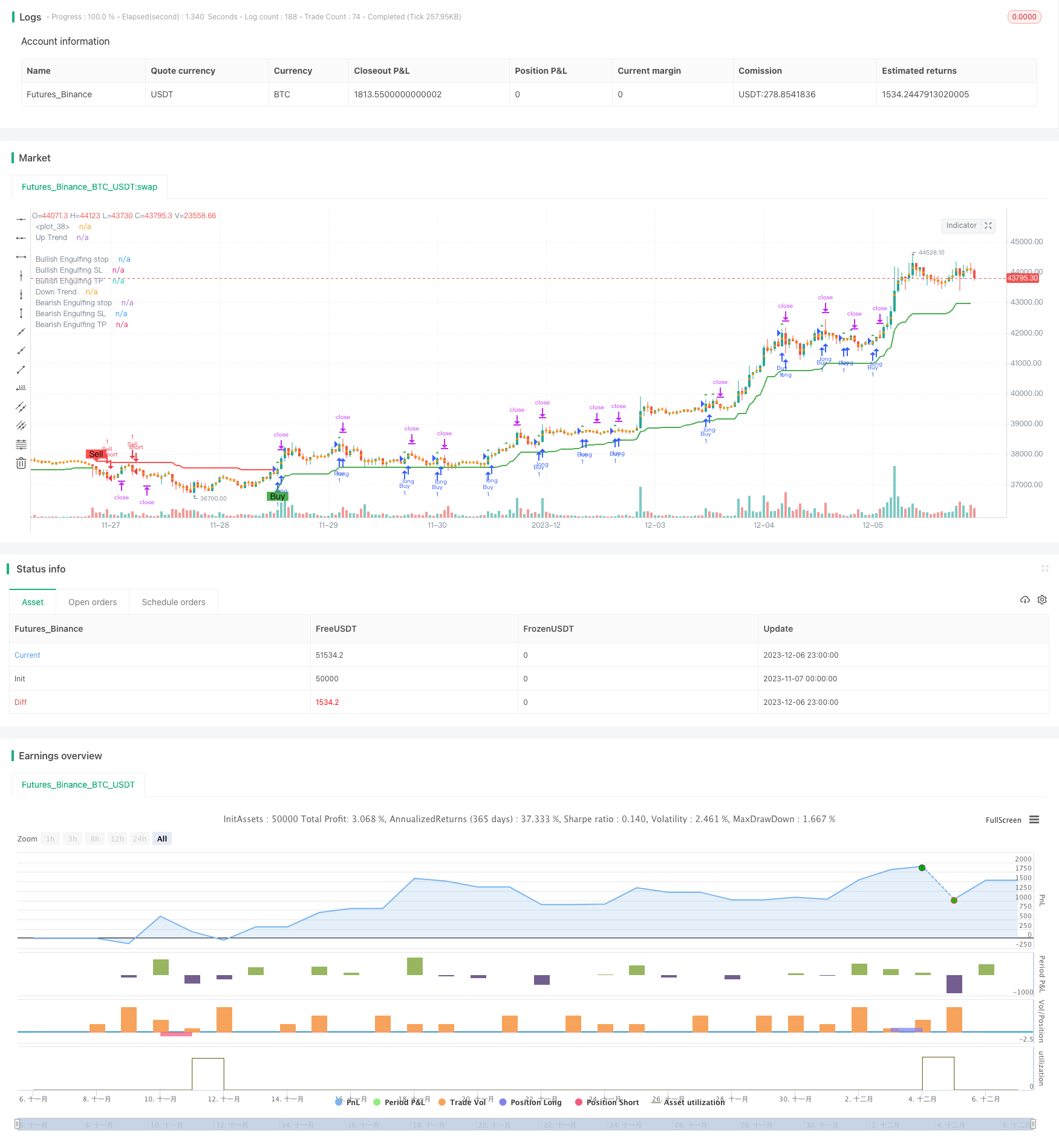

start: 2023-11-07 00:00:00

end: 2023-12-07 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Armanhammer

//@version=5

strategy("Engulfing with Trend", overlay=true)

Periods = input.int(title="ATR Period", defval=10)

src = input(hl2, title="Source")

Multiplier = input.float(title="ATR Multiplier", step=0.1, defval=3.0)

changeATR= input.bool(title="Change ATR Calculation Method ?", defval=true)

showsignals = input.bool(title="Show Buy/Sell Signals ?", defval=true)

highlighting = input.bool(title="Highlighter On/Off ?", defval=true)

atr2 = ta.sma(src, Periods)

atr= changeATR ? ta.atr(Periods) : atr2

up=src-(Multiplier*atr)

up1 = nz(up[1],up)

up := close[1] > up1 ? math.max(up,up1) : up

dn=src+(Multiplier*atr)

dn1 = nz(dn[1], dn)

dn := close[1] < dn1 ? math.min(dn, dn1) : dn

var trend = 1

trend := nz(trend[1], trend)

trend := trend == -1 and close > dn1 ? 1 : trend == 1 and close < up1 ? -1 : trend

upPlot = plot(trend == 1 ? up : na, title="Up Trend", style=plot.style_linebr, linewidth=2, color=color.green)

buySignal = trend == 1 and trend[1] == -1

plotshape(buySignal and showsignals ? up : na, title="Buy", style=shape.labelup, location=location.absolute, color=color.new(color.green, 0), text="Buy")

//plotshape(buySignal ? up : na, title="UpTrend Begins", location=location.absolute, style=shape.circle, size=size.tiny, color=color.green, transp=0)

//plotshape(buySignal and showsignals ? up : na, title="Buy", text="Buy", location=location.absolute, style=shape.labelup, size=size.tiny, color=color.green, textcolor=color.white, transp=0)

dnPlot = plot(trend == 1 ? na : dn, title="Down Trend", style=plot.style_linebr, linewidth=2, color=color.red)

sellSignal = trend == -1 and trend[1] == 1

plotshape(sellSignal and showsignals ? dn : na, title="Sell", style=shape.labeldown, location=location.absolute, color=color.new(color.red, 0), text="Sell")

//plotshape(sellSignal ? dn : na, title="DownTrend Begins", location=location.absolute, style=shape.circle, size=size.tiny, color=color.red, transp=0)

//plotshape(sellSignal and showsignals ? dn : na, title="Sell", text="Sell", location=location.absolute, style=shape.labeldown, size=size.tiny, color=color.red, textcolor=color.white, transp=0)

mPlot = plot(ohlc4, title="", style=plot.style_circles, linewidth=0)

longFillColor = highlighting and trend == 1 ? color.new(color.green, 0) : na

shortFillColor = highlighting and trend == -1 ? color.new(color.red, 0) : na

fill(upPlot, dnPlot, color=longFillColor)

fill(dnPlot, upPlot, color=shortFillColor)

alertcondition(buySignal, title="SuperTrend Buy", message="SuperTrend Buy!")

alertcondition(sellSignal, title="SuperTrend Sell", message="SuperTrend Sell!")

changeCond = trend != trend[1]

alertcondition(changeCond, title="SuperTrend Direction Change", message="SuperTrend has changed direction!")

// Define Downtrend and Uptrend conditions

downtrend = trend == -1

uptrend = trend == 1

// Engulfing

boringThreshold = input.float(25, title="Boring Candle Threshold (%)", minval=1, maxval=100)

engulfingThreshold = input.float(50, title="Engulfing Candle Threshold (%)", minval=1, maxval=100)

stopLevel = input.int(200, title="Stop Level (Pips)", minval=1)

// Boring Candle (Inside Bar) and Engulfing Candlestick Conditions

isBoringCandle = math.abs(open[1] - close[1]) * 100 / math.abs(high[1] - low[1]) <= boringThreshold

isEngulfingCandle = math.abs(open - close) * 100 / math.abs(high - low) <= engulfingThreshold

// Bullish and Bearish Engulfing Conditions

bullEngulfing = uptrend and close[1] < open[1] and close > open[1] and not isBoringCandle and not isEngulfingCandle

bearEngulfing = downtrend and close[1] > open[1] and close < open[1] and not isBoringCandle and not isEngulfingCandle

// Stop Loss, Take Profit, and Entry Price Calculation

bullStop = close + (stopLevel * syminfo.mintick)

bearStop = close - (stopLevel * syminfo.mintick)

bullSL = low

bearSL = high

bullTP = bullStop + (bullStop - low)

bearTP = bearStop - (high - bearStop)

// Entry Conditions

enterLong = bullEngulfing and uptrend

enterShort = bearEngulfing and downtrend

// Exit Conditions

exitLong = ta.crossover(close, bullTP) or ta.crossover(close, bullSL)

exitShort = ta.crossover(close, bearTP) or ta.crossover(close, bearSL)

// Check if exit conditions are met by the next candle

exitLongNextCandle = exitLong and (ta.crossover(close[1], bullTP[1]) or ta.crossover(close[1], bullSL[1]))

exitShortNextCandle = exitShort and (ta.crossover(close[1], bearTP[1]) or ta.crossover(close[1], bearSL[1]))

// Strategy Execution

if enterLong

strategy.entry("Buy", strategy.long)

if enterShort

strategy.entry("Sell", strategy.short)

// Exit Conditions for Long (Buy) Positions

if bullEngulfing and not na(bullTP) and not na(bullSL)

strategy.exit("Exit Long", from_entry="Buy", stop=bullSL, limit=bullTP)

// Exit Conditions for Short (Sell) Positions

if bearEngulfing and not na(bearTP) and not na(bearSL)

strategy.exit("Exit Short", from_entry="Sell", stop=bearSL, limit=bearTP)

// Plot Shapes and Labels

plotshape(series=bullEngulfing, style=shape.triangleup, location=location.abovebar, color=color.green)

plotshape(series=bearEngulfing, style=shape.triangledown, location=location.abovebar, color=color.red)

// Determine OP, SL, and TP

plot(series=bullEngulfing ? bullStop : na, title="Bullish Engulfing stop", color=color.red, linewidth=3, style=plot.style_linebr)

plot(series=bearEngulfing ? bearStop : na, title="Bearish Engulfing stop", color=color.red, linewidth=3, style=plot.style_linebr)

plot(series=bullEngulfing ? bullSL : na, title="Bullish Engulfing SL", color=color.red, linewidth=3, style=plot.style_linebr)

plot(series=bearEngulfing ? bearSL : na, title="Bearish Engulfing SL", color=color.red, linewidth=3, style=plot.style_linebr)

plot(series=bullEngulfing ? bullTP : na, title="Bullish Engulfing TP", color=color.green, linewidth=3, style=plot.style_linebr)

plot(series=bearEngulfing ? bearTP : na, title="Bearish Engulfing TP", color=color.green, linewidth=3, style=plot.style_linebr)

// Create labels if the condition for bullEngulfing or bearEngulfing is met

//if bullEngulfing

// label.new(x=bar_index, y=bullSL, text="SL: " + str.tostring(bullSL), color=color.red, textcolor=color.white, style=label.style_labelup, size=size.tiny)

//if bearEngulfing

// label.new(x=bar_index, y=bearSL, text="SL: " + str.tostring(bearSL), color=color.red, textcolor=color.white, style=label.style_labeldown, size=size.tiny)

//if bullEngulfing

// label.new(x=bar_index, y=bullTP, text="TP: " + str.tostring(bullTP), color=color.green, textcolor=color.white, style=label.style_labeldown, size=size.tiny)

//if bearEngulfing

// label.new(x=bar_index, y=bearTP, text="TP: " + str.tostring(bearTP), color=color.green, textcolor=color.white, style=label.style_labelup, size=size.tiny)