Estrategia de bandas de Bollinger de stop-loss dinámico

Descripción general

La estrategia utiliza el tren ascendente y descendente de la banda de Brin para realizar un stop dinámico. Haga un vacío cuando el precio rompa el tren ascendente de la banda de Brin, haga un plus cuando rompa el tren descendente y establezca un stop dinámico para seguir el movimiento del precio.

El principio

El núcleo de la estrategia está en el tren de arriba abajo de la franja de Brin. El tren medio de la franja de Brin es el promedio móvil de n días, y el tren superior es el tren medio + k*n días de diferencia estándar, la vía inferior es la vía media-k*La diferencia estándar de n días. Haga más cuando el precio rebota hacia arriba desde la vía inferior; cuando el precio retrocede desde la vía superior hacia abajo, haga un vacío. Al mismo tiempo, la estrategia de establecer un punto de parada, ajustar dinámicamente el punto de parada durante el funcionamiento del precio, y establecer un punto de parada, para lograr un control de riesgo prudente.

Las ventajas

- El uso de la banda de Bryn, que tiene una fuerte naturaleza de retroceso neutral, para capturar tendencias de línea media y larga;

- La señal de vacío es clara y fácil de manejar.

- Establezca un punto de parada de deslizamiento dinámico para maximizar el bloqueo de ganancias y controlar el riesgo.

- Se puede ajustar según los parámetros del mercado para adaptarse a diferentes situaciones.

Riesgos y soluciones

- El Brin puede hacer varias señales de corte de precios en situaciones de crisis, por lo que es fácil de enganchar. La solución es establecer un stop loss razonable y controlar las pérdidas individuales.

- La configuración incorrecta de los parámetros puede causar una disminución de la tasa de éxito. La solución es optimizar razonablemente los parámetros de acuerdo con las diferentes variedades.

Dirección de optimización

- Optimizar los parámetros de las medias móviles para adaptarlas a las características de las variedades;

- En el blog de la compañía, el blogger y bloguero de la compañía, el blogger y bloguero de la red social Facebook, se encuentra en el sitio web de la compañía:

- En combinación con otros indicadores como condiciones de filtración, mejora la estabilidad de la estrategia.

Resumir

La estrategia aprovecha la propiedad de regresión de la banda de Bryn, junto con el stop loss de deslizamiento dinámico, para obtener ganancias de tendencias de línea media y larga bajo la premisa de controlar el riesgo, es una estrategia cuantitativa de alta adaptabilidad y estabilidad. A través de la optimización de los parámetros y la optimización de las reglas, se puede adaptar a más variedades para obtener ganancias estables en el mercado físico.

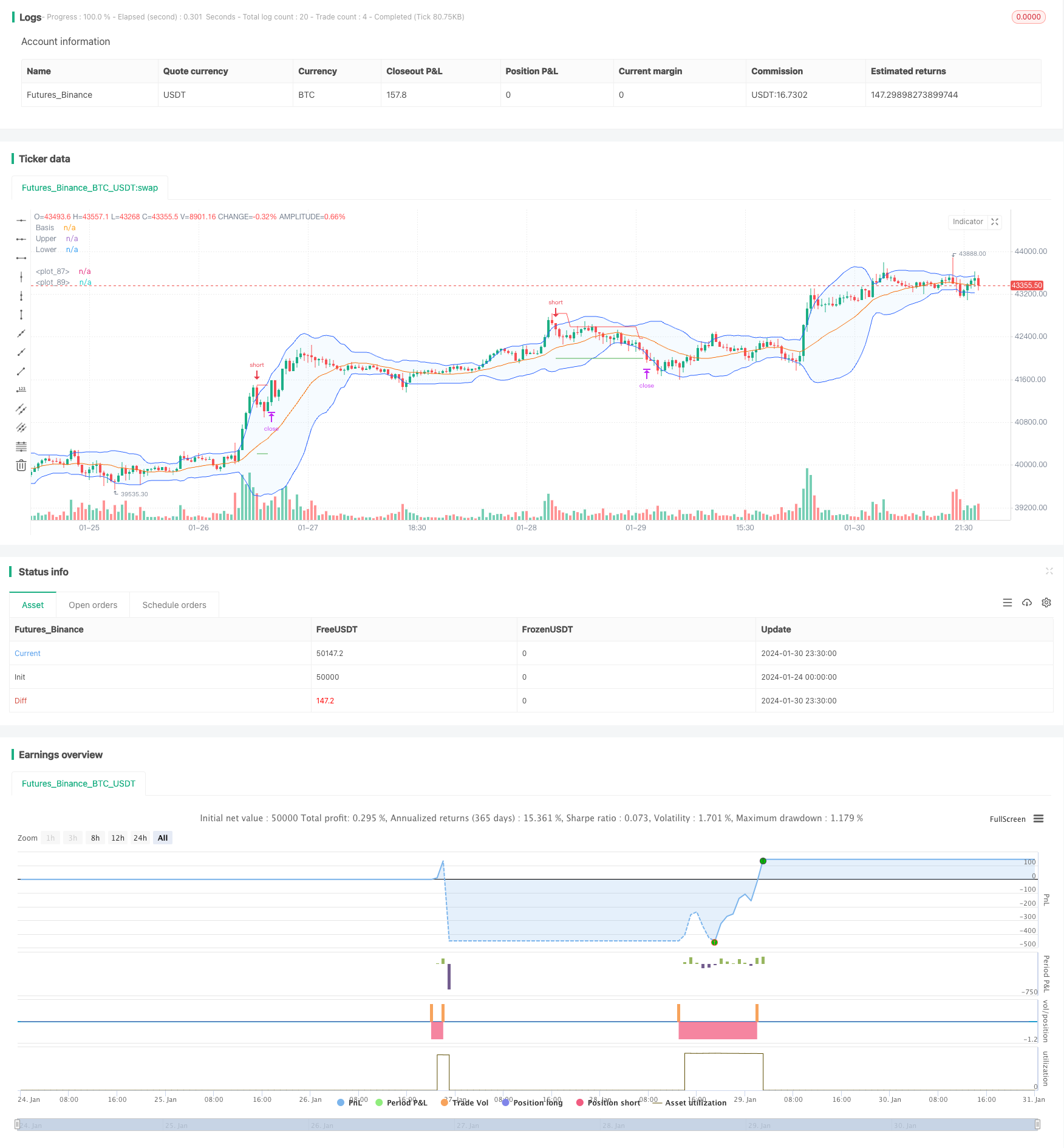

/*backtest

start: 2024-01-24 00:00:00

end: 2024-01-31 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(shorttitle="BB Strategy", title="Bollinger Bands Strategy", overlay=true)

length = input.int(20, minval=1, group = "Bollinger Bands")

maType = input.string("SMA", "Basis MA Type", options = ["SMA", "EMA", "SMMA (RMA)", "WMA", "VWMA"], group = "Bollinger Bands")

src = input(close, title="Source", group = "Bollinger Bands")

mult = input.float(2.0, minval=0.001, maxval=50, title="StdDev", group = "Bollinger Bands")

ma(source, length, _type) =>

switch _type

"SMA" => ta.sma(source, length)

"EMA" => ta.ema(source, length)

"SMMA (RMA)" => ta.rma(source, length)

"WMA" => ta.wma(source, length)

"VWMA" => ta.vwma(source, length)

basis = ma(src, length, maType)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

offset = input.int(0, "Offset", minval = -500, maxval = 500, group = "Bollinger Bands")

plot(basis, "Basis", color=#FF6D00, offset = offset)

p1 = plot(upper, "Upper", color=#2962FF, offset = offset)

p2 = plot(lower, "Lower", color=#2962FF, offset = offset)

fill(p1, p2, title = "Background", color=color.rgb(33, 150, 243, 95))

lo = input.bool(true, "Long", group = "Strategy")

sh = input.bool(true, "Short", group = "Strategy")

x = input.float(3.0, "Target Multiplier (X)", group = "Strategy", minval = 1.0, step = 0.1)

token = input.string(defval = "", title = "Token", group = "AUTOMATION")

Buy_CE = '{"auth-token":"' + token + '","key":"Value1","value":"' + str.tostring(1) + '"}'

Buy_PE = '{"auth-token":"' + token + '","key":"Value1","value":"' + str.tostring(2) + '"}'

Exit_CE = '{"auth-token":"' + token + '","key":"Value1","value":"' + str.tostring(-1) + '"}'

Exit_PE = '{"auth-token":"' + token + '","key":"Value1","value":"' + str.tostring(-2) + '"}'

Exit_PE_CE = '{"auth-token":"' + token + '","key":"Value1","value":"' + str.tostring(2.5) + '"}'

Exit_CE_PE = '{"auth-token":"' + token + '","key":"Value1","value":"' + str.tostring(1.5) + '"}'

long = high < lower

short = low > upper

var sl_b = 0.0

var tar_b = 0.0

var sl_s = 0.0

var tar_s = 0.0

var static_sl = 0.0

entry = strategy.opentrades.entry_price(strategy.opentrades - 1)

if long and lo and strategy.position_size == 0

strategy.entry("Long", strategy.long, alert_message = Buy_CE, stop = high)

strategy.exit("LX", "Long", profit = (math.abs(high - low) * x)/syminfo.mintick, stop = low, alert_message = Exit_CE)

sl_b := low

tar_b := high + (math.abs(high - low) * x)

static_sl := math.abs(low - high)

if short and sh and strategy.position_size == 0

strategy.entry("Short", strategy.short, alert_message = Buy_PE, stop = low)

strategy.exit("SX", "Short", profit = (math.abs(high - low) * x)/syminfo.mintick, stop = high, alert_message = Exit_PE)

sl_s := high

tar_s := low - (math.abs(high - low) * x)

static_sl := math.abs(high - low)

// if long and strategy.position_size < 0

// strategy.entry("Long", strategy.long, alert_message = Exit_PE_CE, stop = high)

// strategy.exit("LX", "Long", profit = (math.abs(high - low) * x)/syminfo.mintick, stop = low, alert_message = Exit_CE)

// sl_b := low

// tar_b := high + (math.abs(high - low) * x)

// if short and strategy.position_size > 0

// strategy.entry("Short", strategy.short, alert_message = Exit_CE_PE, stop = low)

// strategy.exit("SX", "Short", profit = (math.abs(high - low) * x)/syminfo.mintick, stop = high, alert_message = Exit_PE)

// sl_s := math.max(high[1], high)

// tar_s := low - (math.abs(high - low) * x)

if ta.change(dayofmonth) or (long[1] and not long[2])

strategy.cancel("Long")

if ta.change(dayofmonth) or (short[1] and not short[2])

strategy.cancel("Short")

var count = 1

if strategy.position_size != 0

if strategy.position_size > 0

if close > (entry + (static_sl * count))

strategy.exit("LX", "Long", limit = tar_b, stop = sl_b, alert_message = Exit_CE)

sl_b := entry + (static_sl * (count - 1))

count += 1

else

if close < (entry - (static_sl * count))

strategy.exit("SX", "Short", limit = tar_s, stop = sl_s, alert_message = Exit_PE)

sl_s := entry - (static_sl * (count - 1))

count += 1

// label.new(bar_index, high, str.tostring(static_sl))

if strategy.position_size == 0

count := 1

plot(strategy.position_size > 0 ? sl_b : na, "", color.red, style = plot.style_linebr)

plot(strategy.position_size < 0 ? sl_s : na, "", color.red, style = plot.style_linebr)

plot(strategy.position_size > 0 ? tar_b : na, "", color.green, style = plot.style_linebr)

plot(strategy.position_size < 0 ? tar_s : na, "", color.green, style = plot.style_linebr)