平均足とスーパートレンドの組み合わせ戦略

作成日:

2023-12-15 11:11:27

最終変更日:

2023-12-15 11:11:27

コピー:

0

クリック数:

1313

1

フォロー

1621

フォロワー

概要

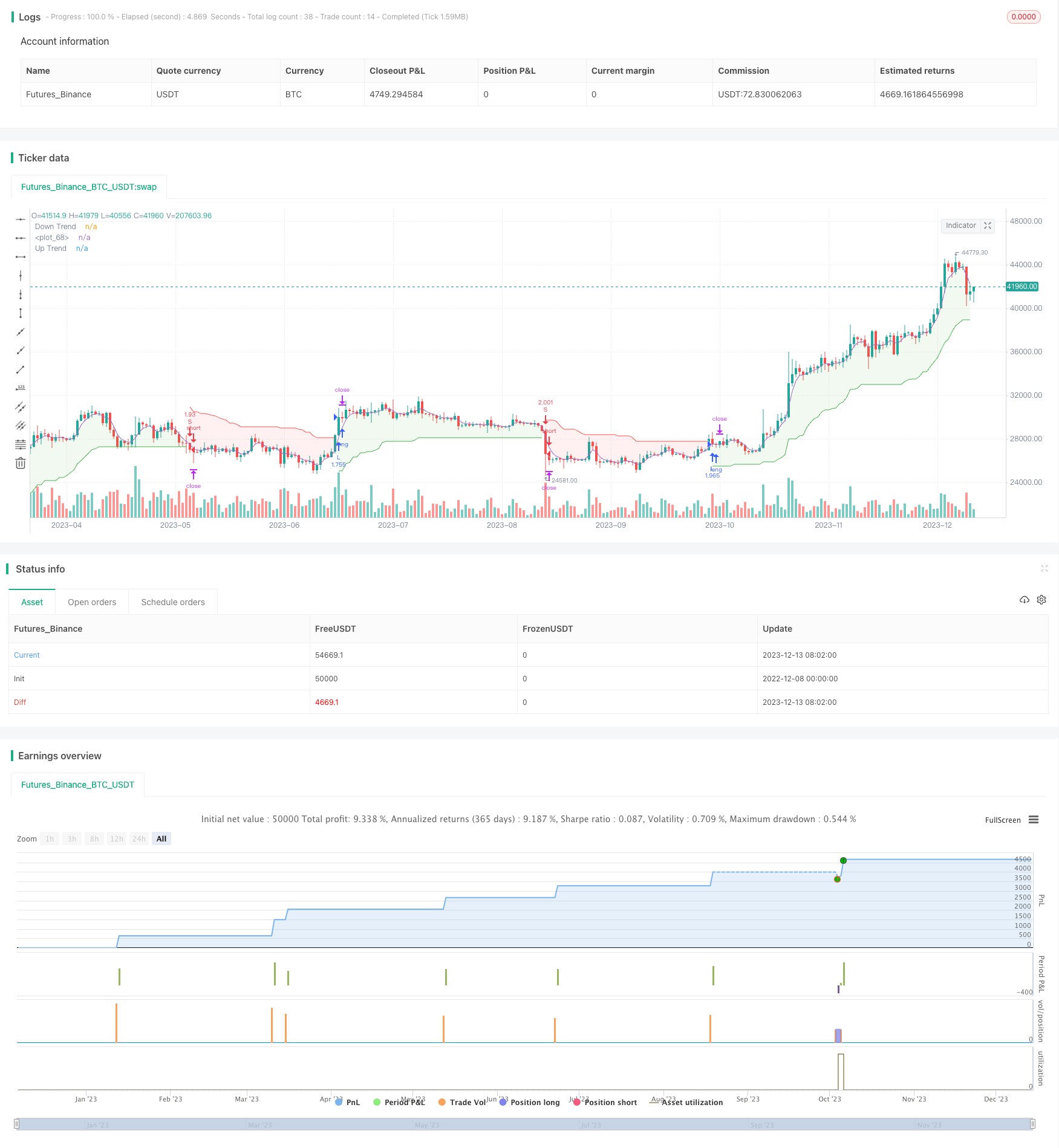

これはHeiken Ashiとスーパートレンド (Super Trend) の2つの指標を組み合わせた量化取引戦略である.この戦略は主にHeiken Ashiの平滑K線を活用して市場の騒音をフィルターし,スーパートレンドの指標は価格の傾向方向を判断し,トレンド追跡を実現する.

戦略原則

- K線をHeiken Ashi指標で処理し,市場のノイズの一部をフィルターし,トレンドをよりはっきりさせる

- ATRと因子計算による超トレンドの上下

- 価格が上線を突破すると下降シグナル,下線を突破すると上昇シグナル

- フォクターが大きいほど,スーパートレンドの信号が少ないほど,追跡効果が良くなりますが,入場数は減少します.

- Heiken Ashiと超トレンド指数との組み合わせにより,トレンドの判断と追跡が可能になります.

戦略的優位性

- Heiken Ashiの指標は,市場騒音の一部を効果的にフィルターして,グラフをより明確にする.

- 超トレンド指標のパラメータの最適化効果は良好で,入場頻度を柔軟に調整できます.

- 価格の動向を判断する2つの指標の組み合わせ

- 強力なトレンドを自動で追跡する

戦略リスク

- 指数组合は,取引の整合区間の誤信号を完全に回避することはできません.

- 大幅に空を飛ぶと,指数が失効し,重要なシグナルポイントを逃してしまう.

- 超トレンドファクターが大会を設定し,トレンドのチャンスを逃した

解決策は (1) 超トレンドのパラメータを適切に調整し,追跡効果と入場頻度をバランスする (2) 判断に役立つ他の指標を追加し,跳躍を誘発する問題を避ける

戦略最適化の方向性

- ATRサイクルと超トレンド因子を調整し,入場頻度を最適化

- ストップ・ロスの指標を増やし,単一損失を抑制する.

- 他の指標と組み合わせてトレンドの種類を判断し,トレンドの振動のペースを誤って処理することを避ける

- 機械学習のアルゴリズムが追加され,動きの方向を判断する

要約する

この戦略はHeiken Ashiとスーパートレンドの双指標の優位性を統合し,指標を使用して価値トレンドの方向性を判断し,自動追跡を実現する.特定の指標を使用するよりも,価格動向の判断の効果がより良く,戦略の安定性を強化する.もちろん,一定の改善の余地があり,将来的には入場頻度,止損の面で最適化することができ,戦略の収益がより高く,リスクがより低くする.

ストラテジーソースコード

/*backtest

start: 2022-12-08 00:00:00

end: 2023-12-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © RingsCherrY

//@version=5

strategy("Heiken Ashi & Super Trend", overlay=true, pyramiding=1,initial_capital = 10000, default_qty_type= strategy.percent_of_equity, default_qty_value = 100, calc_on_order_fills=false, slippage=0,commission_type=strategy.commission.percent,commission_value=0.02)

///////////////////////////////////////////////////

////////////////////Function///////////////////////

///////////////////////////////////////////////////

heikinashi_open = request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, open)

heikinashi_high = request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, high)

heikinashi_low = request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, low)

heikinashi_close= request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, close)

heikinashi_color = heikinashi_open < heikinashi_close ? #53b987 : #eb4d5c

// plotbar(heikinashi_open, heikinashi_high, heikinashi_low, heikinashi_close, color=heikinashi_color)

x_sma(x, y) =>

sumx = 0.0

for i = 0 to y - 1

sumx := sumx + x[i] / y

sumx

x_rma(src, length) =>

alpha = 1/length

sum = 0.0

sum := na(sum[1]) ? x_sma(src, length) : alpha * src + (1 - alpha) * nz(sum[1])

x_atr(length) =>

trueRange = na(heikinashi_high[1])? heikinashi_high-heikinashi_low : math.max(math.max(heikinashi_high - heikinashi_low, math.abs(heikinashi_high - heikinashi_close[1])), math.abs(heikinashi_low - heikinashi_close[1]))

//true range can be also calculated with ta.tr(true)

x_rma(trueRange, length)

x_supertrend(factor, atrPeriod) =>

src = (heikinashi_high+heikinashi_low)/2

atr = x_atr(atrPeriod)

upperBand = src + factor * atr

lowerBand = src - factor * atr

prevLowerBand = nz(lowerBand[1])

prevUpperBand = nz(upperBand[1])

lowerBand := lowerBand > prevLowerBand or heikinashi_close[1] < prevLowerBand ? lowerBand : prevLowerBand

upperBand := upperBand < prevUpperBand or heikinashi_close[1] > prevUpperBand ? upperBand : prevUpperBand

int direction = na

float superTrend = na

prevSuperTrend = superTrend[1]

if na(atr[1])

direction := 1

else if prevSuperTrend == prevUpperBand

direction := heikinashi_close > upperBand ? -1 : 1

else

direction := heikinashi_close < lowerBand ? 1 : -1

superTrend := direction == -1 ? lowerBand : upperBand

[superTrend, direction]

///////////////////////////////////////////////////

////////////////////Indicators/////////////////////

///////////////////////////////////////////////////

atrPeriod = input(10, "ATR Length")

factor = input.float(3.0, "Factor", step = 0.01)

[supertrend, direction] = x_supertrend(factor, atrPeriod)

bodyMiddle = plot((heikinashi_open + heikinashi_close) / 2, display=display.none)

upTrend = plot(direction < 0 ? supertrend : na, "Up Trend", color = color.green, style=plot.style_linebr)

downTrend = plot(direction < 0? na : supertrend, "Down Trend", color = color.red, style=plot.style_linebr)

fill(bodyMiddle, upTrend, color.new(color.green, 90), fillgaps=false)

fill(bodyMiddle, downTrend, color.new(color.red, 90), fillgaps=false)

///////////////////////////////////////////////////

////////////////////Strategy///////////////////////

///////////////////////////////////////////////////

var bool longCond = na, var bool shortCond = na, longCond := nz(longCond[1]), shortCond := nz(shortCond[1])

var int CondIni_long = 0, var int CondIni_short = 0, CondIni_long := nz(CondIni_long[1]), CondIni_short := nz(CondIni_short[1])

var float open_longCondition = na, var float open_shortCondition = na

long = ta.change(direction) < 0

short = ta.change(direction) > 0

longCond := long

shortCond := short

CondIni_long := longCond[1] ? 1 : shortCond[1] ? -1 : nz(CondIni_long[1])

CondIni_short := longCond[1] ? 1 : shortCond[1] ? -1 : nz(CondIni_short[1])

longCondition = (longCond[1] and nz(CondIni_long[1]) == -1)

shortCondition = (shortCond[1] and nz(CondIni_short[1]) == 1)

open_longCondition := long ? close[1] : nz(open_longCondition[1])

open_shortCondition := short ? close[1] : nz(open_shortCondition[1])

//TP

tp = input.float(1.1 , "TP [%]", step = 0.1)

//BACKTESTING inputs --------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

testStartYear = input.int(2000, title="start year", minval = 1997, maxval = 3000, group= "BACKTEST")

testStartMonth = input.int(01, title="start month", minval = 1, maxval = 12, group= "BACKTEST")

testStartDay = input.int(01, title="start day", minval = 1, maxval = 31, group= "BACKTEST")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testStopYear = input.int(3333, title="stop year", minval=1980, maxval = 3333, group= "BACKTEST")

testStopMonth = input.int(12, title="stop month", minval=1, maxval=12, group= "BACKTEST")

testStopDay = input.int(31, title="stop day", minval=1, maxval=31, group= "BACKTEST")

testPeriodStop = timestamp(testStopYear, testStopMonth, testStopDay, 0, 0)

testPeriod = true

// Backtest ==================================================================================================================================================================================================================================================================================================================================

if longCond

strategy.entry("L", strategy.long, when=testPeriod)

if shortCond

strategy.entry("S", strategy.short, when=testPeriod)

strategy.exit("TP_L", "L", profit =((open_longCondition * (1+(tp/100))) - open_longCondition)/syminfo.mintick)

strategy.exit("TP_S", "S", profit =((open_shortCondition * (1+(tp/100))) - open_shortCondition)/syminfo.mintick)