Estratégia de acompanhamento de tendências com base no RSI

Visão geral

Esta estratégia é baseada no Relative Strength Index (RSI) design indicador, através do RSI indicador de julgar o caso de sobre-compra sobre-venda, para realizar o acompanhamento da tendência. Quando o RSI está abaixo da linha de sobre-venda mais, quando o RSI está acima da linha de sobre-compra de fechamento, através do acompanhamento da principal tendência do movimento para obter lucro.

Princípio da estratégia

Esta estratégia usa o indicador RSI para avaliar a tendência de sobrevenda e sobrevenda no mercado. O indicador RSI é calculado com base nos altos e baixos de um determinado período de tempo. Quando o RSI está abaixo de 30, é considerado como supervenda e quando o RSI está acima de 70, é considerado como supervenda.

Concretamente, esta estratégia define primeiro o parâmetro de cálculo do RSI length=14, overBought=70, overSold=30. Em seguida, com base no preço de fechamento, calcula o valor do RSI vrsi. Julga se o vrsi está acima da linha de overBought ou abaixo da linha de overSell, se houver um cruzamento de ouro, faça um over, se houver um cruzamento de morte, faça um zero.

Dessa forma, a estratégia consegue capturar as principais tendências do mercado, comprando em pontos de superalimento e vendendo em pontos de superalimento, permitindo o rastreamento de tendências.

Vantagens estratégicas

- O uso do RSI para determinar sobrecompra e sobrevenda é útil para capturar tendências de mercado

- A configuração da janela de detecção é flexível, permitindo a escolha de diferentes intervalos de tempo para o teste

- A configuração do ponto de parada é razoável para controlar a perda individual

Risco estratégico

- O RSI está a ser puxado, o que pode gerar um sinal de erro

- Ponto de parada estático, não pode acompanhar os movimentos do mercado

- Não há previsão de uma reviravolta na tendência, mas pode haver uma inversão

A solução para o risco:

- Combinação de outros indicadores para filtrar os sinais RSI e evitar posições erradas

- Ajuste dinâmico de pontos de parada, acompanhamento em tempo real das flutuações do mercado

- Aumentar os indicadores de avaliação de tendências para evitar a abertura de posições inversas

Direção de otimização da estratégia

A estratégia pode ser melhorada em alguns aspectos:

- Optimizar os parâmetros do RSI para encontrar a combinação ideal de parâmetros

Pode-se testar diferentes comprimentos de ciclo de cálculo do RSI, diferentes limites de overbought e oversold, para encontrar o parâmetro ideal para reduzir os sinais errados.

- Aumentar os indicadores de tendência e evitar negociações adversas

Indicadores como a linha média, MACD e outros podem ser usados para determinar a direção da tendência, evitando sinais errados no ponto de reversão da tendência.

- Paragem dinâmica

Pode-se definir um ponto de parada dinâmico com base em indicadores como o ATR, para que a parada fique mais próxima da oscilação do mercado.

- Otimização das regras de entrada

Pode-se adicionar outras condições à base do sinal RSI, como a quebra de um determinado nível de preço, aumento do volume de negociação, etc. Como sinal de entrada, para melhorar a precisão de entrada.

Resumir

Esta estratégia através do indicador RSI julgar sobrecompra sobre venda, para a captura da tendência. Em comparação com a tradicional estratégia de acompanhamento de stop-loss, tem a vantagem de usar o indicador para julgar o mercado de tempo. Mas o indicador RSI há um fenômeno de atraso, não pode julgar a tendência de reversão, que é a direção que a estratégia precisa de otimização.

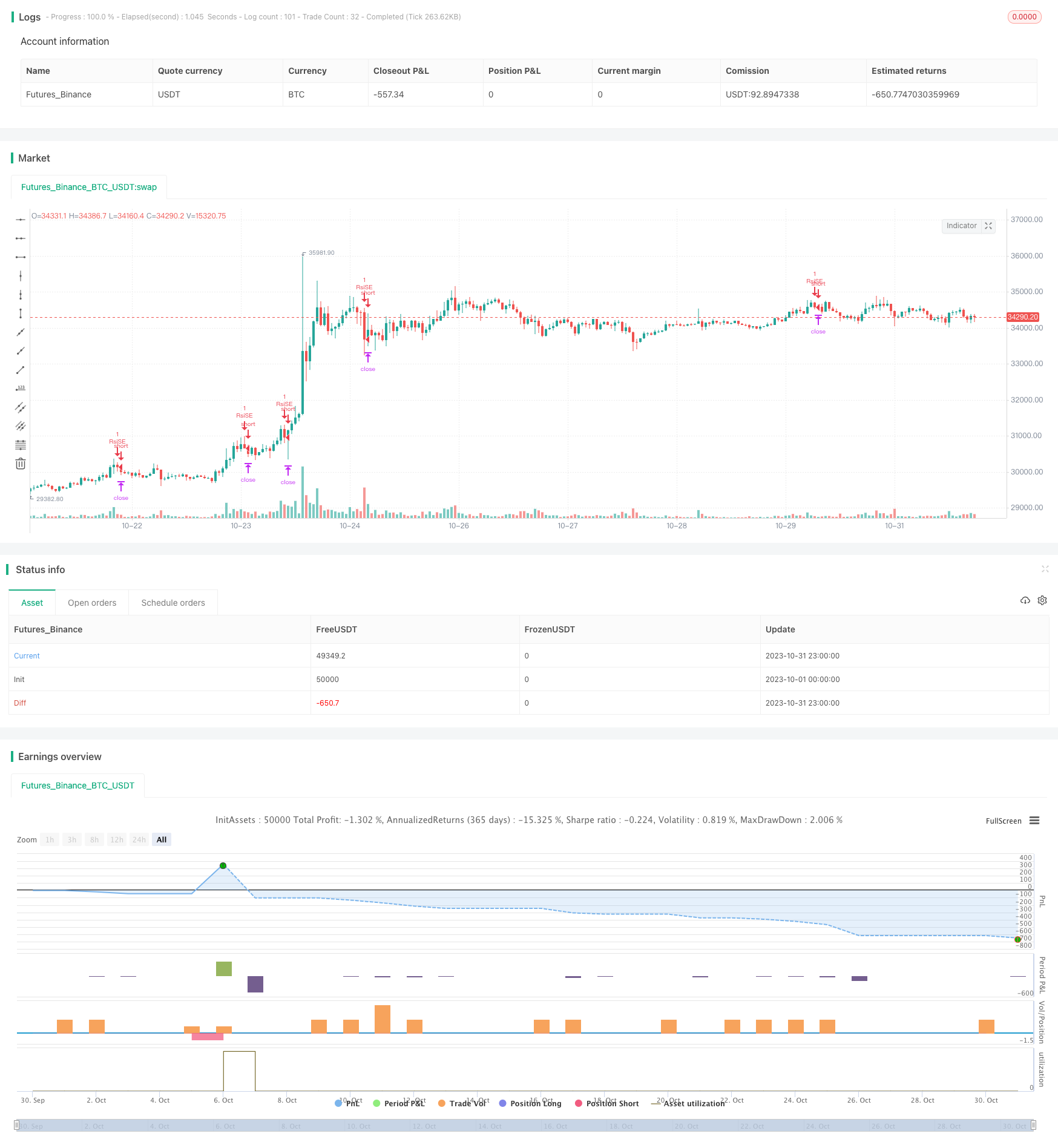

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("RSI Etoro Strategy", overlay=true, max_bars_back=2000)

// To use:

// Capital = capital * leverage

// Slippage Ticks: 3, 5 ? (Mainly for spread)

// etoroStopTicks: Set it accordingly to the stock (to corresponds to etoro default of 50 % for exemple...)

// === INPUT BACKTEST RANGE ===

FromMonth = input(defval = 12, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

FromYear = input(defval = 2018, title = "From Year", minval = 1995)

ToMonth = input(defval = 1, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

ToYear = input(defval = 9999, title = "To Year", minval = 1995)

// === FUNCTION EXAMPLE ===

start = timestamp(FromYear, FromMonth, FromDay, 00, 00) // backtest start window

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59) // backtest finish window

window() => time >= start and time <= finish ? true : false // create function "within window of time"

length = input( 14 )

overSold = input( 30 )

overBought = input( 70 )

etoroStopTicks = input( 120 )

// 120 because it is approximatively the number of ticks for default SL of 50% at x5 leverage for copper (no fee)...

price = close

vrsi = rsi(price, length)

if (not na(vrsi))

if (crossover(vrsi, overSold))

strategy.entry("RsiLE", strategy.long, comment="RsiLE", when = window())

if (crossunder(vrsi, overBought))

strategy.entry("RsiSE", strategy.short, comment="RsiSE", when = window())

strategy.exit("exit SE", "RsiSE", loss=etoroStopTicks, when = window())

strategy.exit("exit LE", "RsiLE", loss=etoroStopTicks, when = window())

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)