Estratégia de negociação de média móvel de avanço dinâmico

Visão geral

A principal ideia desta estratégia é construir várias linhas médias usando indicadores Ratio OCHL Averager de diferentes períodos, gerando um sinal de compra e venda com base na forma cruzada da linha média. Ela é capaz de capturar dinamicamente as tendências de preços e é adequada para negociações de curto e médio prazo.

Princípio da estratégia

A estratégia usa dois indicadores Ratio OCHL Averager de diferentes períodos, como linha rápida e linha lenta, respectivamente. A fórmula de cálculo do indicador Ratio OCHL Averager é a seguinte:

b = abs(close-open)/(high - low)

c = min(max(b, 0), 1)

Ratio OCHL Averager = c*close + (1-c)*前一日Ratio OCHL Averager

Onde b é o rácio que representa a oscilação de preços do dia, c é o valor de b após o tratamento padronizado. O indicador Ratio OCHL Averager integra o preço de abertura, o preço de fechamento, o preço mais alto e o preço mais baixo dos quatro preços para construir a linha média.

A estratégia configura um ciclo de linha rápida curto e um ciclo de linha lenta longo. Quando a linha rápida atravessa a linha lenta, um sinal de compra é gerado, e vice-versa, quando a linha rápida atravessa a linha lenta, um sinal de venda é gerado.

Vantagens estratégicas

O indicador Ratio OCHL Averager permite suavizar os dados de preços, filtrando eficazmente o ruído do mercado, tornando os sinais de negociação mais confiáveis.

O cruzamento de duas linhas equiláreas em combinação com diferentes períodos determina a direção da tendência, o que permite melhor determinar o início de uma nova tendência.

A adaptação dos parâmetros de periodicidade das linhas rápidas e lentas permite adaptar-se a diferentes condições de mercado.

A estratégia é simples, intuitiva e fácil de entender.

A flexibilidade para definir padrões de suspensão de perdas e controlar os riscos.

Risco estratégico

A estratégia de equilíbrio entre linhas pode gerar mais sinais falsos, que precisam ser filtrados em combinação com outros indicadores técnicos.

É necessário escolher razoavelmente os parâmetros de ciclo das linhas rápida e lenta. A escolha inadequada dos parâmetros pode afetar o efeito da estratégia.

A estratégia de dupla equilíbrio de cruzamentos é uma estratégia de acompanhamento de tendências, não é adequada para situações de choque, deve ser usada em situações de tendências.

Os pontos de parada devem ser ajustados adequadamente para reduzir o risco de perdas, e os pontos de parada devem ser razoavelmente configurados.

Direção de otimização

Pode-se considerar o uso de filtros de sinal em combinação com indicadores de massa, etc., para melhorar a qualidade do sinal. Por exemplo, MACD, KDJ, etc.

Pode-se testar diferentes combinações de parâmetros de ciclo de linha rápida e lenta para encontrar o parâmetro otimizado.

Pode-se otimizar o ponto de parada de perda com base nos resultados de feedback para encontrar a melhor configuração.

Parâmetros de ajuste dinâmico podem ser considerados em determinados cenários de mercado, como o aumento do parâmetro de ciclo em uma grande onda.

Resumir

A estratégia é clara e fácil de entender, através de um rápido e leve cruzamento entre as linhas para determinar a direção da tendência. É uma estratégia de acompanhamento dinâmico adequada para negociação de curto e médio prazo. Há muito espaço para otimização, e a eficácia da estratégia pode ser ainda melhorada por meio de ajustes de parâmetros e filtragem de sinais.

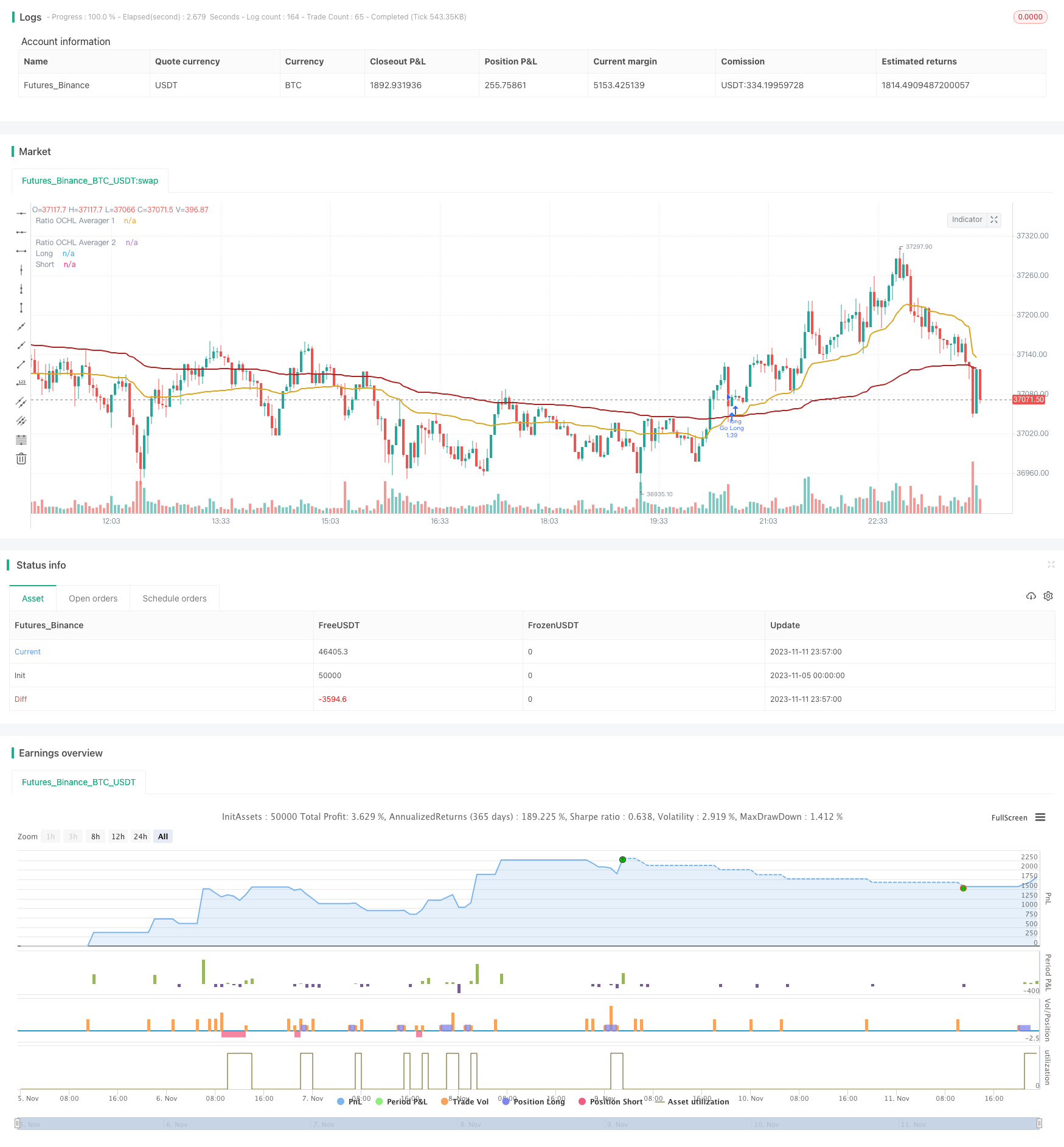

/*backtest

start: 2023-11-05 00:00:00

end: 2023-11-12 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="[XC] Adaptive Strategy V3 - Ratio OCHL Averager no repaint",shorttitle="R_OHCL", overlay=true, currency=currency.EUR,initial_capital=10000,

default_qty_value=100, default_qty_type=strategy.percent_of_equity , calc_on_every_tick=false, calc_on_order_fills=true)

// ╔═ SETTINGS ╗

//░░░░░░░░░░░░░░░░░ ╚════════════════════════════╝ ░░░░░░░░░░░░░░░░░░░░░░░░

strategy_1 = input ( defval=true , type=input.bool , title="STRATEGY 1? —>" )

Recursive = input(false)

RES201 = "Min",RES202= "D",RES203 = "W",RES204 = "M"

//++ Resolution 1 ++

inp_resolution1 = input(600, minval=1, title="Resolution Line 1")

restype1 = input ( defval="Min" , type=input.string , title= "Resolution Line 1" , options=[ "Min","D","W","M"])

multiplier1 = restype1 == "Min" ? "" : restype1 == "D" ? "D" : restype1 == "W" ? "W" : "M"

resolution1 = tostring(inp_resolution1)+ multiplier1

//++ Resolution 2 ++

inp_resolution2 = input(1440, minval=1, title="Resolution Line 2")

restype2 = input ( defval="Min" , type=input.string , title= "Resolution Line 2" , options=["Min","D","W","M"])

multiplier2 = restype2 == "Min" ? "" : restype2 == "D" ? "D" : restype2 == "W" ? "W" : "M"

resolution2 = tostring(inp_resolution2)+ multiplier2

StopLoss = input(defval = 500 , title = "Stop Loss", minval = 0)

TakeProfit = input(defval = 2500 , title = "Take Profit", minval = 0)

// === RISK MANAGEMENT VALUE PREP ===

// if an input is less than 1, assuming not wanted so we assign 'na' value to disable it.

useTakeProfit = TakeProfit >= 1 ? TakeProfit : na

useStopLoss = StopLoss >= 1 ? StopLoss : na

// ╔═ BACKTEST RANGE ╗

//░░░░░░░░░░░░░░░░░ ╚════════════════════════════╝ ░░░░░░░░░░░░░░░░░░░░░░░░

line_breakBTR = input ( defval = true , type=input.bool , title="BACKTEST RANGE —" )

FromYear = input ( defval = 2019, title = "From Year", minval = 2017)

FromMonth = input ( defval = 1, title = "From Month", minval = 1, maxval = 12)

FromDay = input ( defval = 2, title = "From Day", minval = 1, maxval = 31)

//FromHour = input ( defval = 1, title = "From Hour", minval = 1, maxval = 24)

ToYear = input ( defval = 9999, title = "To Year", minval = 2017)

//ToHour = input ( defval = 0, title = "From Hour", minval = 0, maxval = 24)

ToMonth = input ( defval = 1, title = "To Month", minval = 1, maxval = 12)

ToDay = input ( defval = 1, title = "To Day", minval = 1, maxval = 31)

// === FUNCTION EXAMPLE ===

start = timestamp(syminfo.timezone, FromYear, FromMonth, FromDay, 0, 00) // backtest start window

finish = timestamp(syminfo.timezone, ToYear , ToMonth , ToDay , 0, 59) // backtest finish window

window() => time >= start and time <= finish ? true : false // create function "within window of time"

// ╔═ INDICATOR ╗

//░░░░░░░░░░░░░░░░░ ╚════════════════════════════╝ ░░░░░░░░░░░░░░░░░░░░░░░░

// "Ratio OCHL Averager" -> alexgrover / tradingview.com/script/RGAtOI6h-Ratio-OCHL-Averager-An-Alternative-to-VWAP/

rochla( res,Recursive)=>

//Recursive = false

H = security(syminfo.tickerid,res,high[1],gaps = barmerge.gaps_off, lookahead = barmerge.lookahead_on)

L = security(syminfo.tickerid,res,low[1] ,gaps = barmerge.gaps_off, lookahead = barmerge.lookahead_on)

d = 0.

//----

a = Recursive ? nz(d[1],open) : open

b = abs(close-a)/(H - L)

c = b > 1 ? 1 : b

d := c*close+(1-c)*nz(d[1],close)

strat1_line1=rochla(resolution1,Recursive)

strat1_line2=rochla(resolution2,Recursive)

plot(strat1_line1, title="Ratio OCHL Averager 1", color=#DAA520,linewidth=2,transp=0)

plot(strat1_line2, title="Ratio OCHL Averager 2", color=#B22222,linewidth=2,transp=0)

// ╔═ STRATEGY 1 ╗

//░░░░░░░░░░░░░░░░░ ╚════════════════════════════╝ ░░░░░░░░░░░░░░░░░░░░░░░░

trading_strat1_line1 = strategy_1 == 1 ? strat1_line1 : na

trading_strat1_line2 = strategy_1 == 1 ? strat1_line2 : na

longCross = crossunder (trading_strat1_line2, trading_strat1_line1) ? true : false

shortCross = crossover (trading_strat1_line2, trading_strat1_line1) ? true : false

plot( longCross ? trading_strat1_line1 : na , title = "Long" , color=color.aqua, style=plot.style_circles, linewidth=5, offset= 0)

plot( shortCross ? trading_strat1_line2 : na , title = "Short" , color=color.red , style=plot.style_circles, linewidth=5, offset= 0)

// ╔═ Backtest 1 ╗

//░░░░░░░░░░░░░░░░░ ╚════════════════════════════╝ ░░░░░░░░░░░░░░░░░░░░░░░░

strategy.exit("close",loss = useStopLoss, profit = useTakeProfit)

if longCross and window() and strategy_1 == 1

strategy.entry("Go Long", strategy.long)

if shortCross and window() and strategy_1 == 1

strategy.entry("Go Short", strategy.short)

//end