Uma nuvem através da lua e duas estrelas para atrair estratégia de dinheiro

Visão geral

A estratégia de suporte binário de uma nuvem através da lua é uma estratégia de negociação quantitativa que combina a nuvem e o filtro de alcance dos indicadores de análise técnica do mercado. A estratégia usa o indicador de nuvem para determinar a tendência do mercado e os principais suportes, resistências e formas de linha K para gerar sinais de negociação. Ao mesmo tempo, a combinação de filtros de alcance controla a frequência de negociação e o risco.

Princípio da estratégia

A estratégia baseia-se principalmente em um indicador de nuvem e na forma de linha K para julgar a tendência do mercado. Um indicador de nuvem contém a linha de transição anterior, a linha de referência e a linha de nuvem, cuja relação cruzada pode julgar a tendência do mercado; e a linha de nuvem pode servir como ponto de apoio e resistência. A estratégia ajusta a sensibilidade de uma linha de nuvem, configurando uma combinação de diferentes parâmetros.

Além disso, a estratégia também configura um filtro de faixa de data, que só será negociado dentro do período de data especificado, o que controla a frequência de negociação da estratégia. Ao mesmo tempo, a configuração de stop loss também reduz o risco, e a opção de stop loss irá parar a perda quando o preço for executado em uma direção desfavorável.

Análise de vantagens

- Indicador de tendências de mercado usando uma nuvem, com parâmetros de sensibilidade ajustáveis

- Identificação de forma de linha K, sinal de transação claro

- Configuração de filtros de faixa de data para controlar a frequência de transação

- Parar a perda, reduzir o risco

Análise de Riscos

- Indicadores da nuvem estão atrasados e podem ter perdido uma tendência de mudança rápida

- O filtro de faixa de datas pode ter perdido algumas oportunidades de negociação

- A configuração inadequada do stop loss pode aumentar os prejuízos

O risco pode ser melhorado e controlado por meio de métodos como ajustar os parâmetros do indicador de nuvem, otimizar o intervalo de datas e corrigir o ponto de parada.

Direção de otimização

- Testar diferentes combinações de parâmetros para escolher a melhor configuração de indicadores de uma nuvem

- Pode ser combinado com outros indicadores para evitar o atraso de um indicador de nuvem

- Pode ser configurado para otimizar o intervalo de datas através de retrocesso

- Pode-se configurar o stop loss de deslizamento dinâmico condicional

Resumir

A estratégia de absorção de ouro binária de uma nuvem através da lua usa um indicador de nuvem, identificação de linha K, filtragem de alcance e outros métodos para determinar o movimento do mercado, para entender a direção da tendência com mais clareza. Através do ajuste de parâmetros, controle de risco e outros meios, pode-se obter um melhor efeito de estratégia.

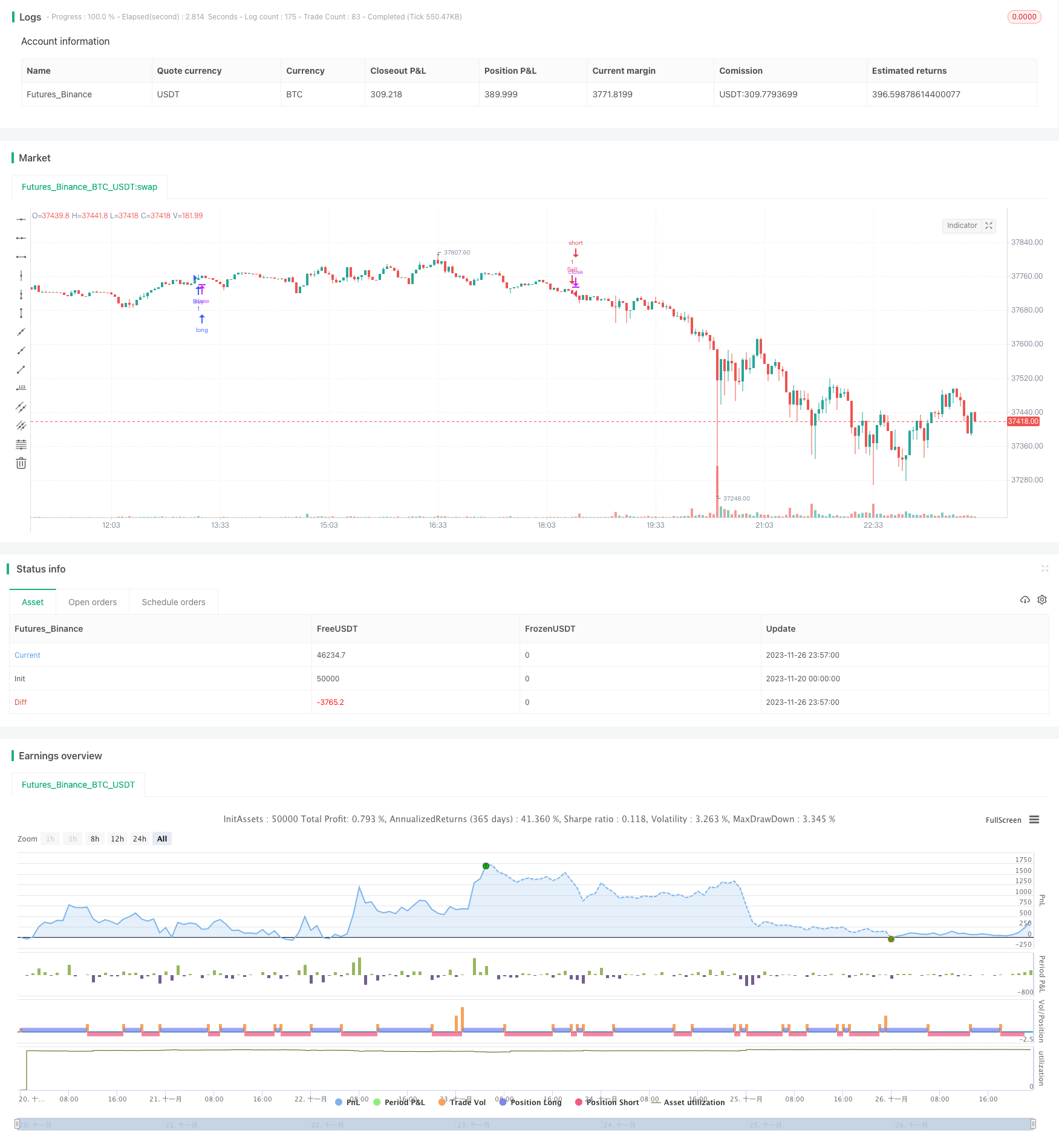

/*backtest

start: 2023-11-20 00:00:00

end: 2023-11-27 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title="Ichimoku Kumo Twist Strategy (Presets)", shorttitle="Kumo Twist Strategy", overlay=true)

xlowest_(src, len) =>

x = src

for i = 1 to len - 1

v = src[i]

if (na(v))

break

x := min(x, v)

x

xlowest(src, len) =>

na(src[len]) ? xlowest_(src, len) : lowest(src, len)

xhighest_(src, len) =>

x = src

for i = 1 to len - 1

v = src[i]

if (na(v))

break

x := max(x, v)

x

xhighest(src, len) =>

na(src[len]) ? xhighest_(src, len) : highest(src, len)

dropn(src, n) =>

na(src[n]) ? na : src

ichiConversionPeriods(presets) =>

if presets == "Cpt 20 60 120 30"

20

else

if presets == "Cpt 10 30 60 30"

10

else

if presets == "Std 18 52 104 26"

18

else

9

ichiBasePeriods(presets) =>

if presets == "Cpt 20 60 120 30"

60

else

if presets == "Cpt 10 30 60 30"

30

else

if presets == "Std 18 52 104 26"

52

else

26

ichiLaggingSpan2Periods(presets) =>

if presets == "Cpt 20 60 120 30"

120

else

if presets == "Cpt 10 30 60 30"

60

else

if presets == "Std 18 52 104 26"

104

else

52

ichiDisplacement(presets) =>

if presets == "Cpt 20 60 120 30"

30

else

if presets == "Cpt 10 30 60 30"

30

else

if presets == "Std 18 52 104 26"

26

else

26

scaling = input(title="Scaling", options=["Linear", "Log"], defval="Linear")

presets = input(title="Presets", options=["Cpt 20 60 120 30", "Cpt 10 30 60 30", "Std 18 52 104 26", "Std 9 26 52 26"], defval="Cpt 20 60 120 30")

dropCandles = input(1, minval=0, title="Drop first N candles")

showClouds = input(false, "Show Clouds")

stoploss = input(true, title="Stop Loss")

conversionPeriods = ichiConversionPeriods(presets)

basePeriods = ichiBasePeriods(presets)

laggingSpan2Periods = ichiLaggingSpan2Periods(presets)

displacement = ichiDisplacement(presets)

logScaling = scaling == "Log"

lows = dropn(low, dropCandles)

highs = dropn(high, dropCandles)

lowsp = logScaling ? log(lows) : lows

highsp = logScaling ? log(highs) : highs

donchian(len) =>

avg(xlowest(lowsp, len), xhighest(highsp, len))

conversionLine = donchian(conversionPeriods)

baseLine = donchian(basePeriods)

leadLine1 = avg(conversionLine, baseLine)

leadLine2 = donchian(laggingSpan2Periods)

// === BACKTEST RANGE ===

FromMonth = input(defval = 10, title = "From Month", minval = 1)

FromDay = input(defval = 3, title = "From Day", minval = 1)

FromYear = input(defval = 2017, title = "From Year", minval = 2014)

ToMonth = input(defval = 1, title = "To Month", minval = 1)

ToDay = input(defval = 1, title = "To Day", minval = 1)

ToYear = input(defval = 9999, title = "To Year", minval = 2014)

golong = crossover(leadLine1, leadLine2)

goshort = crossunder(leadLine1, leadLine2)

strategy.entry("Buy", strategy.long, when=(golong and (time > timestamp(FromYear, FromMonth, FromDay, 00, 00)) and (time < timestamp(ToYear, ToMonth, ToDay, 23, 59))))

strategy.entry("Sell", strategy.short, when=(goshort and (time > timestamp(FromYear, FromMonth, FromDay, 00, 00)) and (time < timestamp(ToYear, ToMonth, ToDay, 23, 59))))

conversionLinep = logScaling ? exp(conversionLine) : conversionLine

baseLinep = logScaling ? exp(baseLine) : baseLine

leadLine1p = logScaling ? exp(leadLine1) : leadLine1

leadLine2p = logScaling ? exp(leadLine2) : leadLine2

plot(showClouds ? conversionLinep : na, color=#0496ff, title="Conversion Line")

plot(showClouds ? baseLinep : na, color=#991515, title="Base Line")

p1 = plot(showClouds ? leadLine1p : na, offset = displacement, color=green, title="Lead 1")

p2 = plot(showClouds ? leadLine2p : na, offset = displacement, color=red, title="Lead 2")

fill(p1, p2, color = showClouds ? (leadLine1p > leadLine2p ? green : red) : na)