مومنٹم اور منی فلو کراس روڈ کیشنگ کی حکمت عملی

جائزہ

یہ ایک رد عمل کی تجارت کی حکمت عملی ہے جو بے ترتیب اشارے اور چیک کی نقل و حرکت کے اشارے کو جوڑتی ہے تاکہ مارکیٹ میں نقل و حرکت کے مواقع پر تجارت کی جاسکے۔ حکمت عملی نے دو طاقتور اشارے - بے ترتیب oscillator اور چیک کی رقم کے بہاؤ کے اشارے ((CMF) کو ایک ساتھ مل کر ایک واضح انٹری اور آؤٹ پٹ سگنل کے لئے جوڑ دیا ہے۔

حکمت عملی کا اصول

ایک بے ترتیب اوسیلیٹر ایک متحرک اشارے ہے جو بند ہونے والی قیمتوں میں کسی خاص دورانیے کے دوران اعلی ترین اور کم ترین قیمتوں کے سلسلے میں پوزیشن کی تبدیلی کی پیمائش کرنے کے لئے استعمال کیا جاتا ہے۔ اس حکمت عملی میں ،٪ K لمبائی ،٪ K ہموار قیمت اور٪ D ہموار قیمت جیسے پیرامیٹرز کو ایڈجسٹ کرکے ، بے ترتیب اوسیلیٹر کی مارکیٹ میں اتار چڑھاؤ کی حساسیت کو بہتر بنایا جاسکتا ہے۔

دوسری طرف ، چیک کیش فلو انڈیکس ((CMF) ایک ٹرانزیکشن حجم کے وزن سے بھرا ہوا ایک اوسط اتار چڑھاؤ اشارے ہے جس کا استعمال سیکیورٹیز میں آنے والے اور جانے والے فنڈز کی پیمائش کرنے کے لئے کیا جاتا ہے۔ لمبائی کے پیرامیٹرز کو ایڈجسٹ کرکے سی ایم ایف کے حساب کتاب کی مدت کو تبدیل کیا جاسکتا ہے۔

اس کے بعد، آپ کو آپ کے اپنے آپ کو تبدیل کر سکتے ہیں.

جب بے ترتیب اشارے کی٪ K لائن٪ D لائن سے گزرتی ہے ((ظاہری طور پر سنکنرن سگنل) اور سی ایم ایف کی قیمت 0.1 سے زیادہ ہے ((مثالی طور پر پیسے کی طرف بہاؤ کی نشاندہی کرتا ہے) ، ایک سے زیادہ پوزیشن کریں۔

اس کے برعکس ، جب بے ترتیب اشارے٪ K لائن % D لائن سے ٹوٹ جاتی ہے ((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((

منافع کو لاک کرنے اور نقصانات کو کم کرنے کے لئے پوزیشنوں کو چھوڑنے کے لئے پہلے سے طے شدہ شرائط کی ایک سیریز کا استعمال کریں۔ جب بے ترتیب اشارے میں کمی کا اشارہ ہوتا ہے اور سی ایم ایف کی قیمت -0.1 سے کم ہوتی ہے تو زیادہ پوزیشن۔ جب بے ترتیب اشارے میں اضافہ کا اشارہ ہوتا ہے اور سی ایم ایف کی قیمت 0.06 سے زیادہ ہوتی ہے تو خالی پوزیشن۔

اسٹریٹجک فوائد

اس حکمت عملی میں متحرک تجزیہ اور حجم تجزیہ کا ہوشیار امتزاج کیا گیا ہے ، جس سے مارکیٹ کی صورتحال کا زیادہ جامع فیصلہ کیا جاسکتا ہے ، جس سے سمجھدار تجارتی فیصلے کرنے میں مدد ملتی ہے۔ اس کی مرضی کے مطابق ان پٹ کی ترتیبات بھی اسے مختلف مارکیٹ کے ماحول اور انفرادی تجارتی ترجیحات کے مطابق بہتر بناتی ہیں۔

اس حکمت عملی کے کچھ اہم فوائد یہ ہیں:

مضبوط بے ترتیب oscillators اور چیک کی رقم کے بہاؤ کے اشارے کے ساتھ مل کر، یہ مارکیٹ کے رجحانات کا زیادہ درست اندازہ لگانے اور نقطہ نظر کو پکڑنے کے لئے ممکن ہے.

لچکدار انٹری اور آؤٹ پٹ میکانزم منافع کو زیادہ سے زیادہ کرنے کے ساتھ ساتھ خطرے کو کنٹرول کرنے میں مدد کرتا ہے۔

اپنی مرضی کے مطابق پیرامیٹرز کی ترتیبات حکمت عملی کو مختلف اقسام کے لئے بہتر بنانے کی اجازت دیتی ہیں۔

بلٹ ان سٹاپ/ اسٹاپ میکانیزم پہلے سے حاصل ہونے والے منافع کو محفوظ رکھنے میں مدد کرتا ہے۔

خطرہ اور تحفظ

اگرچہ اس حکمت عملی کے بہت سے فوائد ہیں ، لیکن اس میں کچھ خطرات بھی ہیں جن کے بارے میں آگاہ ہونا ضروری ہے:

انڈیکیٹر پیرامیٹرز کی غلط ترتیب سے مواقع ضائع ہوسکتے ہیں یا غیر ضروری نقصانات کا سبب بن سکتے ہیں۔ مختلف مارکیٹوں کے لئے ٹیسٹ کی اصلاح کرنا ضروری ہے۔

اچانک ہونے والے واقعات کی وجہ سے قیمتوں میں شدید اتار چڑھاؤ کی وجہ سے اسٹاپ نقصان ہوسکتا ہے یا جعلی سگنل تیار کیا جاسکتا ہے۔ آرام دہ اور پرسکون اسٹاپ مارجن قائم کیا جانا چاہئے اور سگنل کی تصدیق کی جانی چاہئے۔

یہ حکمت عملی تکنیکی اشارے پر انحصار کرتی ہے اور بنیادی تبدیلیوں سے پیدا ہونے والی قیمتوں میں بڑے پیمانے پر اتار چڑھاؤ کا مقابلہ نہیں کرسکتی ہے۔ اس کو بنیادی تحقیق کے ساتھ مل کر خطرہ کم کیا جانا چاہئے۔

ان خطرات کو مندرجہ ذیل طریقوں سے بچایا جا سکتا ہے:

ماڈلنگ ماحول میں پیرامیٹرز کو بھرپور طریقے سے جانچ اور بہتر بنائیں۔

اسٹاپ نقصان کی حد کو مناسب طریقے سے کم کریں اور روکنے کا طریقہ کار شامل کریں۔

دیگر اقسام کے نظام کے اشارے کے ساتھ مل کر استعمال کیا جاتا ہے، ایک واحد اشارے پر انحصار سے بچنے کے لئے.

اصلاح کی سمت

اس حکمت عملی میں بہتری کی گنجائش موجود ہے اور یہ مندرجہ ذیل پہلوؤں پر مرکوز ہے:

مشین لرننگ یا جینیاتی الگورتھم کے ذریعہ اشارے کے پیرامیٹرز کو خود بخود بہتر بنانا ، جس سے وہ مارکیٹ میں متحرک طور پر ڈھال سکے۔

ماڈل تشخیصی ماڈیول شامل کریں تاکہ حکمت عملی کے اثرات کی اصل وقت کی نگرانی اور تشخیص کی جاسکے۔

زیادہ مستحکم ماڈل بنانے کے لئے مزید اقسام کے اشارے جیسے اتار چڑھاؤ کی شرح اشارے ، ٹرانزیکشن حجم اشارے وغیرہ کے ساتھ مل کر۔

خود کار طریقے سے اسٹاپ / اسٹاپ میکانیزم کو شامل کریں۔ مارکیٹ میں اتار چڑھاؤ کی حد کے مطابق اسٹاپ نقصان کی حد کو متحرک طور پر ایڈجسٹ کریں۔

گہری سیکھنے کی تکنیک کا استعمال کرتے ہوئے، اعلی استحکام کے حصول کے لئے، مخصوص اشارے پر انحصار نہ کرنے کے لئے، خود کار طریقے سے خصوصیت انجینئرنگ کے لئے الفا ماڈل تیار کیا گیا ہے.

خلاصہ کریں۔

اس حکمت عملی میں بے ترتیب اشارے اور چیک کیپٹل فلو اشارے کا استعمال کرتے ہوئے ، ایک مقداری تجارتی نظام ڈیزائن کیا گیا ہے جس میں قیمت کی نقل و حرکت اور رقم کے بہاؤ کو بھی مدنظر رکھا گیا ہے۔ اس طرح کے ملٹی اشارے کا مشترکہ استعمال ، ایک ہی اشارے کے مقابلے میں ، مارکیٹ کی ساخت کا زیادہ درست اندازہ لگانے کا ایک طریقہ ہے ، جو ابھرتی ہوئی رد عمل کی تجارت کی حکمت عملی میں شامل ہے۔ اس میں داخل ہونے اور باہر نکلنے کے تفصیلی طریقہ کار اور انتہائی مرضی کے مطابق اشارے کی ترتیب ، اس کو قلیل مدتی منافع کو پکڑنے کے ساتھ ساتھ کچھ خطرے پر قابو پانے کی صلاحیت بھی فراہم کرتی ہے۔ تاہم ، اس قسم کے قواعد کے ماڈل کو مارکیٹ کے کچھ خطرات کا سامنا کرنا پڑتا ہے ، جس میں اعداد و شمار کے مزید وسائل اور تکنیکی ذرائع کو جوڑنے کی ضرورت ہوتی ہے تاکہ حکمت عملی کو زیادہ پیچیدہ اور متحرک تجارتی ماحول کے مطابق ڈھال سکے۔

/*backtest

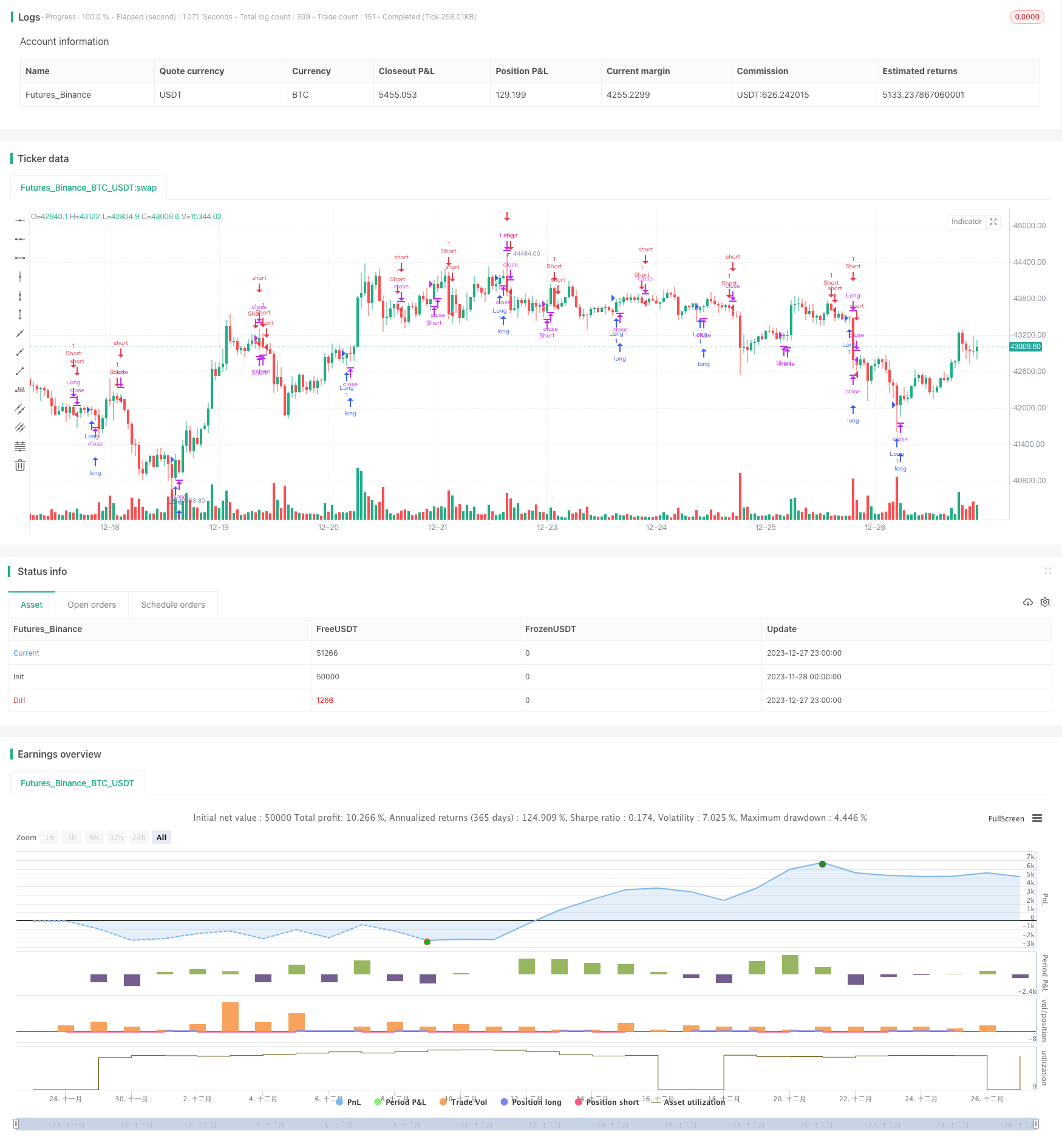

start: 2023-11-28 00:00:00

end: 2023-12-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © jawauntb

//@version=5

strategy("Stochastic and CMF Strategy", overlay=true)

// Stochastic Indicator

periodK = input.int(20, " %K Length", minval=1)

smoothK = input.int(1, "%K Smoothing", minval=1)

periodD = input.int(3, "%D Smoothing", minval=1)

k = ta.sma(ta.stoch(close, high, low, periodK), smoothK)

d = ta.sma(k, periodD)

// Chaikin Money Flow Indicator

length = input.int(10, "Length", minval=1)

ad = close == high and close == low or high == low ? 0 : ((2 * close - low - high) / (high - low)) * volume

sumAd = 0.0

sumVolume = 0.0

for i = 0 to length - 1

sumAd := sumAd + ad[i]

sumVolume := sumVolume + volume[i]

mf = sumAd / sumVolume

// Define conditions for entering a long or short position

enterLong = ta.crossover(k, d) and mf > 0.1

enterShort = ta.crossunder(k, d) and mf < 0.08

// Define conditions for exiting a position

exitLong = ta.crossunder(k, d) and mf < -0.1

exitShort = ta.crossover(k, d) and mf > 0.06

// Execute trades based on the conditions

strategy.entry("Long", strategy.long, when=enterLong)

strategy.close("Long", when=exitLong)

strategy.entry("Short", strategy.short, when=enterShort)

strategy.close("Short", when=exitShort)