ট্রেন্ড ফলোয়িং রিভার্সাল এবং এহলার্স লিডিং ইন্ডিকেটর কম্বিনেশন স্ট্র্যাটেজি

ওভারভিউ

এই কৌশলটি ট্রেন্ড ট্র্যাকিং বিপরীতমুখী কৌশল এবং এলেস লিডিং ইন্ডিকেটর কৌশলগুলির সমন্বয়, যার উদ্দেশ্য আরও নির্ভরযোগ্য ট্রেডিং সংকেত পাওয়া। ট্রেন্ড ট্র্যাকিং বিপরীতমুখী কৌশল ট্রেন্ড বিপরীতমুখী পয়েন্টগুলি বিচার করে এবং এলেস লিডিং ইন্ডিকেটর কৌশলগুলি পর্যায়ক্রমিক বিপরীতমুখী পয়েন্টগুলি বিচার করে। সংমিশ্রণ সংকেতগুলি বাজারে প্রবেশের সময় নির্ধারণের জন্য আরও নির্ভুল।

কৌশল নীতি

প্রবণতা অনুসরণ বিপরীত কৌশল

এই কৌশলটি উল্ফ জেনসেনের বই থেকে উদ্ভূত কিভাবে আমি ফরওয়ার্ড মার্কেটে ত্রিগুণ করতে পারি বইয়ের ১৮৩ পৃষ্ঠায়। এটি একটি বিপরীতমুখী ধরণের কৌশল। যখন বন্ধের দাম আগের দিনের বন্ধের দামের চেয়ে 2 দিনের জন্য বেশি থাকে এবং 9 তম স্টোক্যাস্টিক ধীর গতির লাইনটি 50 এর নীচে থাকে, তখন বেশি করুন; যখন বন্ধের দাম আগের দিনের বন্ধের দামের চেয়ে 2 দিনের জন্য কম থাকে এবং 9 তম স্টোক্যাস্টিক দ্রুত গতির লাইনটি 50 এর উপরে থাকে, তখন শূন্য করুন।

এলেস নেতৃত্বাধীন নির্দেশক কৌশল

এই কৌশলটি এক দিনের ডেটা ব্যবহার করে এক দিনের ট্রেন্ডেড সিন্থেটিক প্রাইস (ডিএসপি) এবং একটি দিনের ইলার্স লিডিং সূচক (এলএলআই) ব্যবহার করে। ডিএসপি দামের আধিপত্য চক্রকে ক্যাপচার করতে পারে, যা 2 টি বাথওয়ার্টস স্ক্রিন ওয়ারেজ বিয়োগ 3 টি স্ক্রিন ওয়ারেজ দ্বারা গণনা করা হয়। ইএলআই চক্রের বিপরীত দিক নির্দেশ করতে পারে, যা ট্রেন্ডেড সিন্থেটিক প্রাইস বিয়োগ করে তার সরল চলমান গড়। যখন ইএলআই ট্রেন্ডেড সিন্থেটিক প্রাইস অতিক্রম করে তখন একটি ক্রয়-বিক্রয় সংকেত তৈরি করে।

সামর্থ্য বিশ্লেষণ

এই সংমিশ্রণ কৌশলটির সর্বাধিক সুবিধা হ’ল ট্রেন্ড রিভার্স বিচার এবং পর্যায়ক্রমিক পাল্টানোর বিচার, ট্রেডিং সিগন্যালগুলি আরও নির্ভরযোগ্য। ট্রেন্ড রিভার্স কৌশলটি ট্রেন্ড রিভার্স পয়েন্টটি বের করতে পারে যা ট্র্যাকের উপরে এবং নীচে বিপর্যয় ঘটায়। ইলেস অগ্রণী সূচকটি পর্যায়ক্রমিক নিম্নভূমি এবং উচ্চতা আগেই নির্দেশ করতে পারে। উভয়ই একত্রিত হয়ে বাজারে প্রবেশের সময়কে আরও সঠিকভাবে ধরতে পারে।

আরেকটি সুবিধা হল প্যারামিটারগুলি সামঞ্জস্য করার নমনীয়তা। প্রবণতা বিপরীতকরণ কৌশলগুলির স্টক সূচক প্যারামিটারগুলি বাজারের সাথে সামঞ্জস্যপূর্ণ হতে পারে; এলেস অগ্রণী সূচকের চক্রের দৈর্ঘ্যও বিভিন্ন চক্রের সাথে খাপ খাইয়ে নিতে পারে।

ঝুঁকি বিশ্লেষণ

এই কৌশলটির সবচেয়ে বড় ঝুঁকি হ’ল প্রবণতাটি মিস করা। কারণ কৌশলটি বিপরীত সিগন্যালের জন্য অপেক্ষা করে, এটি প্রবণতার প্রাথমিক শক্তিশালী পর্যায়ে মিস করতে পারে। এছাড়াও, বিপরীত সংকেতটি একটি মিথ্যা ব্রেক হতে পারে এবং এটিও সম্ভব।

সমাধানটি হল প্যারামিটারগুলিকে সামঞ্জস্য করা, বিপরীত দিকের বিচার চক্রকে সংক্ষিপ্ত করা, সময়মতো প্রবণতা বিপরীত ধরা। ক্ষতি নিয়ন্ত্রণের জন্য স্টপ লসও চালু করা যেতে পারে।

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে উন্নত করা যেতে পারেঃ

একক ক্ষতি নিয়ন্ত্রণের জন্য স্টপ লস কৌশল প্রবর্তন করা।

অপ্টিমাইজেশান প্যারামিটার, বিপরীত সিগন্যাল চক্রের সমন্বয়, বিভিন্ন বাজারের পরিবেশের সাথে খাপ খাইয়ে নিতে পারে

অন্যান্য সূচকগুলি ফিল্টার করা, সংকেতের গুণমান উন্নত করা এবং মিথ্যা সংকেত হ্রাস করা।

ক্যাপাসিটি ম্যানেজমেন্ট মডিউল যোগ করা হয়েছে, সামগ্রিক অবস্থান এবং ঝুঁকি নিয়ন্ত্রণ করা হয়েছে।

বিভিন্ন জাতের প্যারামিটারগুলির প্রভাব পরীক্ষা করুন এবং কোন জাতের জন্য উপযুক্ত তা অনুকূলিত করুন।

মেশিন লার্নিং মডিউল যোগ করা হয়েছে যাতে প্যারামিটারগুলি স্বতঃস্ফূর্তভাবে সামঞ্জস্য করতে পারে।

সারসংক্ষেপ

এই কৌশলটি প্রবণতা বিপরীত সিদ্ধান্ত এবং পর্যায়ক্রমিক বিপরীত সিদ্ধান্তের সাথে মিলিত হয়, যা বাজারে প্রবেশের সময়কে আরও নির্ভরযোগ্যভাবে ধরতে পারে। সর্বাধিক সুবিধা হ’ল সংকেতের গুণমান ভাল এবং এটি সামঞ্জস্যযোগ্য। প্রাথমিক প্রবণতা মিস করার সর্বাধিক ঝুঁকি হ’ল প্যারামিটারগুলি সামঞ্জস্য করে এবং স্টপ লস নিয়ন্ত্রণ করে। ভবিষ্যতে স্টপ লস, প্যারামিটার অপ্টিমাইজেশন এবং সংকেত ফিল্টারিং ইত্যাদির ক্ষেত্রে উন্নতি করা যেতে পারে, যাতে কৌশলটি বিভিন্ন বাজারের পরিবেশের সাথে আরও উপযুক্ত হয়।

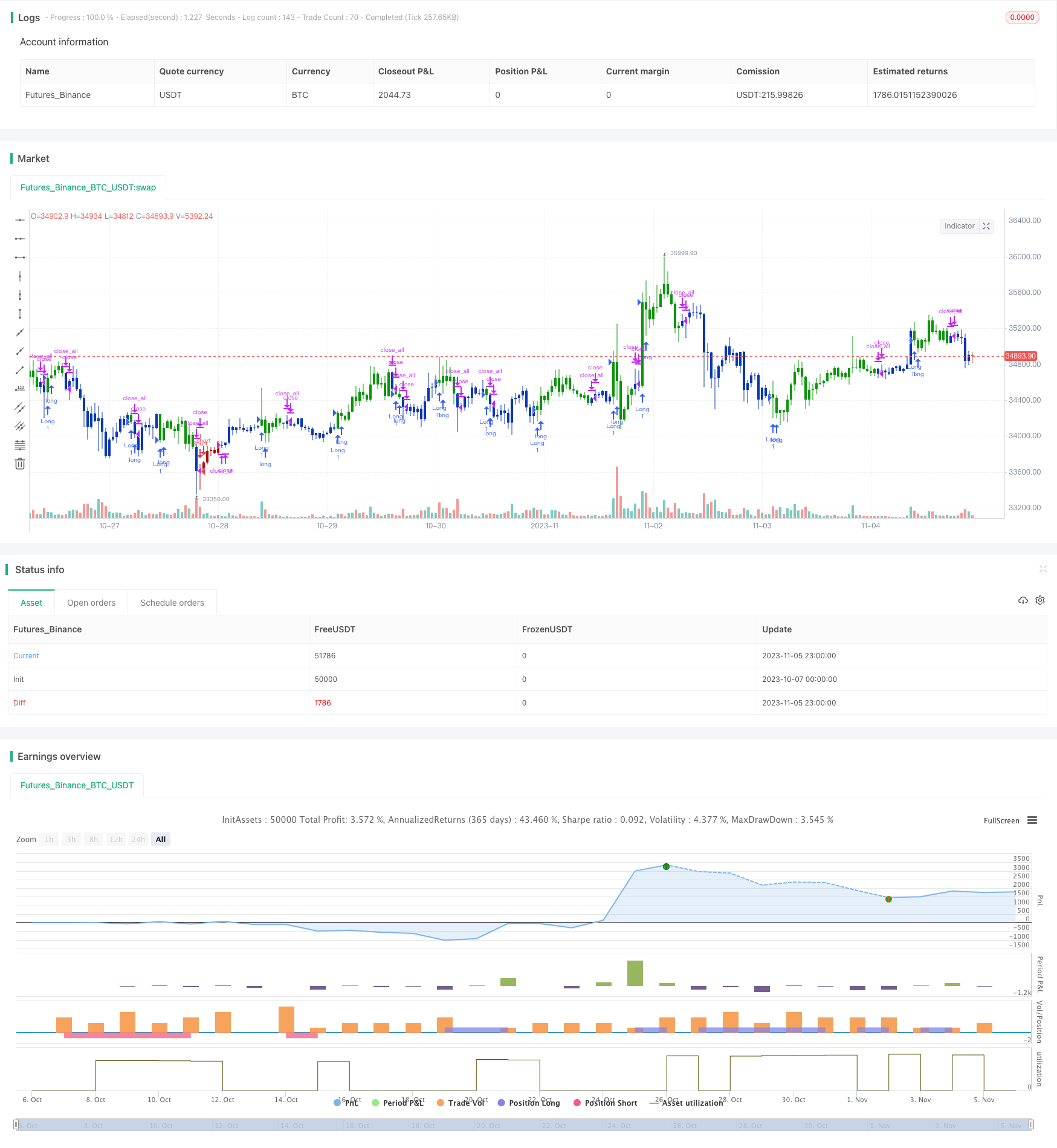

/*backtest

start: 2023-10-07 00:00:00

end: 2023-11-06 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 26/11/2019

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This Indicator plots a single

// Daily DSP (Detrended Synthetic Price) and a Daily ELI (Ehlers Leading

// Indicator) using intraday data.

// Detrended Synthetic Price is a function that is in phase with the dominant

// cycle of real price data. This one is computed by subtracting a 3 pole Butterworth

// filter from a 2 Pole Butterworth filter. Ehlers Leading Indicator gives an advanced

// indication of a cyclic turning point. It is computed by subtracting the simple

// moving average of the detrended synthetic price from the detrended synthetic price.

// Buy and Sell signals arise when the ELI indicator crosses over or under the detrended

// synthetic price.

// See "MESA and Trading Market Cycles" by John Ehlers pages 64 - 70.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

D_ELI(Length) =>

pos = 0.0

xHL2 = security(syminfo.tickerid, 'D', hl2)

xEMA1 = ema(xHL2, Length)

xEMA2 = ema(xHL2, 2 * Length)

xEMA1_EMA2 = xEMA1 - xEMA2

xResultEMA = ema(xEMA1_EMA2, Length)

nRes = xEMA1_EMA2 - xResultEMA

pos:= iff(nRes > 0, 1,

iff(nRes < 0, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & D_ELI (Ehlers Leading Indicator)", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

LengthELI = input(7, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posD_ELI = D_ELI(LengthELI)

pos = iff(posReversal123 == 1 and posD_ELI == 1 , 1,

iff(posReversal123 == -1 and posD_ELI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )