Estrategia de trading cuantitativo multiseñal basada en Ichimoku

Descripción general

Esta estrategia utiliza el indicador Ichimoku Kinko Hyo, junto con otros indicadores técnicos, para lograr la combinación de varias señales de negociación, para aprovechar las ventajas del sistema Ichimoku y, al mismo tiempo, para entrar en el mercado a través de la confirmación de múltiples señales, para filtrar eficazmente las señales falsas y controlar el riesgo mientras se busca una alta ganancia.

Principio de estrategia

La estrategia se divide en las siguientes secciones:

El cálculo de los indicadores Ichimoku Kinko Hyo incluye la fórmula de cálculo de la línea de giro ((Tenkan-sen), la línea de referencia ((Kijun-sen), la línea de avance ((Senkou Span A), la línea de retraso ((Senkou Span B), la superposición ((Kumo) y otros).

Los filtros para la configuración de múltiples filtros, incluidos el filtro de superposición de nubes Kumo, el filtro de referencia de Kijun, el filtro MACD, el filtro RSI, el filtro de fractals Bill WilliamsARGUMENTS, el filtro SuperTrend, el filtro Parabolic SAR y el filtro ADX. Estos filtros se utilizan para confirmar la dirección de la tendencia y evitar que las operaciones se vean afectadas por la oscilación del mercado.

La configuración de múltiples señales de negociación incluye 23 señales de negociación nativas de Ichimoku, incluidas las señales de ruptura de la línea de referencia del precio de cierre previo, las señales de relación entre la amplitud de Chikou y el precio o la superposición, las señales de relación entre la línea de giro y la línea de referencia o la superposición. Además, se agregan varias señales de indicadores técnicos, como MACD, RSI, Fractals, etc. Estas señales de negociación se utilizan para buscar oportunidades de negociación potenciales.

La configuración de filtros de dos niveles para filtrar la señal de entrada. Se puede elegir un filtro como filtro de primer y segundo nivel, lo que evita la falsa señal.

La configuración de un filtro de dos niveles para filtrar las señales de salida. Similar a un filtro de entrada.

La agregación de múltiples señales para las señales de entrada y salida finales. De acuerdo con las señales de transacción específicas seleccionadas por el usuario, se combinan los filtros de entrada y salida de nivel primero y segundo para formar la decisión de transacción final.

La configuración para detener la pérdida. Se puede elegir si se activa o no y el punto específico de detener la pérdida.

Ajuste del ciclo de detección. Se puede configurar la hora de inicio y finalización de la detección.

Ventajas estratégicas

La estrategia tiene las siguientes ventajas:

Utiliza el conjunto de indicadores de Ichimoku y las ventajas de varias señales de negociación, además de seguimiento de tendencias y filtración de señales.

La configuración de dos niveles de filtro evita que la entrada sea bloqueada, lo que controla el riesgo de manera efectiva.

Ofrece una variedad de señales de negociación que se pueden optimizar para diferentes entornos de mercado.

Ofrece una variedad de filtros a elegir, que se pueden optimizar para las características individuales de la acción.

Se puede configurar un punto de parada de pérdidas para ayudar a bloquear los beneficios y controlar el riesgo.

Se pueden configurar diferentes ciclos de retroalimentación para la verificación, lo que facilita la optimización de la estrategia.

Riesgo estratégico

La estrategia también tiene sus riesgos:

El sistema Ichimoku es lento a la hora de juzgar las señales de compra y venta, por lo que puede perderse la oportunidad de negociar en la línea corta. Se puede optimizar el ciclo de manera adecuada.

La filtración múltiple puede ser demasiado cautelosa y causar incertidumbre de entrada. Se puede probar y ajustar los parámetros de filtración.

La configuración de un solo punto de parada no es lo suficientemente flexible como para hacer frente a situaciones complejas. Se puede considerar la parada dinámica.

La configuración del ciclo de detección no es lo suficientemente precisa como para simular completamente el entorno en disco. Se requiere ajustar la verificación varias veces.

Dirección de optimización de la estrategia

Esta estrategia puede ser optimizada en los siguientes aspectos:

Ajustar los parámetros del sistema Ichimoku, como acortar el ciclo de la línea de giro para adaptarse a las operaciones de línea corta.

Prueba diferentes combinaciones de señales de negociación para identificar las opciones de señales más adecuadas para cada acción.

Optimización de los parámetros del filtro para equilibrar el efecto del filtro con la certeza de entrada.

Prueba el método de parada dinámica para que la parada esté más cerca de los cambios en el mercado.

Establezca un período de respuesta más largo o use datos de respuesta de tick para que la simulación sea más precisa.

El módulo de gestión de posiciones se ha añadido para optimizar la eficiencia de la utilización de los fondos mediante la acumulación de depósitos.

Se ha añadido la función de optimización automática de parámetros para un ajuste de estrategias más inteligente.

Resumir

La estrategia utiliza los múltiples indicadores y señales de negociación proporcionados por el sistema Ichimoku, y se combina con el uso de otros indicadores técnicos para filtrar y confirmar señales, para lograr un conjunto de estrategias de negociación cuantitativa que fusionan el seguimiento de tendencias y las señales de ruptura. La estrategia aprovecha al máximo las ventajas del sistema Ichimoku, mientras que diseña módulos parametrizados para ajustar y optimizar, que se adaptan mejor a los cambios en el mercado.

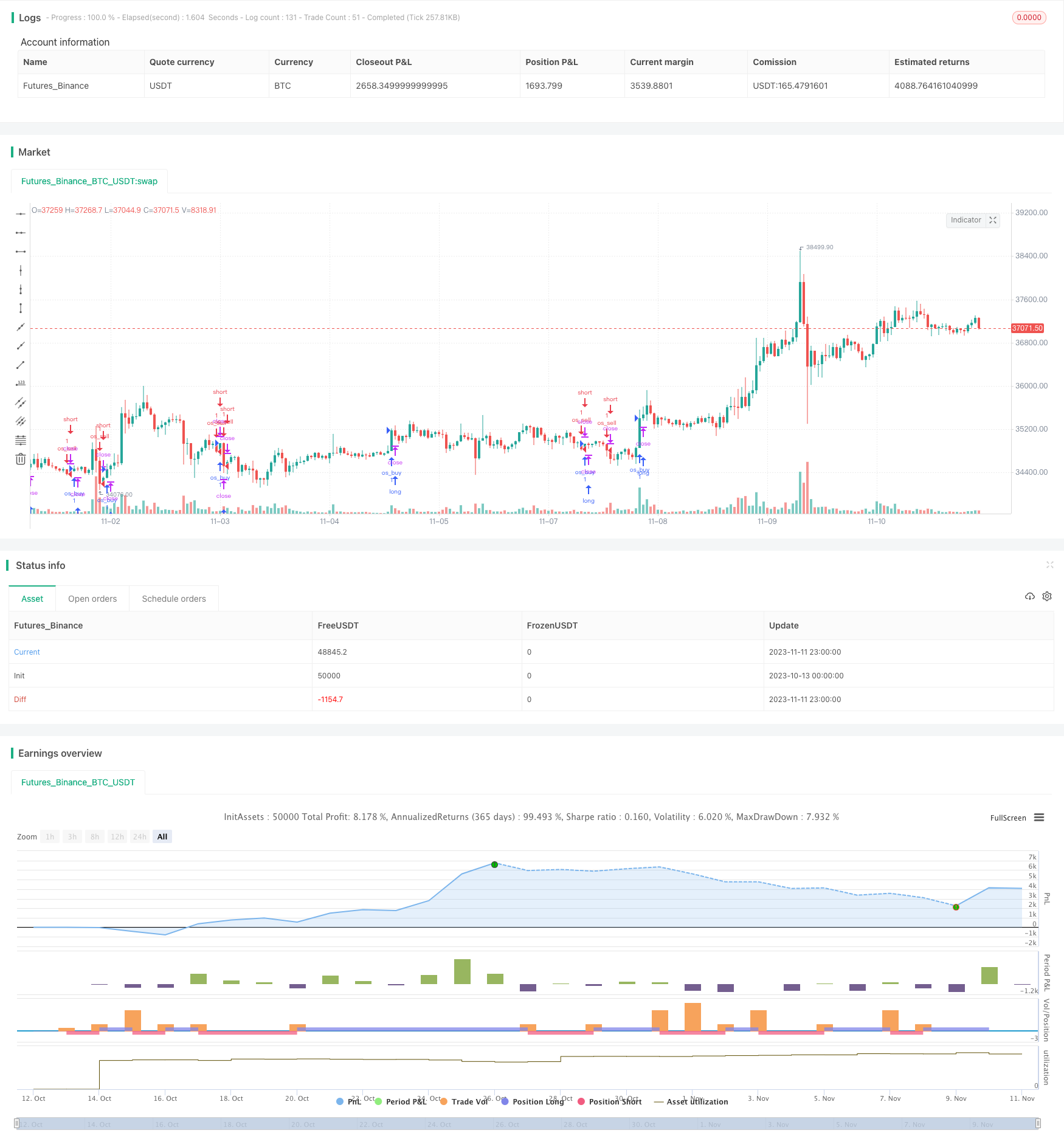

/*backtest

start: 2023-10-13 00:00:00

end: 2023-11-12 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © ramsay09

//@version=4

strategy(title="The Strategy - Ichimoku Kinko Hyo and more",shorttitle="Strategy ", overlay=true)

backtest = input(title= "Backtest (no comment-string)", type= input.bool, defval= false)

entry_type = input("Both", title= "Long/Short Entry", options= ["Both", "Long", "Short"])

shared_param = input(false, title= " Shared Filter and Entry Parameters :", type= input.bool)

fr_period = input(2, title= "Fractals Period (Filter/Entry)", minval= 1)

rsi_period = input(14, title= "RSI Period (Filter/Entry)", minval= 1)

mult = input(2, type= input.float, title= "SuperTrend multiplier (Filter/Entry)", minval= 1)

len = input(5, type= input.integer, title= "SuperTrend length (Filter/Entry)", minval= 1)

start = 0.02//input(0.02, title= "PSAR Start (Filter/Entry)", minval= 0)

inc = 0.02//input(0.02, title= "PSAR Increment (Filter/Entry)", minval= 0)

max = 0.2//input(.2, title= "PSAR Maximum (Filter/Entry)", minval= 0)

adx_period = input(10, title= "ADX Period (Filter/Entry)", minval= 1)

adx_tres = input(25, title= "ADX threshold (Filter/Entry)", minval= 1)

X_opt = input("Price X Kumo sig", title="Signal", options= ["---", "Inside Bar sig", "Outside Bar sig", "Sandwich Bar sig", "Bar sig", "SMA50 sig", "RSI50 sig",

"Fractals sig", "Parabolic SAR sig", "SuperTrend sig", "Price X Kijun sig", "Price X Kumo sig", "Kumo flip sig",

"Price filtered Kumo flip sig", "Chikou X Price sig", "Chikou X Kumo sig", "Price X Tenkan sig", "Tenkan X Kumo sig",

"Tenkan X Kijun sig", "Kumo filtered Tenkan X Kijun sig", "CB/CS sig", "IB/IS sig", "B1/S1 sig", "B2/S2 sig"])

entry_f_1 = input("---", title="Entry filter 1", options= ["---", "SMA50 filter", "MACD filter", "RSI50 filter", "Fractals filter",

"SuperTrend filter", "Parabolic SAR filter", "Cloud filter", "Kijun filter", "ADX filter"])

entry_f_2 = input("---", title="Entry filter 2", options= ["---", "SMA50 filter", "MACD filter", "RSI50 filter", "Fractals filter",

"SuperTrend filter", "Parabolic SAR filter", "Cloud filter", "Kijun filter", "ADX filter"])

exit_f_1 = input("---", title="Exit filter 1", options= ["---", "SMA50 filter", "MACD filter", "RSI50 filter", "Fractals filter",

"SuperTrend filter", "Parabolic SAR filter", "Cloud filter", "Kijun filter", "ADX filter"])

exit_f_2 = input("---", title="Exit filter 2", options= ["---", "SMA50 filter", "MACD filter", "RSI50 filter", "Fractals filter",

"SuperTrend filter", "Parabolic SAR filter", "Cloud filter", "Kijun filter", "ADX filter"])

//-------------------- Ichimoku --------------------

TKlength = 9 //input(9, "Tenkan-sen length", minval= 1)

KJlength = 26 //input(26, "Kijun-sen length", minval= 1)

CSHSlength = 26 //input(26, "Chikouspan length/horizontal shift", minval= 1)

SBlength = 52 //input(52, "SenkouspanB length", minval= 1)

SAlength = 26 //input(26, "SenkouspanA length", minval= 1)

// calculation

TK = avg(lowest(TKlength), highest(TKlength))

KJ = avg(lowest(KJlength), highest(KJlength))

CS = close

SB = avg(lowest(SBlength), highest(SBlength))

SA = avg(TK,KJ)

kumo_high = max(SA[CSHSlength-1], SB[CSHSlength-1])

kumo_low = min(SA[CSHSlength-1], SB[CSHSlength-1])

//------------------------------------- Filters and entry signals --------------------------------------

//---------------------- Kumo filter ------------------------

kumo_buy = close > kumo_high

kumo_sell = close < kumo_low

//--------------------- Kijun filter ----------------------

kijun_buy = close > KJ

kijun_sell = close < KJ

//----------------------- macd filter -----------------------

[macdLine_f, signalLine_f, histLine_f] = macd(close, 12, 26, 9)

macd_buy = macdLine_f > signalLine_f

macd_sell = macdLine_f < signalLine_f

//---------------------- rsi filter and entry signal------------------------

rsi_f_buy = rsi(close, rsi_period) > 50

rsi_f_sell = rsi(close, rsi_period) < 50

//---------------- Bill Williams Fractals (filter and entry signal) -----------------

up_fr = pivothigh(fr_period, fr_period)

dn_fr = pivotlow(fr_period, fr_period)

fractal_up_v = valuewhen(up_fr, high[fr_period],0)

fractal_dn_v = valuewhen(dn_fr, low[fr_period],0)

fr_upx = high > fractal_up_v

fr_dnx = low < fractal_dn_v

//-------------------- SuperTrend filter and entry signal ---------------------

[SuperTrend, Dir] = supertrend(mult, len)

sup_buy = close > SuperTrend

sup_sell = close < SuperTrend

//--------------------- Heikin Ashi -----------------------

//heikin_close = security(heikinashi(syminfo.tickerid), timeframe.period, close)

//heikin_open = security(heikinashi(syminfo.tickerid), timeframe.period, open)

//h_buy = heikin_close[1] > heikin_open[1]

//h_sell = heikin_close[1] < heikin_open[1]

//----------------- Parabolic SAR Signal (pb/ps) and filter -------------------

psar_buy = high > sar(start, inc, max)[0]

psar_sell = low < sar(start, inc, max)[0]

//-------------------------- ADX filter ---------------------------

[diplus_f, diminus_f, adx_f] = dmi(adx_period, adx_period)

//-------------------------- SMA50 filter and entry---------------------------

sma50_buy = close[2] > sma(close, 50)

sma50_sell = close[2] < sma(close, 50)

//-------------------------- entry filter -------------------------------

//entry buy filter 1 options

entry_filter_buy_1 =

entry_f_1 == "---" ? true :

entry_f_1 == "MACD filter" ? macd_buy :

entry_f_1 == "RSI50 filter" ? rsi_f_buy :

entry_f_1 == "Fractals filter" ? fr_upx :

entry_f_1 == "SuperTrend filter" ? sup_buy :

entry_f_1 == "Parabolic SAR filter" ? psar_buy :

entry_f_1 == "Cloud filter" ? kumo_buy :

entry_f_1 == "Kijun filter" ? kijun_buy :

entry_f_1 == "SMA50 filter" ? sma50_buy :

entry_f_1 == "ADX filter" ? adx_f > 25 : true

//entry sell filter 1 options

entry_filter_sell_1 =

entry_f_1 == "---" ? true :

entry_f_1 == "MACD filter" ? macd_sell :

entry_f_1 == "RSI50 filter" ? rsi_f_sell :

entry_f_1 == "Fractals filter" ? fr_dnx :

entry_f_1 == "SuperTrend filter" ? sup_sell :

entry_f_1 == "Parabolic SAR filter" ? psar_sell :

entry_f_1 == "Cloud filter" ? kumo_sell :

entry_f_1 == "Kijun filter" ? kijun_sell :

entry_f_1 == "SMA50 filter" ? sma50_sell :

entry_f_1 == "ADX filter" ? adx_f > 25 : true

//entry buy filter 2 options

entry_filter_buy_2 =

entry_f_2 == "---" ? true :

entry_f_2 == "MACD filter" ? macd_buy :

entry_f_2 == "RSI50 filter" ? rsi_f_buy :

entry_f_2 == "Fractals filter" ? fr_upx :

entry_f_2 == "SuperTrend filter" ? sup_buy :

entry_f_2 == "Parabolic SAR filter" ? psar_buy :

entry_f_2 == "Cloud filter" ? kumo_buy :

entry_f_2 == "Kijun filter" ? kijun_buy :

entry_f_2 == "SMA50 filter" ? sma50_buy :

entry_f_2 == "ADX filter" ? adx_f > 25 : true

//entry sell filter 2 options

entry_filter_sell_2 =

entry_f_2 == "---" ? true :

entry_f_2 == "MACD filter" ? macd_sell :

entry_f_2 == "RSI50 filter" ? rsi_f_sell :

entry_f_2 == "Fractals filter" ? fr_dnx :

entry_f_2 == "SuperTrend filter" ? sup_sell :

entry_f_2 == "Parabolic SAR filter" ? psar_sell :

entry_f_2 == "Cloud filter" ? kumo_sell :

entry_f_2 == "Kijun filter" ? kijun_sell :

entry_f_2 == "SMA50 filter" ? sma50_sell :

entry_f_2 == "ADX filter" ? adx_f > 25 : true

//------------------------- exit filter -----------------------

//exit buy filter 1 options

exit_filter_buy_1 =

exit_f_1 == "---" ? false :

exit_f_1 == "MACD filter" ? macd_buy :

exit_f_1 == "RSI50 filter" ? rsi_f_buy :

exit_f_1 == "Fractals filter" ? fr_upx :

exit_f_1 == "SuperTrend filter" ? sup_buy :

exit_f_1 == "Parabolic SAR filter" ? psar_buy :

exit_f_1 == "Cloud filter" ? kumo_buy :

exit_f_1 == "Kijun filter" ? kijun_buy :

exit_f_1 == "SMA50 filter" ? sma50_buy :

exit_f_1 == "ADX filter" ? adx_f > 25 : false

//exit sell filter 1 options

exit_filter_sell_1 =

exit_f_1 == "---" ? false :

exit_f_1 == "MACD filter" ? macd_sell :

exit_f_1 == "RSI50 filter" ? rsi_f_sell :

exit_f_1 == "Fractals filter" ? fr_dnx :

exit_f_1 == "SuperTrend filter" ? sup_sell :

exit_f_1 == "Parabolic SAR filter" ? psar_sell :

exit_f_1 == "Cloud filter" ? kumo_sell :

exit_f_1 == "Kijun filter" ? kijun_sell :

exit_f_1 == "SMA50 filter" ? sma50_sell :

exit_f_1 == "ADX filter" ? adx_f > 25 : false

//exit buy filter 2 options

exit_filter_buy_2 =

exit_f_2 == "---" ? false :

exit_f_2 == "MACD filter" ? macd_buy :

exit_f_2 == "RSI50 filter" ? rsi_f_buy :

exit_f_2 == "Fractals filter" ? fr_upx :

exit_f_2 == "SuperTrend filter" ? sup_buy :

exit_f_2 == "Parabolic SAR filter" ? psar_buy :

exit_f_2 == "Cloud filter" ? kumo_buy :

exit_f_2 == "Kijun filter" ? kijun_buy :

exit_f_2 == "SMA50 filter" ? sma50_buy :

exit_f_2 == "ADX filter" ? adx_f > 25 : false

//exit sell filter 2 options

exit_filter_sell_2 =

exit_f_2 == "---" ? false :

exit_f_2 == "MACD filter" ? macd_sell :

exit_f_2 == "RSI50 filter" ? rsi_f_sell :

exit_f_2 == "Fractals filter" ? fr_dnx :

exit_f_2 == "SuperTrend filter" ? sup_sell :

exit_f_2 == "Parabolic SAR filter" ? psar_sell :

exit_f_2 == "Cloud filter" ? kumo_sell :

exit_f_2 == "Kijun filter" ? kijun_sell :

exit_f_2 == "SMA50 filter" ? sma50_sell :

exit_f_2 == "ADX filter" ? adx_f > 25 : false

//----------------------- i-o-s signals ------------------------

i_bar_buy = high[1] < high[2] and low[1] > low[2] and close > high[1]

i_bar_sell = high[1] < high[2] and low[1] > low[2] and close < low[1]

o_bar_buy = high[1] > high[2] and low[1] < low[2] and high > high[1]

o_bar_sell = high[1] > high[2] and low[1] < low[2] and low < low[1]

s_bar_buy = high[2] < high[3] and low[2] > low[3] and high[1] > high[2] and low[1] < low[2] and high > high[1]

s_bar_sell = high[2] < high[3] and low[2] > low[3] and high[1] > high[2] and low[1] < low[2] and low < low[1]

//----------------- Ichimoku Signal B1/S1 -----------------

buy_strong_B1 = (TK >= KJ) and close > kumo_high and CS > high[(26-1)] and CS > kumo_high[26-1] and SA > SB

sell_strong_S1 = (TK <= KJ) and close < kumo_low and CS < low[(26-1)] and CS < kumo_low[26-1] and SA < SB

var buy_sig = true

var sell_sig = true

B1_a = buy_strong_B1 and buy_sig

S1_a = sell_strong_S1 and sell_sig

if sell_strong_S1

buy_sig := true, sell_sig := false

if buy_strong_B1

sell_sig := true, buy_sig := false

//----------------- Ichimoku Signal B2/S2 -----------------

buy_strong_B2 = (TK >= KJ) and close > kumo_high and CS > high[26-1]

sell_strong_S2 = (TK <= KJ) and close < kumo_low and CS < low[26-1]

var buy_sig_B2 = true

var sell_sig_S2 = true

B2_a = buy_strong_B2 and buy_sig_B2

S2_a = sell_strong_S2 and sell_sig_S2

if sell_strong_S2

buy_sig_B2 := true, sell_sig_S2 := false

if buy_strong_B2

sell_sig_S2 := true, buy_sig_B2 := false

//---------------------------- Confluence Signal ----------------------------

long_short_trig = 7 //input(7, type= input.float, title= "Confluence signal trigger Level", step= 0.1)

trig_gap_cbcs = input(2, type= input.float, title= "CB/CS signal sesitivity", minval= 0, maxval= 6, step= 1)

//Indicators

// ma

sma1 = sma(close, 50)

sma2 = sma(close, 200)

ema1 = ema(close, 50)

ema2 = ema(close, 200)

[macdLine, signalLine, histLine] = macd(close, 12, 26, 9)

rsi = rsi(close, 14)

[diplus, diminus, adx] = dmi(7, 7)

[superTrend, dir] = supertrend(2, 5)

//Klinger Oszillator

sv = change(hlc3) >= 0 ? volume : -volume

kvo = ema(sv, 34) - ema(sv, 55)

sig = ema(kvo, 13)

//Vortex Indicator

VMP = sum( abs( high - low[1]), 14 )

VMM = sum( abs( low - high[1]), 14 )

STR = sum( atr(1), 14 )

VIP = VMP / STR

VIM = VMM / STR

//Signals

var float sma_sig_w = na

var float ema_sig_w = na

var float p_kj_sig_w = na

var float tk_kj_sig_w = na

var float B1_S1_sig_w = na

var float B2_S2_sig_w = na

var float psar_sig_w = na

var float frac_sig_w = na

var float macd_sig_w = na

var float rsi_sig_w = na

var float p_tk_sig_w = na

var float dmi_sig_w = na

var float klin_sig_w = na

var float vort_sig_w = na

var float sup_sig_w = na

if sma1 > sma2

sma_sig_w := 1

else if sma1 < sma2

sma_sig_w := 0

if ema1 > ema2

ema_sig_w := 1

else if ema1 < ema2

ema_sig_w := 0

if close > KJ

p_kj_sig_w := 1

else if close < KJ

p_kj_sig_w := 0

if TK > KJ

tk_kj_sig_w := 1

else if TK < KJ

tk_kj_sig_w := 0

if buy_strong_B1

B1_S1_sig_w := 1

else if sell_strong_S1

B1_S1_sig_w := 0

if buy_strong_B2

B2_S2_sig_w := 1

else if sell_strong_S2

B2_S2_sig_w := 0

if high >= sar(start, inc, max)[0]

psar_sig_w := 1

else if low <= sar(start, inc, max)[0]

psar_sig_w := 0

if high > fractal_up_v

frac_sig_w := 1

else if low < fractal_dn_v

frac_sig_w := 0

if macdLine > signalLine

macd_sig_w := 1

else if macdLine < signalLine

macd_sig_w := 0

if rsi > 50

rsi_sig_w := 1

else if rsi < 50

rsi_sig_w := 0

if close[2] > TK

p_tk_sig_w := 1

else if close[2] < TK

p_tk_sig_w := 0

if diplus > diminus

dmi_sig_w := 1

else if diplus < diminus

dmi_sig_w := 0

if sig > 0

klin_sig_w := 1

else if sig < 0

klin_sig_w := 0

if VIP > VIM

vort_sig_w := 1

else if VIP < VIM

vort_sig_w := 0

if close > superTrend

sup_sig_w := 1

else if close < superTrend

sup_sig_w := 0

bs_conf_sig = sma_sig_w + ema_sig_w + p_kj_sig_w + tk_kj_sig_w + B1_S1_sig_w + B2_S2_sig_w + psar_sig_w + frac_sig_w + macd_sig_w +

rsi_sig_w + dmi_sig_w + klin_sig_w + vort_sig_w + sup_sig_w + p_tk_sig_w

long_c = bs_conf_sig > long_short_trig + trig_gap_cbcs //with +- signal is less fluctuating

short_c = bs_conf_sig < long_short_trig - trig_gap_cbcs

//---------------------------- Pure Ichimoku Confluence Signal ----------------------------

pic_l_s_trig = 4 //input(4, type= input.float, title= "Ichimoku confluence signal trigger Level", step= 0.1)

trig_gap_ibis = input(0, type= input.float, title= "IB/IS signal sesitivity", minval= 0, maxval= 3, step= 1)

//Signals

var float tkkh_sig_w = na

var float csh_sig_w = na

var float cskh_sig_w = na

var float pkj_sig_w = na

var float ptk_sig_w = na

var float tkkj_sig_w = na

var float sasb_sig_w = na

var float ckh_sig_w = na

if TK > kumo_high

tkkh_sig_w := 1

else if TK < kumo_low

tkkh_sig_w := 0

if CS > high[(26-1)]

csh_sig_w := 1

else if CS < low[(26-1)]

csh_sig_w := 0

if CS > kumo_high[26-1]

cskh_sig_w := 1

else if CS < kumo_low[26-1]

cskh_sig_w := 0

if close > TK

ptk_sig_w := 1

else if close < TK

ptk_sig_w := 0

if close > KJ

pkj_sig_w := 1

else if close < KJ

pkj_sig_w := 0

if TK > KJ

tkkj_sig_w := 1

else if TK < KJ

tkkj_sig_w := 0

if SA > SB

sasb_sig_w := 1

else if SA < SB

sasb_sig_w := 0

if close > kumo_high

ckh_sig_w := 1

else if close < kumo_low

ckh_sig_w := 0

bs_pic_sig = tkkh_sig_w + csh_sig_w + cskh_sig_w + ptk_sig_w + pkj_sig_w + tkkj_sig_w + sasb_sig_w + ckh_sig_w

long_pic = bs_pic_sig > pic_l_s_trig + trig_gap_ibis

short_pic = bs_pic_sig < pic_l_s_trig - trig_gap_ibis

//--------------------------- Entry Signal Options ---------------------------

var buy_sig_opt = true

var sell_sig_opt = true

// cross conditions for "Strong" bg's

var bool sasb_x = true

if crossover(SA, SB) and low > kumo_high

sasb_x := true

if crossunder(SA, SB) and high < kumo_low

sasb_x := false

var bool tkkj_x = true

if crossover(TK, KJ) and TK > kumo_high and KJ > kumo_high

tkkj_x := true

if crossunder(TK, KJ) and TK < kumo_low and KJ < kumo_low

tkkj_x := false

// buy signal options

opt_sig_buy =

X_opt == "---" ? na :

X_opt == "Inside Bar sig" ? i_bar_buy :

X_opt == "Outside Bar sig" ? o_bar_buy :

X_opt == "Sandwich Bar sig" ? s_bar_buy :

X_opt == "Bar sig" ? close > high[1] :

X_opt == "SMA50 sig" ? close[2] > sma(close, 50) :

X_opt == "Fractals sig" ? fr_upx :

X_opt == "RSI50 sig" ? rsi_f_buy :

X_opt == "Parabolic SAR sig" ? psar_buy :

X_opt == "SuperTrend sig" ? sup_buy :

X_opt == "Price X Kijun sig" ? close > KJ :

X_opt == "Price X Kumo sig" ? close > kumo_high :

X_opt == "Kumo flip sig" ? SA > SB :

X_opt == "Price filtered Kumo flip sig" ? sasb_x and low > kumo_high :

X_opt == "Chikou X price sig" ? CS > high[(26-1)] :

X_opt == "Chikou X Kumo sig" ? CS > kumo_high[26-1] :

X_opt == "Price X Tenkan sig" ? close > TK :

X_opt == "Tenkan X Kumo sig" ? TK > kumo_high :

X_opt == "Tenkan X Kijun sig" ? TK > KJ :

X_opt == "Kumo filtered Tenkan X Kijun sig" ? tkkj_x and TK > kumo_high and KJ > kumo_high and TK > KJ :

X_opt == "CB/CS sig" ? long_c :

X_opt == "IB/IS sig" ? long_pic :

X_opt == "B1/S1 sig" ? buy_strong_B1 :

X_opt == "B2/S2 sig" ? buy_strong_B2 : na

// sell signal options

opt_sig_sell =

X_opt == "---" ? na :

X_opt == "Inside Bar sig" ? i_bar_sell :

X_opt == "Outside Bar sig" ? o_bar_sell :

X_opt == "Sandwich Bar sig" ? s_bar_sell :

X_opt == "Bar sig" ? close < low[1] :

X_opt == "SMA50 sig" ? close[2] < sma(close, 50) :

X_opt == "Fractals sig" ? fr_dnx :

X_opt == "RSI50 sig" ? rsi_f_sell :

X_opt == "Parabolic SAR sig" ? psar_sell :

X_opt == "SuperTrend sig" ? sup_sell :

X_opt == "Price X Kijun sig" ? close < KJ :

X_opt == "Price X Kumo sig" ? close < kumo_low :

X_opt == "Kumo flip sig" ? SA < SB :

X_opt == "Price filtered Kumo flip sig" ? not sasb_x and high < kumo_low :

X_opt == "Chikou X price sig" ? CS < low[(26-1)] :

X_opt == "Chikou X Kumo sig" ? CS < kumo_high[26-1] :

X_opt == "Price X Tenkan sig" ? close < TK :

X_opt == "Tenkan X Kumo sig" ? TK < kumo_low :

X_opt == "Tenkan X Kijun sig" ? TK < KJ :

X_opt == "Kumo filtered Tenkan X Kijun sig" ? not tkkj_x and TK < kumo_low and KJ < kumo_low and TK < KJ :

X_opt == "CB/CS sig" ? short_c :

X_opt == "IB/IS sig" ? short_pic :

X_opt == "B1/S1 sig" ? sell_strong_S1 :

X_opt == "B2/S2 sig" ? sell_strong_S2 : na

if opt_sig_sell

buy_sig := true, sell_sig_opt := false

if opt_sig_buy

sell_sig := true, buy_sig_opt := false

//---------------------------- Take profit and stop loss ------------------------------

tp_en = input(title= "Enable take profit", type= input.bool, defval= false)

qty_tp = input(50, title= "Take profit - quantity of position (percent)", type= input.float, minval= 1, maxval= 100, step= 5)

tp_ticks = input(1000, title= "Take profit - ticks", type= input.integer, minval= 0, step= 10)

sl_en = input(title= "Enable stop loss", type= input.bool, defval= false)

sl_ticks = input(1000, title= "Stop loss - ticks", type= input.integer, minval= 0, step= 10)

//----------------------- Backtest periode --------------------------------

start_year = input(2018, "Start year")

start_month = input(1, "Start month", minval= 1, maxval= 12)

start_day = input(1, "Start day", minval= 1, maxval= 31)

period_start = timestamp(start_year, start_month, start_day, 0, 0)

stop_year = input(2021, "Stop year")

stop_month = input(12, "Stop month", minval= 1, maxval= 12)

stop_day = input(31, "Stop day", minval= 1, maxval= 31)

period_stop = timestamp(stop_year, stop_month, stop_day, 0, 0)

backtest_period() => time >= period_start and time <= period_stop ? true : false

//--------------------- strategy entry ---------------------

long = entry_type != "Short"

short = entry_type != "Long"

not_both = entry_type != "Both"

if not backtest

if long

strategy.entry("os_buy", strategy.long, when = opt_sig_buy and entry_filter_buy_1 and entry_filter_buy_2,

comment= "")

strategy.close("os_buy", when = exit_filter_sell_1 or exit_filter_sell_2 or not_both ? opt_sig_sell : na

, comment= "")

strategy.exit("tpl", "os_buy", qty_percent= tp_en ? qty_tp : na, profit= tp_en ? tp_ticks : na, loss= sl_en ? sl_ticks : na)

if short

strategy.entry("os_sell",strategy.short, when = opt_sig_sell and entry_filter_sell_1 and entry_filter_sell_2,

comment= "")

strategy.close("os_sell", when = exit_filter_buy_1 or exit_filter_buy_2 or not_both ? opt_sig_buy : na

, comment= "")

strategy.exit("tps", "os_sell", qty_percent= tp_en ? qty_tp : na, profit= tp_en ? tp_ticks : na, loss= sl_en ? sl_ticks : na)

if backtest_period() and backtest

if long

strategy.entry("os_buy", strategy.long, when = opt_sig_buy and entry_filter_buy_1 and entry_filter_buy_2)

strategy.close("os_buy", when = exit_filter_sell_1 or exit_filter_sell_2 or not_both ? opt_sig_sell : na)

strategy.exit("tpl", "os_buy", qty_percent= tp_en ? qty_tp : na, profit= tp_en ? tp_ticks : na, loss= sl_en ? sl_ticks : na)

if short

strategy.entry("os_sell",strategy.short, when = opt_sig_sell and entry_filter_sell_1 and entry_filter_sell_2)

strategy.close("os_sell", when = exit_filter_buy_1 or exit_filter_buy_2 or not_both ? opt_sig_buy : na)

strategy.exit("tps", "os_sell", qty_percent= tp_en ? qty_tp : na, profit= tp_en ? tp_ticks : na, loss= sl_en ? sl_ticks : na)