डबल मूविंग एवरेज रिवर्सल प्राइस ब्रेकआउट रणनीति

अवलोकन

द्वि-समान-रेखा और फिर उलटा मूल्य तोड़ने की रणनीति दोहरे व्यापारिक संकेतों के संयोजन के माध्यम से उच्च गुणवत्ता वाले प्रवेश के अवसरों की तलाश करती है। यह रणनीति पहले 9 दिन की चलती औसत और उसके ऊपर और नीचे की ओर से एक बुनियादी तोड़ने के ढांचे का निर्माण करती है, और फिर 123 आकारों के निर्णय के अवसरों की दिशा के बाद यादृच्छिक संकेतक फ़िल्टर संकेतों को पेश करती है, और अंततः एक अपेक्षाकृत सख्त प्रवेश नियम का गठन करती है। यह संयोजन फ़िल्टर विधि प्रभावी रूप से व्यापार की आवृत्ति को कम कर सकती है, जबकि संकेत की गुणवत्ता को सुनिश्चित करती है, जो मध्यम-लंबी लाइन के लिए उपयुक्त है।

रणनीति सिद्धांत

द्वि-समान-रेखा-फिर-उलट-मूल्य-तोड़ने की रणनीति दो उप-रणनीतियों के संयोजन से बनी होती है।

पहले उप-नीति को 123 के रूप में जाना जाता है। यह रणनीति भविष्य के संभावित मूल्य के संभावित ब्रेकआउट को निर्धारित करने के लिए पिछले दो दिनों के समापन मूल्य संबंधों का उपयोग करती है। यदि आज का समापन मूल्य पिछले दिन के समापन मूल्य की तुलना में बढ़ गया है, और पिछले दिन के समापन मूल्य की तुलना में दो दिन पहले गिर गया है, तो इसे एक खरीद संकेत के रूप में माना जाता है; यदि आज का समापन मूल्य एक दिन पहले गिर गया है, और पिछले दिन के समापन मूल्य की तुलना में दो दिन पहले बढ़ गया है, तो इसे एक बिक्री संकेत के रूप में माना जाता है। इस रूप को माना जाता है कि यह अल्पकालिक भावना को नकारात्मकता से आशावादी या आशावादी से आशावादी में बदलने के लिए एक महत्वपूर्ण मोड़ को दर्शाता है। यहां हम खरीद-बिक्री संकेतों के लिए यादृच्छिक संकेतक का पुनः परीक्षण करते हैं, और अंततः वास्तविक ऑपरेशन सिग्नल उत्पन्न करते हैं, केवल जब यादृच्छिक संकेतक भी एक उपयुक्त ओवर-बिक्री ओवर-बिक्री संकेत देता है।

दूसरी उप रणनीति है विस्थापन औसत लाइन चैनल को तोड़ना। यह रणनीति पहले निर्दिष्ट अवधि (जैसे 9 दिन) के लिए एक सूचकांक चलती औसत की गणना करती है, फिर इसके ऊपर और नीचे एक निश्चित प्रतिशत जोड़ती है जो चैनल को ऊपर और नीचे ले जाती है। यदि कीमत ऊपर की ओर जाती है तो यह एक बेचने का संकेत देती है, और यदि कीमत नीचे की ओर जाती है तो यह एक खरीदने का संकेत देती है। ऊपर की ओर जाने वाली रेखा के संकुचन की बड़ी मात्रा को प्रतिशत कारक द्वारा नियंत्रित किया जा सकता है, जिससे संकेत आवृत्ति को समायोजित किया जा सकता है।

अंततः, वास्तविक लेनदेन को निर्देशित करने वाले वास्तविक संकेतों को केवल तभी उत्पन्न किया जा सकता है जब दो उप-नीतियों की सिग्नल दिशाएं समान हों, अर्थात् 123 आकार के रिवर्स सिग्नल और चैनल ब्रेक सिग्नल सिंड्रोम। यह दोहरी फ़िल्टरिंग तंत्र बड़ी संख्या में नकली संकेतों को फ़िल्टर कर सकता है, जिससे लेनदेन की आवृत्ति कम हो जाती है, जबकि प्रत्येक लेनदेन में उच्च विश्वसनीयता सुनिश्चित होती है।

श्रेष्ठता विश्लेषण

द्वि-समान-रेखा और फिर उलटा मूल्य तोड़ने की रणनीति में कई विश्लेषणात्मक विधियों का व्यापक रूप से उपयोग किया जाता है, जिसमें निम्नलिखित फायदे होते हैंः

दोहरे सिग्नल फ़िल्टरिंग तंत्र, प्रभावी रूप से अमान्य सिग्नल को कम करने के लिए, प्रत्येक लेनदेन को उच्च गुणवत्ता प्रदान करता है।

123 आकृति निर्णय अल्पावधि में उलटा रणनीति है, स्थानांतरण चैनल के माध्यम से तोड़ने के लिए मध्य और लंबी लाइन प्रवृत्ति का पालन करने की रणनीति है, संयोजन का उपयोग लघु और लंबी लाइन के सहयोग को प्राप्त करने के लिए किया जा सकता है, और अधिक लाभप्रदता प्राप्त होती है।

चैनल की ऊपरी और निचली पटरी की चौड़ाई को समायोजित करके, सिग्नल आवृत्ति को स्वतंत्र रूप से नियंत्रित किया जा सकता है, जो विभिन्न व्यापारिक प्राथमिकताओं के लिए उपयुक्त है।

9 दिन की औसत रेखा का उपयोग कर के चैनल के बीच अक्ष के रूप में, मापदंडों का चयन अधिक तर्कसंगत है, सिग्नल को बहुत बार से बचें।

आकस्मिक सूचकांक के ओवरबॉय और ओवरसोल्ड क्षेत्र के निर्णय को लागू करने से आप उतार-चढ़ाव की स्थिति में फंसने से बच सकते हैं

जोखिम विश्लेषण

द्वि-समान-रेखा-फिर-उलट-मूल्य-ब्रेकिंग रणनीतियों में कुछ जोखिम भी हैं, जो मुख्य रूप से निम्नलिखित पहलुओं पर केंद्रित हैंः

दोहरी फ़िल्टरिंग सिग्नल तंत्र कुछ अवसरों को याद करते हैं जो एकतरफा रणनीतियों को पकड़ने में सक्षम होते हैं, और एक निश्चित जोखिम हो सकता है।

123 विक्रय बिंदुओं ने सभी नकली घुसपैठियों को पूरी तरह से फ़िल्टर नहीं किया है, और यदि गलत तरीके से उपयोग किया जाता है, तो नुकसान हो सकता है।

यदि बाजार में भारी बदलाव होता है, तो स्टॉप लॉस की गलत सेटिंग से भारी नुकसान हो सकता है।

ifft सशर्त तर्क जटिल है, गलत पैरामीटर तर्क संबंधी त्रुटियों को उत्पन्न करने के लिए आसान है, जिससे सिग्नल निर्णय विफल हो जाता है।

आउट-ऑफ-नमूना डेटा पैरामीटर की स्थिरता को प्रभावित करता है, इसलिए पैरामीटर को गतिशील रूप से अनुकूलित करने की आवश्यकता होती है।

अनुकूलन दिशा

हालांकि, इस रणनीति के लिए अनुकूलन के लिए कुछ जगह है:

विभिन्न प्रकार की औसत रेखाओं का परीक्षण किया जा सकता है, बेहतर और स्थिर सिग्नल गुणवत्ता उत्पन्न करने के लिए पैरामीटर संयोजन का चयन करें।

एक विशिष्ट नस्ल के लिए डेटा विशेषताओं के लिए चयनित चैनल बैंडविड्थ की तुलना करें।

अधिकतम हानि अनुपात को नियंत्रित करने के लिए स्टॉप लॉस के साथ संयोजन किया जा सकता है

रणनीति को और अधिक कठोर बनाने के लिए मशीन लर्निंग मॉडल में गतिशील अनुकूलन पैरामीटर को शामिल किया जा सकता है।

व्यापार की मात्रा या अस्थिरता फ़िल्टर जोड़े जा सकते हैं, जिससे कि अस्थिरता के दौरान बहुत अधिक बार बाहर निकलने और प्रवेश करने से बचा जा सके।

संक्षेप

दोहरी समानांतर और उलटा मूल्य तोड़ने की रणनीति दोहरी सत्यापन फ़िल्टर तंत्र के माध्यम से, एक कुशल ट्रेडिंग प्रणाली बनाने के लिए लघु उलटा और मध्य-लंबी प्रवृत्ति ट्रैकिंग को सफलतापूर्वक संयोजित करती है, जो प्रभावी रूप से अप्रभावी संकेतों को फ़िल्टर करने, उच्च गुणवत्ता वाले अवसरों को चुनने के लिए सक्षम है, और इसमें एक मजबूत अनुकूलन योग्य स्थान है। यह रणनीति एक सामान्य रूपरेखा के रूप में, पैरामीटर समायोजन और मशीन सीखने के अनुकूलन के तहत उपयोग करने की बहुत संभावना है।

/*backtest

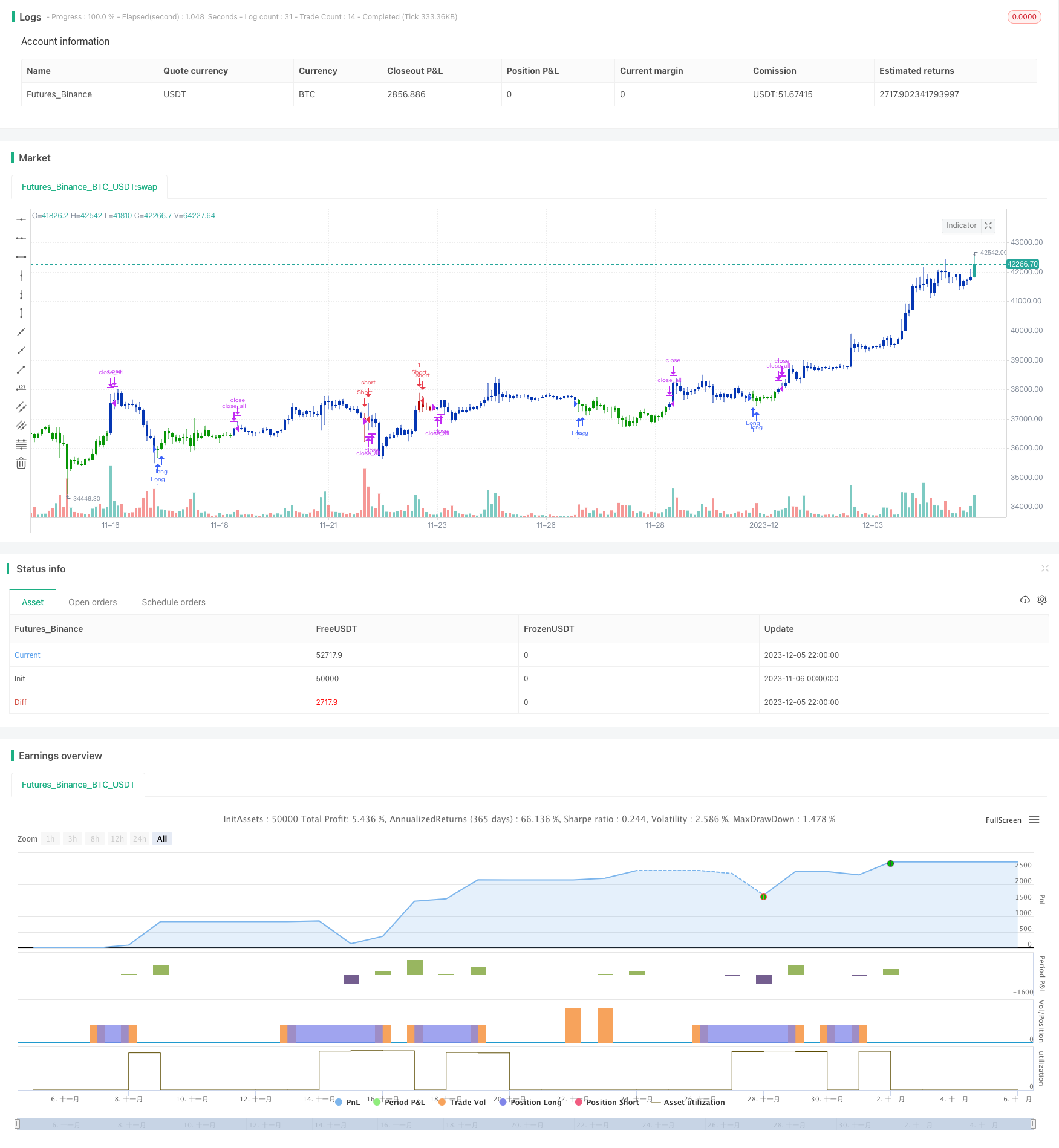

start: 2023-11-06 00:00:00

end: 2023-12-06 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 18/03/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// Moving Average Displaced Envelope. These envelopes are calculated

// by multiplying percentage factors with their displaced expotential

// moving average (EMA) core.

// How To Trade Using:

// Adjust the envelopes percentage factors to control the quantity and

// quality of the signals. If a previous high goes above the envelope

// a sell signal is generated. Conversely, if the previous low goes below

// the envelope a buy signal is given.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

MADE(Price,Period, perAb, perBl, disp) =>

pos = 0.0

sEMA = ema(Price, Period)

top = sEMA[disp] * ((100 + perAb)/100)

bott = sEMA[disp]* ((100 - perBl)/100)

pos := iff(close < bott , 1,

iff(close > top, -1, pos[1]))

pos

strategy(title="Combo Backtest 123 Reversal & MA Displaced Envelope", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- MA Displaced Envelope ----")

Price = input(title="Source", type=input.source, defval=close)

Period =input(defval=9, minval=1)

perAb = input(title = "Percent above", defval=.5, minval=0.01, step = 0.1)

perBl = input(title = "Percent below", defval=.5, minval=0.01, step = 0.1)

disp = input(title = "Displacement", defval=13, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posMADE = MADE(Price,Period, perAb, perBl, disp)

pos = iff(posReversal123 == 1 and posMADE == 1 , 1,

iff(posReversal123 == -1 and posMADE == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )