डबल मूविंग एवरेज गोल्डन क्रॉस क्वांटिटेटिव स्ट्रैटेजी

अवलोकन

डबल मूविंग एवरेज गोल्डन क्रॉस क्वांटिटेटिव स्ट्रेटेजी एक तकनीकी सूचक क्वांटिटेटिव ट्रेडिंग रणनीति है। यह दो अलग-अलग चक्रों की औसत गणना करके, बाजार की प्रवृत्ति का न्याय करता है, कम जोखिम वाले ट्रेडों को प्राप्त करने के लिए। जब छोटी आवधिक औसत रेखा पर लंबी आवधिक औसत रेखा को पार करते हैं, तो गोल्डन क्रॉस सिग्नल उत्पन्न होता है, अधिक करें; जब छोटी आवधिक औसत रेखा के नीचे लंबी आवधिक औसत रेखा को पार करते हैं, तो डेड क्रॉस सिग्नल उत्पन्न होते हैं, खाली करें। यह रणनीति मूल्य चैनल सूचकांकों के साथ मिलकर, झूठी तोड़ने से बचने के लिए होती है।

रणनीति सिद्धांत

द्वि-समानता रेखा गोल्डन क्रॉस क्वांटिटेशन रणनीति समरूपता सिद्धांत पर आधारित है। समरूपता प्रभावी रूप से बाजार के शोर को फ़िल्टर करने में सक्षम है, और लंबी अवधि के रुझान की दिशा को इंगित करती है। जब छोटी अवधि की औसत रेखा पर लंबी अवधि की औसत रेखा को पार किया जाता है, तो यह नीचे से ऊपर की ओर पलट जाता है, यह एक खरीद संकेत है; जब छोटी अवधि की औसत रेखा के नीचे लंबी अवधि की औसत रेखा को पार किया जाता है, तो यह ऊपर से नीचे की ओर पलट जाता है, यह बेचने का संकेत है। रणनीति में दो समूहों की औसत रेखा होती है, पहला समूह 2 दिन की औसत रेखा और 3 दिन की औसत रेखा है, दूसरा समूह 420 दिन की औसत रेखा है। जब 2 दिन की औसत रेखा पर 3 दिन की औसत रेखा को पार किया जाता है, तो यह एक खरीद संकेत उत्पन्न करता है, और जब इसे पार किया जाता है तो यह एक बेचने का संकेत उत्पन्न करता है। 420 दिन की औसत रेखा को लंबी अवधि के रुझान का आकलन करने के लिए उपयोग किया जाता है, ताकि व्यापार से पहले अल्पकालिक पुनर्गठन से बचा जा सके।

इस रणनीति का मूल कोड तर्क हैः

- 2-दिन औसत, 3-दिन औसत और 420-दिन औसत की गणना करें

- 2-दिवसीय औसत और 3-दिवसीय औसत के लिए गोल्डन फोर्क डेड फोर्क्स का आकलन करें

- 420 दिन के औसत लाइन फ़िल्टर सिग्नल का उपयोग करके, झूठी तोड़फोड़ से बचें

- खरीदें और बेचें संकेत उत्पन्न करता है

यह इस प्रकार है:

- अंतिम 3 दिनों के समापन मूल्य की गणना करें 2 दिन सरल चलती औसत n2ma और 3 दिन सरल चलती औसत nma

- अंतिम 420 दिनों के समापन मूल्य के लिए भारित चलती औसत rvwma की गणना करें

- जब n2ma पर nma पहनते हैं तो एक खरीद संकेत उत्पन्न होता है

- जब n2ma के नीचे nma के माध्यम से एक बेचने का संकेत उत्पन्न होता है

- rvwma फ़िल्टर सिग्नल का उपयोग करके, केवल n2ma rvwma के नीचे एक खरीद संकेत उत्पन्न करता है, और n2ma rvwma के ऊपर एक बेचने का संकेत उत्पन्न करता है

द्वि-समान रेखा क्रॉसिंग के माध्यम से अल्पकालिक रुझान पलटाव के बिंदु का आकलन करें, पैरामीटर फ़िल्टर सेट करें और गलत ट्रेडिंग से बचें। यह रणनीति अल्पकालिक समायोजन के बाद रुझान पलटाव के अवसरों को प्रभावी ढंग से पकड़ सकती है, लाभ कारक अधिक है।

श्रेष्ठता विश्लेषण

द्वि-समान-रेखा गोल्ड क्रॉस क्वांटिटेशन रणनीति के निम्नलिखित फायदे हैंः

- सरल और विश्वसनीय: द्वि-समान रेखा क्रॉसिंग सिद्धांत का उपयोग करके, अल्पकालिक मूल्य परिवर्तन के रुझान का आकलन करें, सिग्नल सरल और स्पष्ट उत्पन्न करें।

- उच्च संवेदनशीलता2-दिन और 3-दिन औसत रेखा पैरामीटर सेटिंग्स अपेक्षाकृत संवेदनशील हैं, जो अल्पकालिक मूल्य परिवर्तनों को जल्दी से पकड़ सकते हैं।

- शोर फ़िल्टरमूल्य चैनल सूचकांक को लागू करना, शोर को प्रभावी ढंग से फ़िल्टर करना, और गलत लेनदेन से बचना।

- अत्यधिक अनुकूलनीय: द्वि-समान रेखा क्रॉस सिद्धांत विभिन्न किस्मों और विभिन्न चक्रों के लिए लागू होता है, इसे लागू करना आसान है।

- अनुकूलित करने के लिए आसान: औसत रेखा मापदंडों के संयोजन को बदलना, फ़िल्टर मापदंडों को समायोजित करना, नीति अनुकूलन के लिए अधिक स्थान।

- परीक्षण: इस प्रकार की द्वि-समान रेखा क्रॉस रणनीति को वास्तविक दुनिया में परीक्षण किया गया है और इसका प्रभाव स्थिर है।

जोखिम विश्लेषण

द्वि-समान-रेखा गोल्ड क्रॉस क्वांटिटेशन रणनीतियों में निम्नलिखित जोखिम भी होते हैंः

- जोखिम वापसइस तरह की घटनाओं के बाद, कीमतों में एक छोटी-सी पलटाव के कारण नुकसान की शुरुआत हो सकती है।

- प्रवृत्ति उलट जोखिमइस घटना के बाद, बाजार में लंबे समय से चली आ रही प्रवृत्ति ने घाटे में बदल दिया।

- पैरामीटर अनुकूलन जोखिम: गलत पैरामीटर के कारण नीति का प्रभाव खराब हो सकता है।

- अति-अनुकूलित जोखिम: पैरामीटर के अति-अनुकूलन से ओवरफिट हो सकता है।

- स्थलीय विचलन जोखिमयह भी कहा गया है, “यह स्पष्ट रूप से एक वास्तविक घटना नहीं है।

जोखिम को निम्न तरीकों से कम किया जा सकता हैः

- एक उचित स्टॉप-लॉस लेवल सेट करें और एकल नुकसान को नियंत्रित करें।

- मौलिक विश्लेषण के साथ, विपरीत बाजार व्यापार से बचें।

- सही किस्म और सही चक्र का चयन करें।

- पैरामीटर संवेदनशीलता परीक्षण करें।

- एक वास्तविक सत्यापन लिंक जोड़ा गया

अनुकूलन दिशा

द्वि-समान-रेखा गोल्ड क्रॉस क्वांटिटेशन रणनीति को निम्नलिखित पहलुओं से भी अनुकूलित किया जा सकता हैः

पैरामीटर अनुकूलन: औसत रेखा पैरामीटर और चैनल संकेतक पैरामीटर को समायोजित करें, सबसे अच्छा पैरामीटर संयोजन चुनें। अनुवांशिक एल्गोरिदम जैसे टूल का उपयोग करके सहायक अनुकूलन किया जा सकता है।

किस्म चुनते समय: विभिन्न किस्मों की विशेषताओं के अनुसार, सबसे अधिक मिलान करने वाले औसत पैरामीटर का चयन करें। उदाहरण के लिए, रुचि से संबंधित किस्मों के लिए एक छोटी आवधिक औसत सेट करें।

स्टॉप लॉस रणनीति का अनुकूलन: फ्लोट गतिशील स्टॉप, स्टॉप ट्रैकिंग और अन्य स्टॉप मोड सेट करें, स्टॉप रिबूट से बचें।

समवर्ती संचालन अनुकूलनट्रेडिंग के लिए ट्रेडमार्क का उपयोग करेंः ट्रेडमार्क के साथ ट्रेडमार्क का उपयोग करें, ट्रेडमार्क के साथ ट्रेडमार्क का उपयोग करें, ट्रेडमार्क के साथ ट्रेडमार्क का उपयोग करें, ट्रेडमार्क के साथ ट्रेडमार्क से बचें।

मशीन सीखने के संयोजन: एलएसटीएम, आरएनएन जैसे गहरी सीखने के मॉडल का उपयोग संकेत की गुणवत्ता का आकलन करने और प्रवेश का समय निर्धारित करने में सहायता करता है।

संक्षेप

द्वि-समान-रेखा गोल्ड क्रॉस क्वांटिटेशन रणनीति एक सरल समान-रेखा क्रॉस सिद्धांत के माध्यम से कीमतों के अल्पकालिक रुझानों को निर्धारित करती है। चैनल संकेतक को स्थापित करने से फ़िल्टर त्रुटि सिग्नल को प्रभावी रूप से फ़िल्टर किया जाता है। रणनीति तर्क सरल है, पैरामीटर को समायोजित करना लचीला है, वास्तविक परीक्षण प्रभाव अच्छा है, एक अनुशंसित क्वांटिटेशन रणनीति है। इस रणनीति को पैरामीटर अनुकूलन, स्टॉप लॉस ऑप्टिमाइज़ेशन, मशीन लर्निंग आदि के माध्यम से उन्नत किया जा सकता है, परिणाम बेहतर होगा, डिजिटल मुद्रा, स्टॉक आदि के लिए उपयुक्त है।

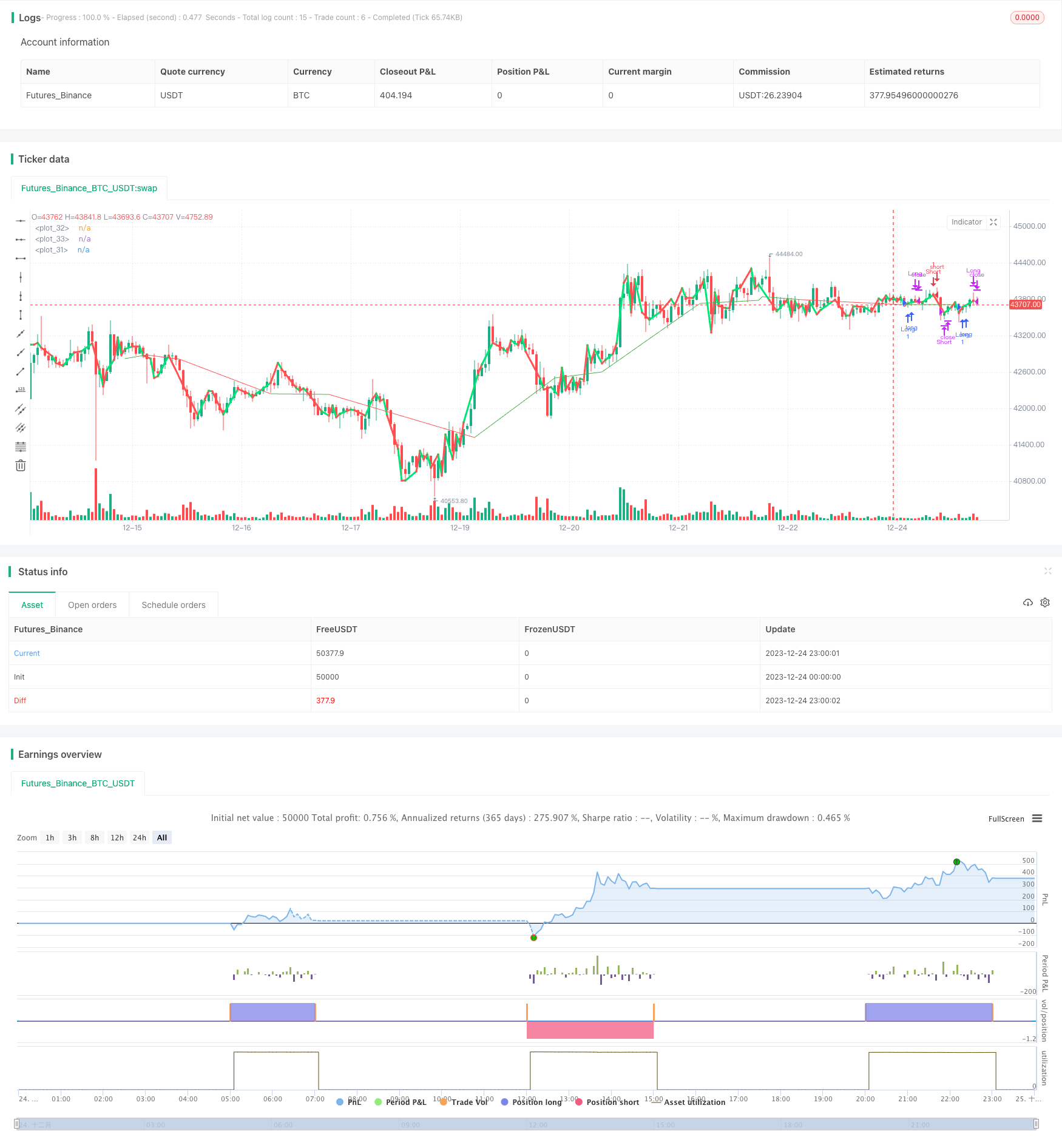

/*backtest

start: 2023-12-24 00:00:00

end: 2023-12-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// Indicator420 by SeaSide420

strategy("Indicator420 strategy", overlay=true)

q=input(title="HullMA",defval=420)

z=input(title="HullMA cross",defval=3)

a=input(title="VWMA",defval=14)

rvwma=vwma(close,round(a))

rvwma2=vwma(close,round(a*2))

rvwma3=vwma(close,round(a*3))

n2ma=2*wma(close,round(z/2))

nma=wma(close,z)

diff=n2ma-nma

sqn=round(sqrt(z))

n2ma1=2*wma(close[1],round(z/2))

nma1=wma(close[1],z)

diff1=n2ma1-nma1

sqn1=round(sqrt(z))

n2ma2=2*wma(close[2],round(q/2))

nma2=wma(close[2],q)

diff2=n2ma2-nma2

sqn2=round(sqrt(q))

n1=wma(diff,sqn)

n2=wma(diff1,sqn)

n3=wma(diff2,sqn)

b=n1>n2?red:lime

c=n1>n2?green:red

d=n3>rvwma3?red:green

e=rvwma2>rvwma3?green:red

f=n1>n2?red:green

//plot(rvwma3, color=e, linewidth=1)

plot(cross(rvwma, rvwma2) ? rvwma : na, style = line,color=e, linewidth = 1)

plot(cross(n1, n2) ? n1 : na, style = line,color=b, linewidth = 3)

plot(cross(n1, n2) ? n1 : na, style = circles,color=c, linewidth = 4)

closelong = n1<n2

if (closelong)

strategy.close("Long")

closeshort = n1>n2

if (closeshort)

strategy.close("Short")

longCondition = n1>n2 and strategy.opentrades<1 and n1<rvwma3

if (longCondition)

strategy.entry("Long",strategy.long)

shortCondition = n1<n2 and strategy.opentrades<1 and n1>rvwma3

if (shortCondition)

strategy.entry("Short",strategy.short)