개요

이동 평균 가로 전략은 이동 평균을 기반으로 한 간단하고 효과적인 양적 거래 전략이다. 이 전략은 빠른 이동 평균과 느린 이동 평균의 교차를 구매 및 판매 신호로 사용합니다. 빠른 선이 아래쪽에서 느린 선을 뚫을 때 구매 신호를 생성하고 빠른 선이 위쪽에서 아래쪽에서 느린 선을 뚫을 때 판매 신호를 생성합니다.

전략 원칙

이 전략의 핵심 논리는 이동 평균을 사용하여 시장의 추세를 판단하는 것이다. 이동 평균은 그 자체로 주파수 무작위 시장 소음의 기능을 가지고 있다. 빠른 이동 평균은 최신 추세를 반영하여 가격 변화에 더 빠르게 반응하며, 느린 이동 평균은 최신 가격 변화에 더 느리게 반응하여 중장기적 추세를 나타냅니다.

구체적으로, 이 전략은 먼저 빠른 이동 평균 sign1과 느린 이동 평균 sign2를 정의한다. 그리고는 sig1과 sig2의 교차 관계에 따라 매매점을 판단한다. sign1이 아래에서 sign2을 돌파할 때 구매 신호를 생성한다. longCondition; sign1이 위로부터 아래로 내려가 sign2을 돌파할 때 판매 신호를 생성한다.

우위 분석

이 전략의 장점은 분명합니다.

- 논리적으로 간단하고, 이해하기 쉽고, 구현하기 쉽습니다.

- 매개 변수 조정 유연성, 시장 조건에 따라 조정 가능

- 다른 지표의 필터 신호와 결합하여 안정성을 높일 수 있습니다.

- 좋은 성과, 예를 들어 EMA15-EMA30 조합은 EURCHF 일선 데이터에서 83%의 승률을 나타냅니다.

위험 분석

이 전략에는 위험도 있습니다.

- 위프사우 효과는 심각한데, 손해 방지 설정이 중요합니다.

- “대시장 흔들림은 효과가 없다”

- 다양한 품종과 주기에 적응하기 위해 반복적으로 조율 테스트가 필요합니다.

최적화 조치:

- 다른 지표들을 추가하고, whipsaw를 피하십시오.

- 이동 평균 유형과 변수를 다른 품종에 맞게 조정합니다.

- 제약금지 비율을 최적화하고 위험을 통제합니다.

요약하다

이동 평균 가로 전략은 전체적으로 논리적으로 간단하고 실용적인 양적 전략이다. 매개 변수 조정과 적절한 최적화를 통해 다양한 시장 환경에서 안정적인 수익을 낼 수 있다. 양적 거래자가 집중 연구하고 적용할 가치가 있다.

전략 소스 코드

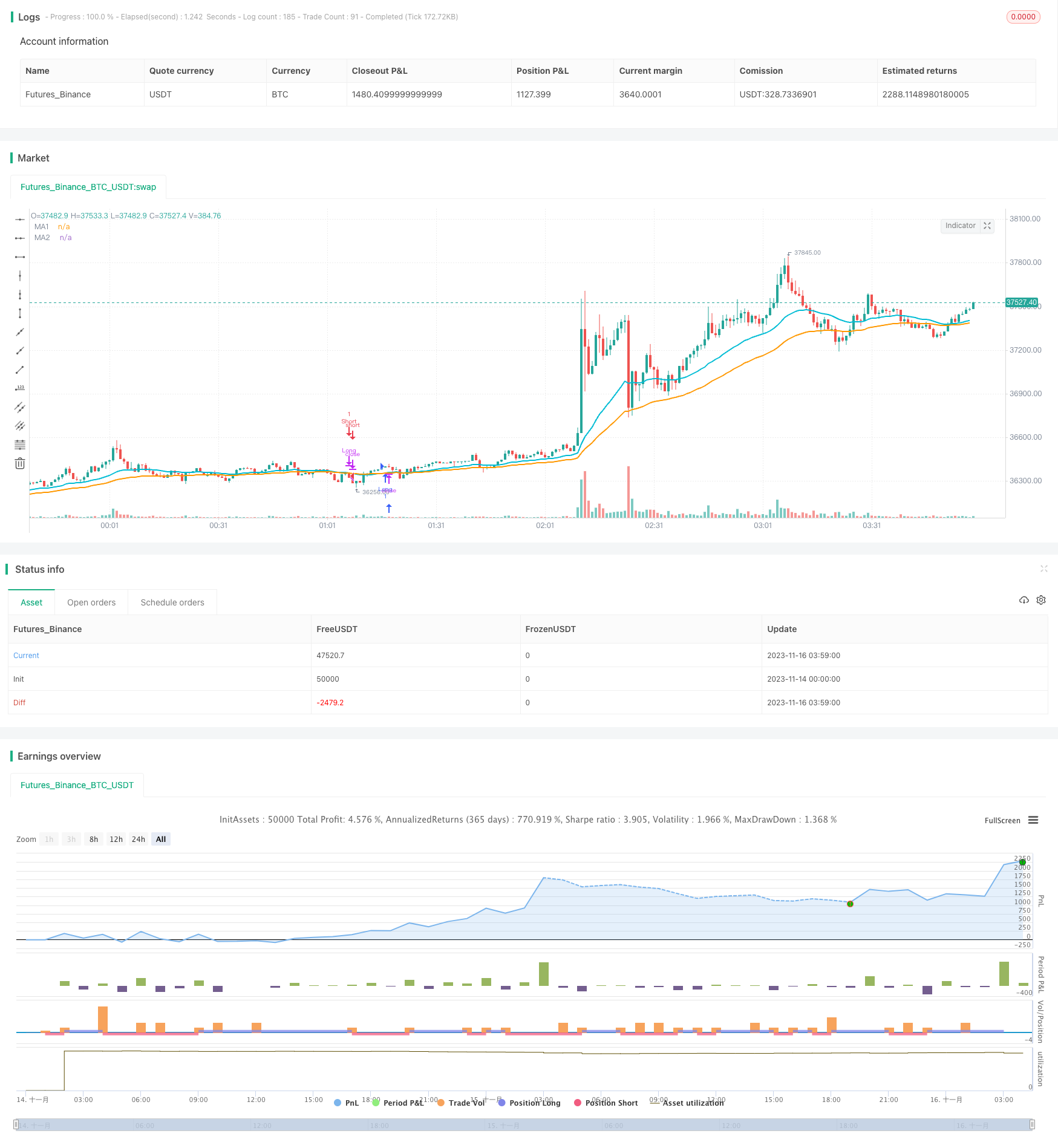

/*backtest

start: 2023-11-14 00:00:00

end: 2023-11-16 04:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

// Simple yet effective MA cross strategy.

// You'll have to tune the parameters to get an optimal win ratio.

// If JPY or XAU or any other currency with pips defined as the

// second decimal digit are involved, do not forget to set the respective flag on.

//

// Created by vitelot/yanez/Vts, who's the same fellow with different user names

// December 2018 -- Merry Xmas

//

strategy("MA cross strategy Vts", overlay=true, initial_capital=1000, currency="EUR", pyramiding=0)

yr = input(2016, title="Starting year to analyse")

src = input(close, title="Source")

maType = input( defval="EMA", title="MA Type", options=["SMA","EMA","HMA","McG","WMA"])

//

isJPY = input(false, title="Is JPY or XAU involved?") // JPY and Gold have the pips defined as the 2 decimal digit

maPar1 = input(26, minval=1, title="MA fast period")

maPar2 = input(51, minval=2, title="MA slow period")

atrPar = input(14,minval=1, title="ATR period")

atrMulSL = input(1.5, title="SL ATR multiplicator")

atrMulTP = input(1.0, title="TP ATR multiplicator")

hma(sig, n) => // Hull moving average definition

wma( 2*wma(sig,round(n/2))-wma(sig,n), round(sqrt(n)))

mcg(sig,length) => // Mc Ginley MA definition

mg = 0.0

mg := na(mg[1]) ? ema(sig, length) : mg[1] + (sig - mg[1]) / (length * pow(sig/mg[1], 4))

ma(t,sig,len) =>

if t =="SMA"

sma(sig,len)

else

if t == "EMA"

ema(sig,len)

else

if t == "HMA"

hma(sig,len)

else

if t == "McG" // Mc Ginley

mcg(sig,len)

else

wma(sig,len)

sig1 = ma(maType, src, maPar1)

sig2 = ma(maType, src, maPar2)

tickFactor = isJPY? 1e3: 1e5

sl = atrMulSL*atr(atrPar)*tickFactor

tp = atrMulTP*atr(atrPar)*tickFactor

plot(sig1, color=aqua, title="MA1", linewidth=2)

plot(sig2, color=orange, title="MA2", linewidth=2)

longCondition = crossunder(sig2, sig1) and year>=yr // change the >= to == if you like exact years not a range

if (longCondition)

strategy.entry("Long", strategy.long, qty=1) // exit trade when SL and TP are hit

strategy.exit("Exit Long", "Long", loss=sl, profit=tp)

if (crossunder(sig1, sig2)) // or when the short condition is met

strategy.close("Long")

shortCondition = crossover(sig2,sig1) and year>=yr // change the >= to == if you like exact years not a range

if (shortCondition)

strategy.entry("Short", strategy.short, qty=1)

strategy.exit("Exit Short", "Short", loss=sl, profit=tp)

if (crossover(sig1,sig2))

strategy.close("Short")