Estratégia de negociação de pontuação multiindicador

Visão geral

A estratégia de negociação de pontuação de múltiplos indicadores permite a negociação automática por meio da integração de pontuação de indicadores técnicos para identificar a direção e a intensidade da tendência. A estratégia considera integralmente um conjunto de indicadores, incluindo a nuvem de Ichimoku, HMA, RSI, Stoch, CCI e MACD.

Princípio da estratégia

A estratégia é composta por várias partes:

Calcule um conjunto de indicadores, incluindo a nuvem de Ichimoku, a média móvel de Hull, o índice de força relativa, o indicador aleatório, o índice de canais de mercadorias e a sensibilidade da média móvel.

Cada indicador é avaliado. Se o indicador mostrar um sinal de cabeça múltipla, é dado um ponto positivo, se o sinal de cabeça vazia, é dado um ponto negativo.

A soma e a média de todas as pontuações dos indicadores resultam em uma pontuação global.

Comparar a classificação global com um limite pré-definido para determinar a direção da tendência geral. A classificação é alta quando está acima do limite e baixa quando está abaixo do limite.

A posição é aberta de acordo com o resultado do julgamento. Faça mais quando você vê mais, faça menos quando vê menos.

O stop loss é definido pelo indicador ATR.

A estratégia aproveita as vantagens de vários indicadores para compreender a direção da tendência do mercado. Em comparação com um único indicador, pode filtrar alguns sinais falsos e aumentar a confiabilidade do sinal.

Análise de vantagens

A estratégia tem as seguintes vantagens:

A estratégia de combinar vários indicadores para melhorar a precisão do sinal. Um único indicador é propenso a erros de julgamento. A estratégia pode filtrar de forma eficaz os sinais falsos através de uma pontuação para a média.

O indicador usa a vantagem do indicador para identificar a tendência e a força atual. Por exemplo, a nuvem Ichimoku determina a tendência geral, e o Stoch determina a sobrevenda.

A negociação automática evita o impacto emocional e executa rigorosamente os sinais de estratégia.

O uso do ATR para definir o benefício de stop loss é benéfico para o controle de risco.

Os parâmetros podem ser ajustados para diferentes variedades. Os parâmetros indicadores e os limites de classificação podem ser otimizados.

A lógica da estratégia é simples e clara, fácil de entender e modificar.

Análise de Riscos

A estratégia também apresenta os seguintes riscos:

A combinação de múltiplos indicadores não é necessariamente melhor do que um único indicador, e é necessário testar repetidamente para encontrar o melhor parâmetro.

Quando o indicador emite um sinal errado, a pontuação média não pode evitar completamente a perda.

A perda de ATR pode ser muito próxima ou muito relaxada e precisa ser ajustada de acordo com as características da raça.

É necessário evitar a adaptação da curva resultante da otimização excessiva. A robustez da estratégia deve ser testada em diferentes variedades e períodos de tempo.

A frequência de transações pode ser excessiva e os custos de transação podem afetar os lucros finais.

Direção de otimização

A estratégia pode ser melhorada em vários aspectos:

Teste mais combinações de indicadores para encontrar a melhor opção de indicador para uma variedade específica.

Ajustar o peso de cada indicador e otimizar o algoritmo de pontuação.

Ajuste dinâmico dos parâmetros do ATR para que o stop loss seja mais adequado à volatilidade do mercado.

Adição de condições de filtragem de transações, reduzindo a frequência de transações desnecessárias, como filtragem de tendências, filtragem de volume de transações, etc.

Otimizar por etapas para encontrar o intervalo de otimização de parâmetros, e depois otimizar aleatoriamente / em grelha para encontrar a melhor combinação de parâmetros.

Teste a robustez da estratégia em múltiplos períodos de tempo, evitando otimização excessiva.

Combinar com outras estratégias de negociação eficazes para formar um portfólio de estratégias.

Resumir

A estratégia de negociação de pontuação de indicadores múltiplos aumenta a precisão e a confiabilidade do julgamento de sinais por meio de uma estratégia de pontuação para a média. A estratégia tem um amplo espaço de ajuste de parâmetros e pode ser otimizada para diferentes variedades.

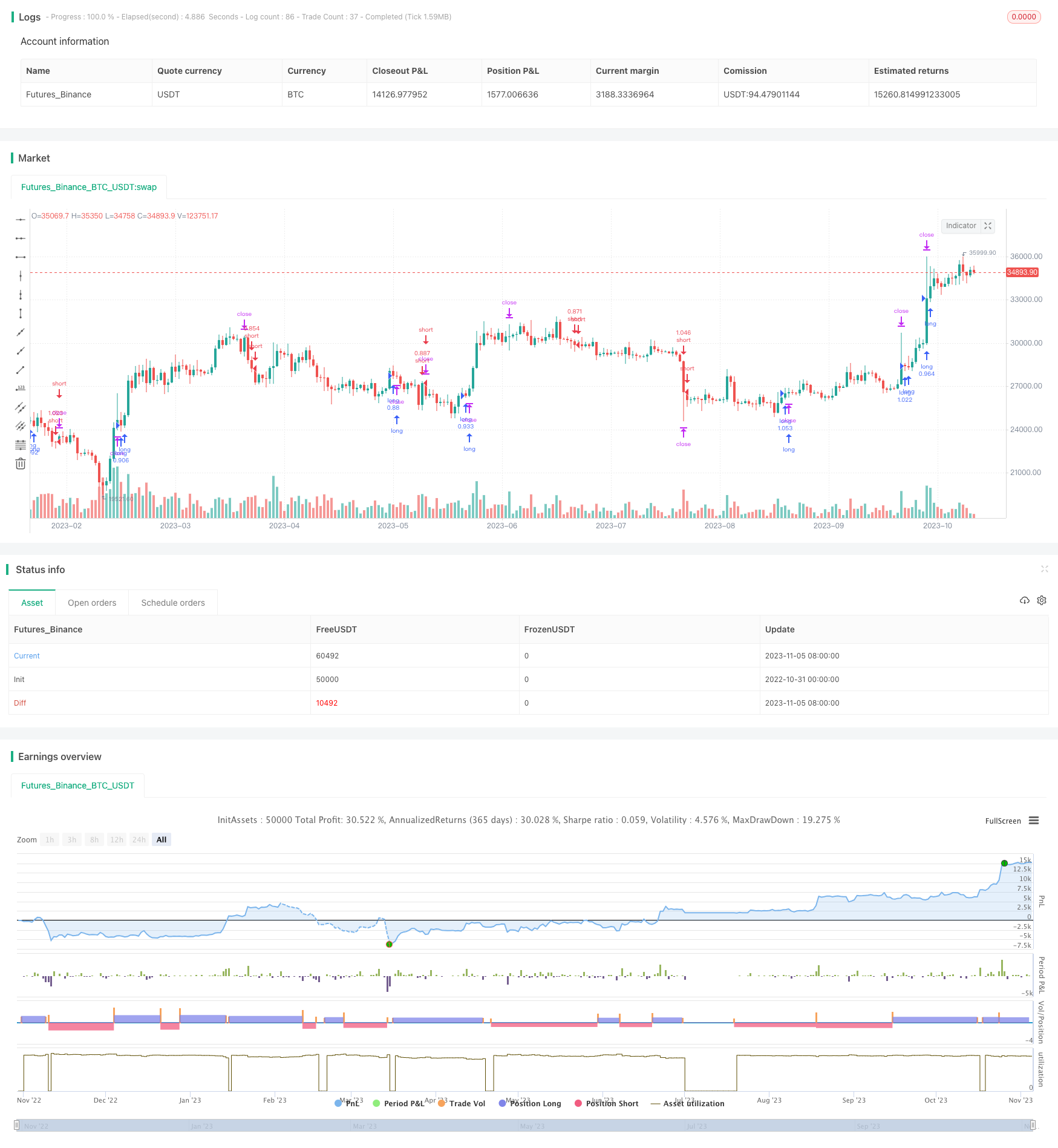

/*backtest

start: 2022-10-31 00:00:00

end: 2023-11-06 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Ichi HMA RSI Stoch CCI MACD Technicals Rating Strategy",shorttitle="TRSv420",overlay=true,default_qty_type=strategy.percent_of_equity,default_qty_value=50,commission_type=strategy.commission.percent,commission_value=0.05)

res = input("", title="Indicator Timeframe", type=input.resolution)

Period = input(defval = 14, title = "Period Length", minval = 2)

MinSignalStrength= input(title="Minimum Signal Strength", type=input.float, defval=1.1, minval=0.00, maxval=2.00, step=0.1)

Price = input(defval=open, title="Price Source", type=input.source)

Use_Only_Buy= input(false, title = "Use ONLY BUY mode",type=input.bool)

Use_Only_Sell= input(false, title = "Use ONLY SELL mode",type=input.bool)

Use_ATR_SL_TP= input(true, title = "Use ATR for TP & SL",type=input.bool)

Use_Ichimoku= input(true, title = "Use Ichimoku",type=input.bool)

Use_HMA= input(true, title = "Use Hull MA",type=input.bool)

Use_RSI= input(true, title = "Use RSI",type=input.bool)

Use_Stoch= input(true, title = "Use Stoch",type=input.bool)

Use_CCI= input(true, title = "Use CCI",type=input.bool)

Use_MACD= input(true, title = "Use MacD",type=input.bool)

// Ichimoku Cloud

donchian(len) => avg(lowest(len), highest(len))

ichimoku_cloud() =>

conversionLine = donchian(9)

baseLine = donchian(26)

leadLine1 = avg(conversionLine, baseLine)

leadLine2 = donchian(52)

[conversionLine, baseLine, leadLine1, leadLine2]

[IC_CLine, IC_BLine, IC_Lead1, IC_Lead2] = ichimoku_cloud()

calcRatingMA(ma, src) => na(ma) or na(src) ? na : (ma == src ? 0 : ( ma < src ? 1 : -1 ))

calcRating(buy, sell) => buy ? 1 : ( sell ? -1 : 0 )

calcRatingAll() =>

//============== HMA =================

HMA10 = hma(Price, Period)

HMA20 = hma(Price, 20)

HMA30 = hma(Price, 30)

HMA50 = hma(Price, 50)

HMA100 = hma(Price, 100)

HMA200 = hma(Price, 200)

// Relative Strength Index, RSI

RSI = rsi(Price,14)

// Stochastic

lengthStoch = 14

smoothKStoch = 3

smoothDStoch = 3

kStoch = sma(stoch(Price, high, low, lengthStoch), smoothKStoch)

dStoch = sma(kStoch, smoothDStoch)

// Commodity Channel Index, CCI

CCI = cci(Price, 20)

// Moving Average Convergence/Divergence, MACD

[macdMACD, signalMACD, _] = macd(Price, 12, 26, 9)

// -------------------------------------------

PriceAvg = hma(Price, Period)

DownTrend = Price < PriceAvg

UpTrend = Price > PriceAvg

float ratingMA = 0

float ratingMAC = 0

if(Use_HMA)

if not na(HMA10)

ratingMA := ratingMA + calcRatingMA(HMA10, Price)

ratingMAC := ratingMAC + 1

if not na(HMA20)

ratingMA := ratingMA + calcRatingMA(HMA20, Price)

ratingMAC := ratingMAC + 1

if not na(HMA30)

ratingMA := ratingMA + calcRatingMA(HMA30, Price)

ratingMAC := ratingMAC + 1

if not na(HMA50)

ratingMA := ratingMA + calcRatingMA(HMA50, Price)

ratingMAC := ratingMAC + 1

if not na(HMA100)

ratingMA := ratingMA + calcRatingMA(HMA100, Price)

ratingMAC := ratingMAC + 1

if not na(HMA200)

ratingMA := ratingMA + calcRatingMA(HMA200, Price)

ratingMAC := ratingMAC + 1

if(Use_Ichimoku)

float ratingIC = na

if not (na(IC_Lead1) or na(IC_Lead2) or na(Price) or na(Price[1]) or na(IC_BLine) or na(IC_CLine))

ratingIC := calcRating(

IC_Lead1 > IC_Lead2 and Price > IC_Lead1 and Price < IC_BLine and Price[1] < IC_CLine and Price > IC_CLine,

IC_Lead2 > IC_Lead1 and Price < IC_Lead2 and Price > IC_BLine and Price[1] > IC_CLine and Price < IC_CLine)

if not na(ratingIC)

ratingMA := ratingMA + ratingIC

ratingMAC := ratingMAC + 1

ratingMA := ratingMAC > 0 ? ratingMA / ratingMAC : na

float ratingOther = 0

float ratingOtherC = 0

if(Use_RSI)

ratingRSI = RSI

if not(na(ratingRSI) or na(ratingRSI[1]))

ratingOtherC := ratingOtherC + 1

ratingOther := ratingOther + calcRating(ratingRSI < 30 and ratingRSI[1] < ratingRSI, ratingRSI > 70 and ratingRSI[1] > ratingRSI)

if(Use_Stoch)

if not(na(kStoch) or na(dStoch) or na(kStoch[1]) or na(dStoch[1]))

ratingOtherC := ratingOtherC + 1

ratingOther := ratingOther + calcRating(kStoch < 20 and dStoch < 20 and kStoch > dStoch and kStoch[1] < dStoch[1], kStoch > 80 and dStoch > 80 and kStoch < dStoch and kStoch[1] > dStoch[1])

if(Use_CCI)

ratingCCI = CCI

if not(na(ratingCCI) or na(ratingCCI[1]))

ratingOtherC := ratingOtherC + 1

ratingOther := ratingOther + calcRating(ratingCCI < -100 and ratingCCI > ratingCCI[1], ratingCCI > 100 and ratingCCI < ratingCCI[1])

if(Use_MACD)

if not(na(macdMACD) or na(signalMACD))

ratingOtherC := ratingOtherC + 1

ratingOther := ratingOther + calcRating(macdMACD > signalMACD, macdMACD < signalMACD)

ratingOther := ratingOtherC > 0 ? ratingOther / ratingOtherC : na

float ratingTotal = 0

float ratingTotalC = 0

if not na(ratingMA)

ratingTotal := ratingTotal + ratingMA

ratingTotalC := ratingTotalC + 1

ratingTotal := ratingTotal + ratingOther

ratingTotalC := ratingTotalC + 1

ratingTotal := ratingTotalC > 0 ? ratingTotal / ratingTotalC : na

[ratingTotal, ratingOther, ratingMA, ratingOtherC, ratingMAC]

[ratingTotal, ratingOther, ratingMA, ratingOtherC, ratingMAC] = security(syminfo.tickerid, res, calcRatingAll(), lookahead=false)

tradeSignal = ratingTotal+ratingOther+ratingMA

dynSLpoints(factor) => factor * atr(14) / syminfo.mintick

if not (Use_Only_Sell)

strategy.entry("long", strategy.long, when = tradeSignal > MinSignalStrength)

if not (Use_Only_Buy)

strategy.entry("short", strategy.short, when = tradeSignal < -MinSignalStrength)

if(Use_ATR_SL_TP)

strategy.exit("sl/tp", loss = dynSLpoints(3), trail_points = dynSLpoints(5), trail_offset = dynSLpoints(2))