بٹ کوائن ڈے ٹریڈنگ حکمت عملی جس میں متعدد اشارے شامل ہیں۔

جائزہ

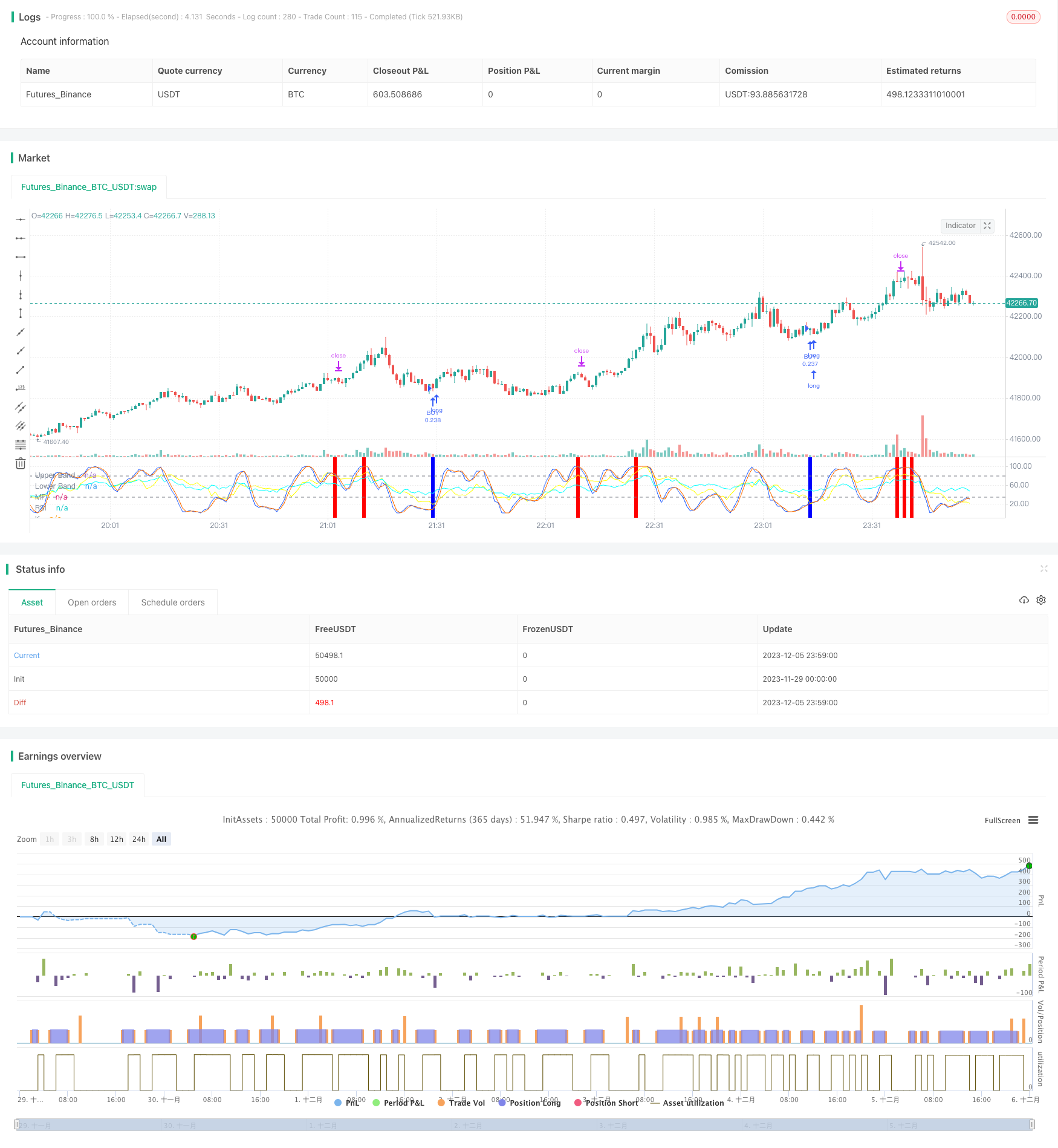

یہ حکمت عملی RSI، MFI، Stoch RSI اور MACD کے چار اشارے کے ساتھ مل کر بٹ کوائن کی ڈے ٹریڈنگ کو ممکن بناتی ہے۔ حکمت عملی خطرے کو کنٹرول کرنے کے لئے صرف اس وقت آرڈر دیتی ہے جب متعدد اشارے بیک وقت خریدنے یا بیچنے کا اشارہ دیتے ہیں۔

حکمت عملی کا اصول

آر ایس آئی اشارے کا استعمال اس بات کا تعین کرنے کے لئے کیا جاتا ہے کہ آیا مارکیٹ میں زیادہ خرید و فروخت ہے۔ آر ایس آئی 40 سے کم خریدنے کا اشارہ دیتا ہے اور 70 سے زیادہ فروخت کرنے کا اشارہ دیتا ہے۔

ایم ایف آئی اشارے مارکیٹ میں فنڈز کے بہاؤ کا فیصلہ کرتے ہیں۔ ایم ایف آئی 23 سے کم خریدنے کا اشارہ دیتا ہے اور 80 سے زیادہ فروخت کرنے کا اشارہ دیتا ہے۔

اسٹوک آر ایس آئی اشارے کا فیصلہ کرتا ہے کہ آیا مارکیٹ میں زیادہ خرید و فروخت ہے۔ K لائن 34 سے کم خریدنے کا اشارہ دیتی ہے ، 80 سے زیادہ فروخت کرنے کا اشارہ دیتی ہے۔

MACD اشارے مارکیٹ کے رجحانات اور حرکیات کا اندازہ لگاتا ہے۔ تیز لائن سست لائن سے کم اور ستون منفی ہونے پر خرید کا اشارہ پیدا کرتا ہے ، اس کے برعکس فروخت کا اشارہ پیدا ہوتا ہے۔

طاقت کا تجزیہ

چار بڑے اشارے کو ملا کر ، سگنل کی درستگی کو بہتر بنائیں ، اور کسی ایک اشارے کی خرابی سے ہونے والے نقصان کو روکیں۔

صرف ایک ہی وقت میں ایک سے زیادہ اشارے سگنل جب حکم دیا جائے گا، جعلی سگنل کے امکانات کو بہت کم کر سکتے ہیں.

دن کے اندر تجارت کی حکمت عملی کو اپنانا ، راتوں رات خطرے سے بچنے اور فنڈز کی لاگت کو کم کرنا۔

خطرات اور حل

حکمت عملی کی تجارت کی تعدد کم ہوسکتی ہے ، اس میں کچھ وقت کا خطرہ ہے۔ اشارے کے پیرامیٹرز کو مناسب طریقے سے نرمی دی جاسکتی ہے ، جس سے تجارت کی تعداد میں اضافہ ہوتا ہے۔

اشارے کے غلط سگنل کا امکان اب بھی موجود ہے۔ مشین لرننگ الگورتھم متعارف کرایا جاسکتا ہے ، جو اشارے کے سگنل کی وشوسنییتا کا فیصلہ کرنے میں معاون ہے۔

اوور خرید اوور فروخت کا ایک خاص خطرہ موجود ہے۔ آپ اشارے کے پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کرسکتے ہیں یا دوسرے اشارے کے فیصلے کی منطق شامل کرسکتے ہیں۔

اصلاح کی سمت

مارکیٹ میں اتار چڑھاو اور تبدیلی کی رفتار کے مطابق ریئل ٹائم ٹھیک ٹائم اشارے کے پیرامیٹرز کو ایڈجسٹ کرنے کے لئے خود کار طریقے سے انڈیکس پیرامیٹرز کو شامل کریں۔

اسٹاپ نقصان کی منطق شامل کریں۔ اگر نقصان ایک خاص تناسب سے زیادہ ہو تو ، نقصان کو روکنے کے لئے نکل جائیں ، تاکہ انفرادی نقصان کو مؤثر طریقے سے کنٹرول کیا جاسکے۔

جذبات کے اشارے کے ساتھ مل کر۔ مارکیٹ میں گرمی ، مارکیٹ میں خوف و ہراس کی سطح جیسے کثیر جہتی فیصلے میں اضافہ ، حکمت عملی کے منافع کے لئے جگہ میں اضافہ۔

خلاصہ کریں۔

یہ حکمت عملی چار بڑے اشارے کے ذریعہ باہمی توثیق کے ذریعہ سگنل جاری کرتی ہے ، جو جعلی سگنل کی شرح کو مؤثر طریقے سے کم کرسکتی ہے ، اور یہ ایک نسبتا مستحکم اعلی تعدد منافع بخش حکمت عملی ہے۔ پیرامیٹرز اور ماڈل کی مسلسل اصلاح کے ساتھ ، حکمت عملی کی جیت اور منافع بخش صلاحیت کو مزید بہتر بنانے کی توقع ہے۔

/*backtest

start: 2023-11-29 00:00:00

end: 2023-12-06 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy('John Day Stop Loss', overlay=false, pyramiding=1, default_qty_type=strategy.cash, default_qty_value=10000, initial_capital=10000, currency='USD', precision=2)

strategy.risk.allow_entry_in(strategy.direction.long)

from_day = input.int(defval=1, title='From Day', minval=1)

from_month = input.int(defval=1, title='From Month', minval=1)

from_year = input.int(defval=2021, title='From Year', minval=2020)

to_day = input.int(defval=1, title='To Day', minval=1)

to_month = input.int(defval=1, title='To Month', minval=1)

to_year = input.int(defval=2025, title='To Year', minval=2020)

time_cond = time > timestamp(from_year, from_month, from_day, 00, 00) and time < timestamp(to_year, to_month, to_day, 00, 00)

//time_cond = true

//Stop Loss

longProfitPerc = input.float(title="Stop Loss Profit (%)", defval=2.1) / 100

longExitPrice = strategy.position_avg_price * (1 - longProfitPerc)

//RSI - yellow

up = ta.rma(math.max(ta.change(close), 0), 14)

down = ta.rma(-math.min(ta.change(close), 0), 14)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

plot(rsi, "RSI", color=#00FFFF)

buy_rsi = true // rsi < 40

sell_rsi = true //rsi > 70

//MFI - cyan

mf = ta.mfi(hlc3, 14)

plot(mf, "MF", color=#FFFF00)

buy_mfi = mf < input.int(defval=23, title='Max MF', minval=1)

sell_mfi = mf > input.int(defval=80, title='Min MF', minval=1)

//Stoch RSI

OverBought_StochRSI = input(80)

OverSold_StochRSI = input(34)

smoothK = input.int(3, "K", minval=1)

smoothD = input.int(2, "D", minval=1)

lengthRSI = input.int(14, "RSI Length", minval=1)

lengthStoch = input.int(14, "Stochastic Length", minval=1)

srcRSI = input(close, title="RSI Source")

rsi1 = ta.rsi(srcRSI, lengthRSI)

kStochRSI = ta.sma(ta.stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = ta.sma(kStochRSI, smoothD)

co = ta.crossover(kStochRSI,d)

cu = ta.crossunder(kStochRSI,d)

buy_stochRSI = co and kStochRSI < OverSold_StochRSI

sell_stochRSI = cu and kStochRSI > OverBought_StochRSI

plot(kStochRSI, "K", color=#2962FF)

plot(d, "D", color=#FF6D00)

h0 = hline(OverBought_StochRSI, "Upper Band", color=#787B86)

h1 = hline(OverSold_StochRSI, "Lower Band", color=#787B86)

fill(h0, h1, color=color.rgb(33, 150, 243, 90), title="Background")

//MACD

// Getting inputs

fast_length = input(title="Fast Length", defval=12)

slow_length = input(title="Slow Length", defval=26)

src = input(title="Source", defval=close)

signal_length = input.int(title="Signal Smoothing", minval = 1, maxval = 50, defval = 9)

sma_source = input.string(title="Oscillator MA Type", defval="EMA", options=["SMA", "EMA"])

sma_signal = input.string(title="Signal Line MA Type", defval="EMA", options=["SMA", "EMA"])

// Plot colors

//col_macd = input(#2962FF, "MACD Line ", group="Color Settings", inline="MACD")

//col_signal = input(#FF6D00, "Signal Line ", group="Color Settings", inline="Signal")

//col_grow_above = input(#26A69A, "Above Grow", group="Histogram", inline="Above")

//col_fall_above = input(#B2DFDB, "Fall", group="Histogram", inline="Above")

//col_grow_below = input(#FFCDD2, "Below Grow", group="Histogram", inline="Below")

//col_fall_below = input(#FF5252, "Fall", group="Histogram", inline="Below")

// Calculating

fast_ma = sma_source == "SMA" ? ta.sma(src, fast_length) : ta.ema(src, fast_length)

slow_ma = sma_source == "SMA" ? ta.sma(src, slow_length) : ta.ema(src, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal == "SMA" ? ta.sma(macd, signal_length) : ta.ema(macd, signal_length)

hist = macd - signal

buy_MACD = macd < signal and hist < 0

sell_MACD = macd > signal and hist > 0

//buy_MACD = true

//sell_MACD = true

//plot(hist, title="Histogram", style=plot.style_columns, color=(hist>=0 ? (hist[1] < hist ? col_grow_above : col_fall_above) : (hist[1] < hist ? col_grow_below : col_fall_below)))

//plot(macd, title="MACD", color=col_macd)

//plot(signal, title="Signal", color=col_signal)

sessionColor = color(na)

if time_cond

if (not na(kStochRSI) and not na(d))

cmt = str.tostring(close)

if (buy_stochRSI and buy_MACD and buy_mfi and buy_rsi)

strategy.entry("BUY", strategy.long, comment='BUY @ ' + cmt)

if longProfitPerc != 0

strategy.exit(id="x", stop=longExitPrice, comment='EXIT @ ' + str.tostring(longExitPrice))

sessionColor := input.color(#0000FF, "buy") //red

if (sell_stochRSI and sell_MACD and sell_mfi and sell_rsi)

strategy.entry("SELL", strategy.short, comment='SELL @ ' + cmt)

sessionColor := input.color(#FF0000, "sell") //green

bgcolor(sessionColor)