Stratégie de nuages colorés

Aperçu

La stratégie de Cloud Cloud est une stratégie de trading quantitatif qui intègre plusieurs indicateurs techniques tels que le graphique du Cloud, le MACD, l’indicateur de flux de capitaux (CMF) et l’indicateur de force réelle (TSI). La stratégie vise à explorer les opportunités de trading à long et moyen terme sur le marché.

Principe de stratégie

L’idée centrale de la stratégie de Cloud Cloud est de combiner les signaux d’opacité d’un graphique de nuage, l’indicateur d’opacité du MACD, l’indicateur de flux de fonds du CMF et l’indice de force du TSI pour déterminer la tendance du marché et les zones de survente et de survente. Un graphique de nuage permet de déterminer clairement la direction de la tendance et la résistance au support clé. Le MACD reflète le phénomène de contrepartie des forces d’achat et de vente sur le marché.

Plus précisément, la stratégie est basée sur les indicateurs suivants:

- Le point de basculement d’un diagramme de nuages sur la ligne de décanalisation et la ligne de support de nuages, considéré comme un signal polyhedral

- La ligne d’ombre retardée cx d’un nuage traverse l’axe 0 et est considérée comme une confirmation à plusieurs têtes.

- La divergence du MACD a atteint l’axe zéro, montrant une augmentation de la force d’achat

- L’indicateur CMF >0.1, qui représente les flux de fonds

- Indicateur TSI > 0, indiquant que l’entrée d’achat est plus forte que la force de vente

Un signal de commutation est généré lorsque les 5 conditions ci-dessus sont réunies; un signal de commutation est généré lorsque les conditions de traversée du support de la nuée sont inversées.

Cette stratégie permet de juger de la marge de manœuvre de plusieurs indicateurs, évitant ainsi le bruit d’un seul indicateur. En même temps, l’utilisation d’un diagramme nuageux pour déterminer les zones de soutien et de résistance critiques, et la direction de la direction réelle des flux de fonds combinée à la ligne de retard de l’ombre, permet d’entrer dans la phase de la tendance et de sortir avant le point critique, ce qui permet d’obtenir de plus grands bénéfices.

Analyse des avantages

Le plus grand avantage de la stratégie de Cloud est qu’elle utilise une combinaison de plusieurs indicateurs pour juger du phénomène de survente et de survente du marché, afin de déterminer avec précision le point d’achat et de vente. Les avantages spécifiques sont les suivants:

Une évaluation intégrée de plusieurs indicateurs pour une meilleure précision des signaux❚ Un seul indicateur est susceptible de générer des signaux erronés, et cette stratégie peut filtrer efficacement le bruit et améliorer la fiabilité du signal en intégrant des indicateurs tels que le diagramme de nuage, le MACD, le CMF et le TSI.

Un diagramme de nuage pour déterminer les zones de résistance de soutien clésUn diagramme nuageux montre clairement les points de support et de résistance clés, sur lesquels la stratégie peut déployer des points de vente et d’achat, permettant ainsi d’entrer sur le marché après la clôture de la tendance.

Le retard de la ligne d’ombre pour juger de l’orientation des fonds│ les lignes d’ombre retardées permettent de détecter les déviations de l’entité, de juger les flux et sorties de fonds réels et d’éviter les faux mouvements induits en erreur par l’arbitrage │

Le MACD montre une surventeLe MACD affiche plus rapidement les tendances d’achat et de vente, et le jugement de position combiné à un graphique en nuage permet de capturer avec précision les points d’achat et de vente.

Le CMF montre les flux de fondsLe CMFIndicator reflète les mouvements de capitaux importants par la variation du volume des transactions, afin d’éviter de tromper les petits flux de capitaux arbitragés.

La TSI montre une forte force d’achat et de venteLe TSI peut éliminer l’amplitude des variations de prix et afficher avec précision la force et la faiblesse de la force de vente et d’achat réelle, permettant ainsi de déterminer le moment de la reprise du bas et de la baisse du haut.

Analyse des risques et des optimisations

Bien que les stratégies de cloud computing présentent de nombreux avantages, il existe des risques à prendre en compte. Les principaux risques et les orientations d’optimisation sont les suivants:

Optimisation des paramètres de l’indicateurLes paramètres existants ne sont peut-être pas la combinaison optimale des paramètres, il est possible de trouver de meilleurs paramètres par des méthodes d’optimisation plus systématiques pour obtenir des gains plus stables.

Manque de stratégie de réduction des pertesIl n’existe pas de mécanisme de stop-loss actuellement, et il est impossible de contrôler efficacement les pertes en cas de revirement radical. Il est possible de mettre en place un stop-loss mobile ou un stop-loss fixe raisonnable.

La fréquence des transactions est trop élevée❚ La combinaison de plusieurs indicateurs peut conduire à une fréquence de négociation excessive. ❚ Les paramètres peuvent être ajustés de manière appropriée pour contrôler raisonnablement la fréquence de négociation.

Les effets varient❚ La combinaison d’indicateurs multiples est susceptible de créer une corne d’effet, et l’efficacité de la stratégie peut fluctuer considérablement dans des circonstances particulières. La méthode de la combinaison de modèles peut être introduite, en définissant la pondération de différents indicateurs.

Indicateur de diffusion des risquesSi les indicateurs divergent, il sera difficile de juger de l’admission finale. Cette situation nécessite une expérience manuelle pour l’analyse de l’examen.

Résumer

La stratégie de Cloud est une stratégie de trading quantitatif intégrée à plusieurs indicateurs. Elle exploite pleinement les avantages complémentaires d’indicateurs tels que le graphique de Cloud, le MACD, le CMF et le TSI, et présente des avantages uniques pour déterminer le moment d’achat et de vente.

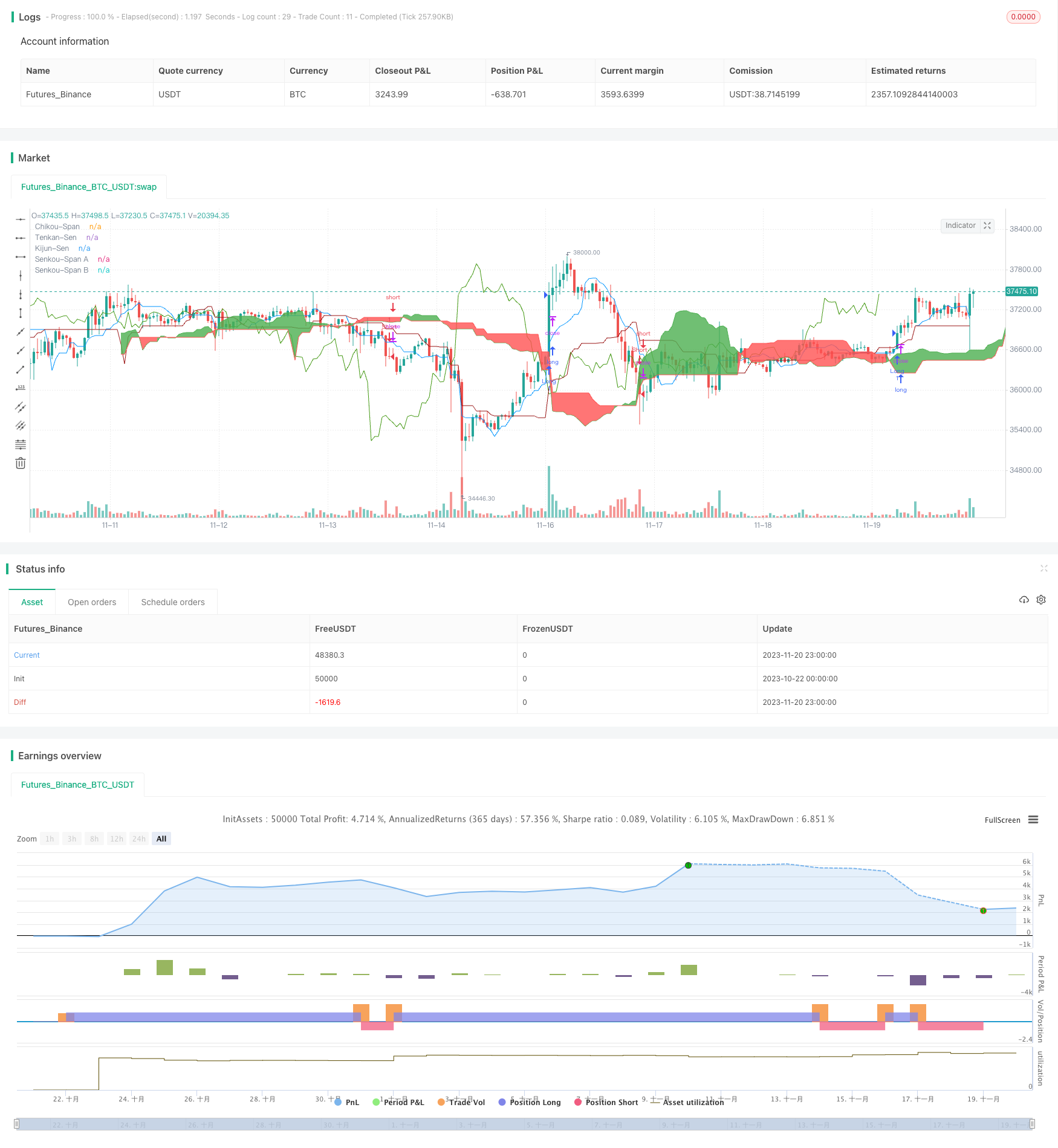

/*backtest

start: 2023-10-22 00:00:00

end: 2023-11-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Ichimoku with MACD/ CMF/ TSI ", overlay=true)

//Inputs

ts_bars = input(10, minval=1, title="Tenkan-Sen Bars")

ks_bars = input(30, minval=1, title="Kijun-Sen Bars")

ssb_bars = input(52, minval=1, title="Senkou-Span B Bars")

cs_offset = input(26, minval=1, title="Chikou-Span Offset")

ss_offset = input(26, minval=1, title="Senkou-Span Offset")

long_entry = input(true, title="Long Entry")

short_entry = input(true, title="Short Entry")

middle(len) => avg(lowest(len), highest(len))

// Ichimoku Components

tenkan = middle(ts_bars)

kijun = middle(ks_bars)

senkouA = avg(tenkan, kijun)

senkouB = middle(ssb_bars)

// Plot Ichimoku Kinko Hyo

plot(tenkan, color=#0496ff, title="Tenkan-Sen")

plot(kijun, color=#991515, title="Kijun-Sen")

plot(close, offset=-cs_offset+1, color=#459915, title="Chikou-Span")

sa=plot(senkouA, offset=ss_offset-1, color=color.green, title="Senkou-Span A")

sb=plot(senkouB, offset=ss_offset-1, color=color.red, title="Senkou-Span B")

fill(sa, sb, color = senkouA > senkouB ? color.green : color.red, title="Cloud color")

ss_high = max(senkouA[ss_offset-1], senkouB[ss_offset-1])

ss_low = min(senkouA[ss_offset-1], senkouB[ss_offset-1])

// Entry/Exit Signals

fast_length = input(title="Fast Length", type=input.integer, defval=12)

slow_length = input(title="Slow Length", type=input.integer, defval=26)

src = input(title="Source", type=input.source, defval=hl2)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

sma_source = input(title="Simple MA(Oscillator)", type=input.bool, defval=true)

sma_signal = input(title="Simple MA(Signal Line)", type=input.bool, defval=false)

// Plot colors

col_grow_above = #26A69A

col_grow_below = #FFCDD2

col_fall_above = #B2DFDB

col_fall_below = #EF5350

col_macd = #0094ff

col_signal = #ff6a00

// Calculating

fast_ma = sma_source ? sma(src, fast_length) : ema(src, fast_length)

slow_ma = sma_source ? sma(src, slow_length) : ema(src, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

tk_cross_bull = tenkan > kijun

tk_cross_bear = tenkan < kijun

cs_cross_bull = mom(close, cs_offset-1) > 0

cs_cross_bear = mom(close, cs_offset-1) < 0

price_above_kumo = close > ss_high

price_below_kumo = close < ss_low

//CMF

lengthA = input(10, minval=1, title="CMF Length")

ad = close==high and close==low or high==low ? 0 : ((2*close-low-high)/(high-low))*volume

mf = sum(ad, lengthA) / sum(volume, lengthA)

//TSI

long = input(title="Long Length", type=input.integer, defval=20)

short = input(title="Short Length", type=input.integer, defval=20)

price = close

double_smooth(src, long, short) =>

fist_smooth = ema(src, long)

ema(fist_smooth, short)

pc = change(price)

double_smoothed_pc = double_smooth(pc, long, short)

double_smoothed_abs_pc = double_smooth(abs(pc), long, short)

tsi_value = 100 * (double_smoothed_pc / double_smoothed_abs_pc)

bullish = tk_cross_bull and cs_cross_bull and price_above_kumo and hist > 0 and mf > 0.1 and tsi_value > 0

bearish = tk_cross_bear and cs_cross_bear and price_below_kumo and hist < 0 and mf < -0.1 and tsi_value < 0

strategy.entry("Long", strategy.long, when=bullish and long_entry)

strategy.entry("Short", strategy.short, when=bearish and short_entry)

strategy.close("Long", when=bearish and not short_entry)

strategy.close("Short", when=bullish and not long_entry)