رنگین بادل کی حکمت عملی

جائزہ

کلاؤڈ اسٹریٹجی ایک تکنیکی اشارے کی ایک قسم ہے جس میں کلاؤڈ گراف ، MACD ، کیش فلو انڈیکس (CMF) اور حقیقی طاقت انڈیکس (TSI) شامل ہیں۔ اس حکمت عملی کا مقصد مارکیٹ میں درمیانے اور لمبے فاصلے پر تجارت کے مواقع کی کھوج کرنا ہے۔

حکمت عملی کا اصول

کلاؤڈ حکمت عملی کا بنیادی خیال یہ ہے کہ ایک کلاؤڈ چارٹ کے فاریکس سگنل ، MACD کے فاریکس اشارے ، CMF کے کیش فلو اشارے اور TSI کی طاقت انڈیکس کو ملا کر مارکیٹ کے رجحانات اور اوورلوڈ اوور سیل علاقوں کا تعین کریں۔ ایک کلاؤڈ چارٹ واضح طور پر رجحانات کی سمت اور اہم معاون مزاحمت کا تعین کرسکتا ہے۔ MACD مارکیٹ میں خرید و فروخت کی طاقت کا موازنہ اور اوورلوڈ اوور سیل کا مظاہرہ کرتا ہے۔ سی ایم ایف نے سرمایہ کاری کے بہاؤ اور بہاؤ کا تعین کیا ہے۔ TSI نے مارکیٹ کی حقیقی قوت خرید و فروخت کو ظاہر کیا۔

یہ حکمت عملی بنیادی طور پر مندرجہ ذیل اشارے پر مبنی ہے:

- ایک کلاؤڈ چارٹ کا ٹرنپوائنٹ دس کھن لائن پر ٹرانس اور کلاؤڈ سپورٹ لائن ، ایک کثیر سر سگنل کے طور پر دیکھا جاتا ہے

- ایک کلاؤڈ گراف کی تاخیر سایہ لائن cx پر 0 محور سے گزرتا ہے ، جس کو کثیر سر تصدیق کے طور پر سمجھا جاتا ہے

- ایم اے سی ڈی نے 0 محور کو توڑ دیا ، جس سے خریدنے کی طاقت میں اضافہ ہوا

- سی ایم ایف اشارے> 0.1، فنڈز کی آمد کا اشارہ

- TSI اشارے> 0 ، خریدنے کی طاقت کو فروخت کرنے کی طاقت سے زیادہ ظاہر کرتا ہے

جب مذکورہ بالا 5 ایک ساتھ قائم ہوتے ہیں تو کثیر سگنل پیدا ہوتا ہے۔ جب بادل کا نقشہ دس کان لائن کے نیچے ہوتا ہے تو بادل کی حمایت کی لائن جیسے شرائط الٹ جاتے ہیں تو خالی سگنل پیدا ہوتا ہے۔

اس حکمت عملی میں متعدد اشارے کے زیادہ خالی حالات کا مجموعی طور پر فیصلہ کیا گیا ہے ، جس سے ایک ہی اشارے کے فیصلے سے پیدا ہونے والے شور کو روک دیا گیا ہے۔ اس کے ساتھ ساتھ ایک کلاؤڈ چارٹ کا استعمال کرتے ہوئے اہم معاونت اور مزاحمت کے علاقوں کا تعین کیا گیا ہے ، اور تاخیر کی سائے کی لکیر کی اصل سمت کے ساتھ مل کر اصل فنڈز کے بہاؤ کی سمت کا تعین کیا گیا ہے ، لہذا اس رجحان کے پیچھے آنے والے مرحلے میں داخل ہوسکتا ہے ، اور اہم نقطہ سے پہلے ہی باہر نکل سکتا ہے ، اور اس طرح زیادہ منافع حاصل کیا جاسکتا ہے۔

طاقت کا تجزیہ

رنگین بادل کی حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ مارکیٹ میں زیادہ خرید و فروخت کے رجحان کا اندازہ لگانے کے لئے متعدد اشارے کا مجموعی استعمال کیا جاسکتا ہے ، تاکہ خرید و فروخت کے مقامات کا درست اندازہ لگایا جاسکے۔ اس کے مخصوص فوائد یہ ہیں:

ملٹی انڈیکیٹر انٹیگریٹڈ فیصلے ، سگنل کی درستگی میں اضافہایک ہی اشارے غلط سگنل پیدا کرنے کے لئے آسان ہے، اور اس حکمت عملی کو ایک کلاؤڈ گراف، MACD، CMF، TSI اور دیگر اشارے کو ضم کرکے، شور کو مؤثر طریقے سے فلٹر کرنے اور سگنل کی وشوسنییتا کو بہتر بنانے کے لئے.

اہم حمایت اور مزاحمت کے علاقوں کا اندازہ لگانے کے لئے ایک بادل کا نقشہایک کلاؤڈ چارٹ اہم حمایت اور مزاحمت کی جگہوں کو واضح طور پر ظاہر کرتا ہے ، اور حکمت عملی ان جگہوں پر خرید و فروخت کے مقامات کو تعینات کرسکتی ہے ، جس سے رجحان قریب ہونے کے بعد مارکیٹ میں داخل ہوسکتی ہے۔

پیسے کی منتقلی میں تاخیر│ تاخیر سے چلنے والی سائے کی لکیر اس حقیقت کو ظاہر کرتی ہے کہ ادارہ کس طرح سے انحراف کر رہا ہے ، حقیقی رقم کی آمد و رفت کا اندازہ لگاتا ہے ، اور سودے بازی کی غلط حرکت سے گمراہ ہونے سے بچتا ہے۔│

ایم اے سی ڈی نے اوور بیو اور اوور سیلنگ کا مظاہرہ کیا│MACD تیزی سے مارکیٹ میں خرید و فروخت کے رجحانات کو ظاہر کرتا ہے ، جس میں ایک بادل چارٹ کے ساتھ مل کر پوزیشن کا فیصلہ کرنے کے لئے ، خرید و فروخت کے مقامات کو درست طریقے سے پکڑ سکتا ہے۔│

سی ایم ایف نے فنڈز کی آمد و رفت کی اطلاع دیCMF انڈیکیٹر بڑے فنڈز کی نقل و حرکت کو ٹرانزیکشن حجم میں تبدیلی کی طرف سے ظاہر کرتا ہے تاکہ چھوٹے فنڈز کے بہاؤ سے بچنے سے بچنے سے بچنے سے بچنے سے بچنے سے بچنے سے بچنے کے لۓ.

ایس ٹی آئی نے کمزور خرید و فروخت کی نشاندہی کیٹی ایس آئی قیمتوں میں ہونے والی تبدیلیوں کی وسعت کے عوامل کو ختم کرنے کے قابل ہے ، اور اس طرح اصل خرید و فروخت کی طاقت کی طاقت کو درست طریقے سے ظاہر کرتا ہے ، تاکہ نیچے کی واپسی اور اوپر کی کمی کا وقت معلوم کیا جاسکے۔

خطرہ اور اصلاحی تجزیہ

اس کے باوجود کہ کلاؤڈ حکمت عملی کے بہت سارے فوائد ہیں ، اس میں کچھ خطرات بھی ہیں جن پر توجہ دینے کی ضرورت ہے۔ ان میں سے کچھ اہم خطرات اور اصلاحات یہ ہیں:

اشارے پیرامیٹر کی اصلاحموجودہ پیرامیٹرز شاید زیادہ سے زیادہ پیرامیٹرز کا مجموعہ نہیں ہے، زیادہ مستحکم منافع کے لئے بہتر پیرامیٹرز کو تلاش کرنے کے لئے زیادہ منظم اصلاح کے طریقوں کے ذریعہ تلاش کیا جا سکتا ہے.

نقصان کو روکنے کی حکمت عملی کا فقداناس وقت کوئی اسٹاپ نقصان کا طریقہ کار ترتیب نہیں دیا گیا ہے ، اور مارکیٹ میں تیزی سے الٹ جانے پر نقصان کو مؤثر طریقے سے کنٹرول نہیں کیا جاسکتا ہے۔ معقول موبائل اسٹاپ یا لٹکا ہوا اسٹاپ قائم کیا جاسکتا ہے۔

تجارت کی کثرتمتعدد اشارے کے ساتھ مل کر فیصلہ کرنے سے معاملات کی زیادہ تعدد پیدا ہوسکتی ہے۔ پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کیا جاسکتا ہے ، اور تجارتی تعدد کو مناسب طریقے سے کنٹرول کیا جاسکتا ہے۔

اثر و رسوخ میں تبدیلی│ کثیر اشارے کے ساتھ مل کر فیصلے آسانی سے اثر و رسوخ کی طاقت کو تشکیل دیتے ہیں ، اور مخصوص حالات میں حکمت عملی کے اثرات میں زیادہ اتار چڑھاؤ ہوسکتا ہے۔│ ماڈل کے مجموعہ کے طریقوں کو متعارف کرایا جاسکتا ہے ، مختلف اشارے کے لئے وزن ترتیب دیا جاسکتا ہے۔│

انڈیکس پھیلاؤ کا خطرہاگر مختلف اشارے میں متضاد سگنل ظاہر ہوتے ہیں تو ، حتمی داخلے کا تعین کرنا مشکل ہوگا۔ اس صورت میں انسانی تجربے کی جانچ پڑتال اور تجزیہ کی ضرورت ہے۔

خلاصہ کریں۔

ایک کثیر اشارے کی انضمام کی ایک مقدار کی تجارت کی حکمت عملی ہے۔ یہ ایک کلاؤڈ چارٹ ، MACD ، CMF ، TSI اور دیگر اشارے کے باہمی فوائد کو مکمل طور پر استعمال کرتا ہے ، جو خرید و فروخت کے وقت کا فیصلہ کرنے میں منفرد فوائد رکھتا ہے۔ اس کے علاوہ ، حکمت عملی کے کچھ قابل اصلاح پہلو بھی موجود ہیں ، اگر اسٹریٹجی کے آپریشن کی استحکام کو نمایاں طور پر بہتر بنایا جاسکے تو اسٹریٹجی کے نقصان کو روکنے کے طریقہ کار ، پیرامیٹرز کی اصلاح ، وزن کی تعیناتی وغیرہ کو مزید بہتر بنایا جاسکے۔

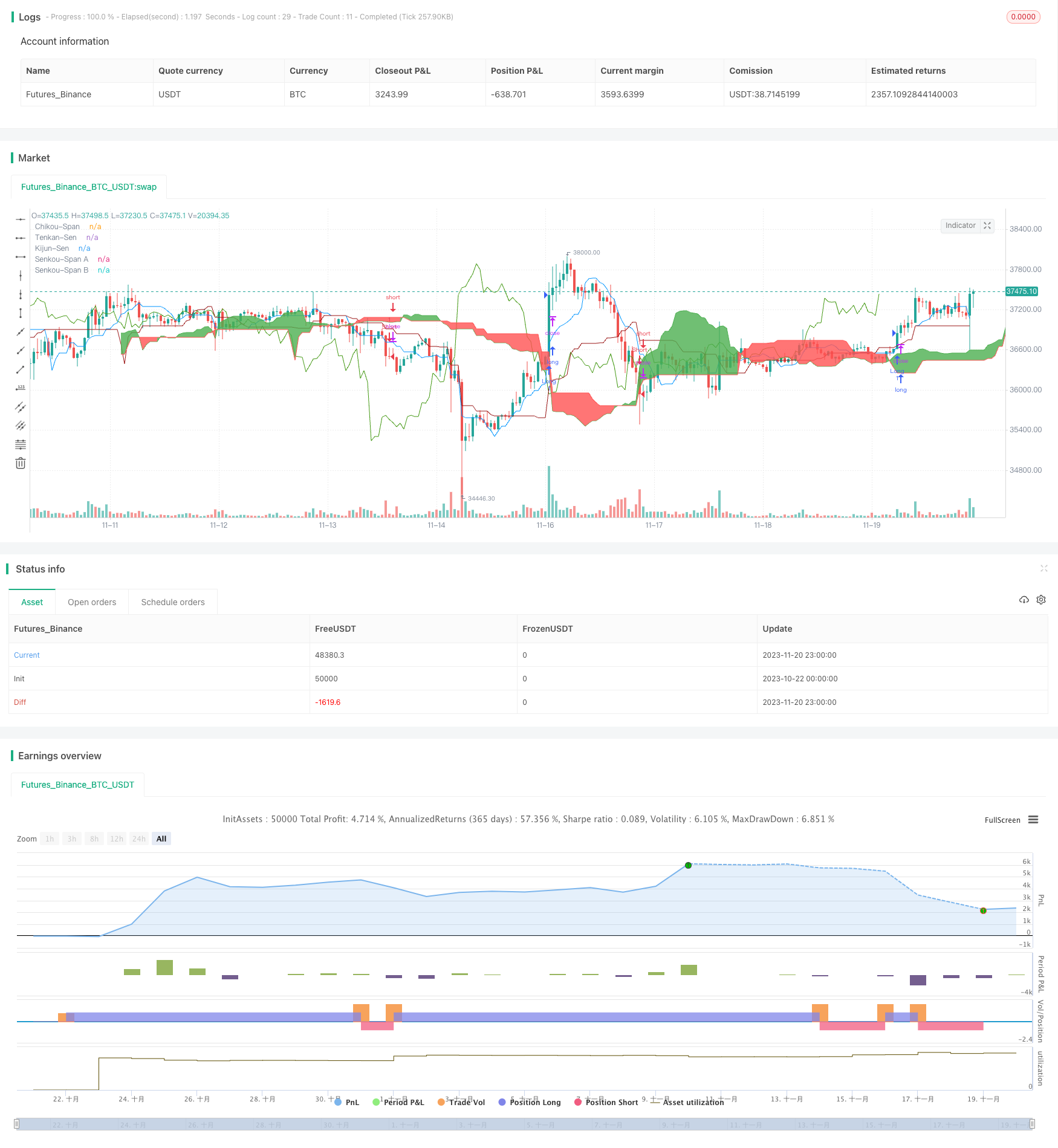

/*backtest

start: 2023-10-22 00:00:00

end: 2023-11-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Ichimoku with MACD/ CMF/ TSI ", overlay=true)

//Inputs

ts_bars = input(10, minval=1, title="Tenkan-Sen Bars")

ks_bars = input(30, minval=1, title="Kijun-Sen Bars")

ssb_bars = input(52, minval=1, title="Senkou-Span B Bars")

cs_offset = input(26, minval=1, title="Chikou-Span Offset")

ss_offset = input(26, minval=1, title="Senkou-Span Offset")

long_entry = input(true, title="Long Entry")

short_entry = input(true, title="Short Entry")

middle(len) => avg(lowest(len), highest(len))

// Ichimoku Components

tenkan = middle(ts_bars)

kijun = middle(ks_bars)

senkouA = avg(tenkan, kijun)

senkouB = middle(ssb_bars)

// Plot Ichimoku Kinko Hyo

plot(tenkan, color=#0496ff, title="Tenkan-Sen")

plot(kijun, color=#991515, title="Kijun-Sen")

plot(close, offset=-cs_offset+1, color=#459915, title="Chikou-Span")

sa=plot(senkouA, offset=ss_offset-1, color=color.green, title="Senkou-Span A")

sb=plot(senkouB, offset=ss_offset-1, color=color.red, title="Senkou-Span B")

fill(sa, sb, color = senkouA > senkouB ? color.green : color.red, title="Cloud color")

ss_high = max(senkouA[ss_offset-1], senkouB[ss_offset-1])

ss_low = min(senkouA[ss_offset-1], senkouB[ss_offset-1])

// Entry/Exit Signals

fast_length = input(title="Fast Length", type=input.integer, defval=12)

slow_length = input(title="Slow Length", type=input.integer, defval=26)

src = input(title="Source", type=input.source, defval=hl2)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

sma_source = input(title="Simple MA(Oscillator)", type=input.bool, defval=true)

sma_signal = input(title="Simple MA(Signal Line)", type=input.bool, defval=false)

// Plot colors

col_grow_above = #26A69A

col_grow_below = #FFCDD2

col_fall_above = #B2DFDB

col_fall_below = #EF5350

col_macd = #0094ff

col_signal = #ff6a00

// Calculating

fast_ma = sma_source ? sma(src, fast_length) : ema(src, fast_length)

slow_ma = sma_source ? sma(src, slow_length) : ema(src, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

tk_cross_bull = tenkan > kijun

tk_cross_bear = tenkan < kijun

cs_cross_bull = mom(close, cs_offset-1) > 0

cs_cross_bear = mom(close, cs_offset-1) < 0

price_above_kumo = close > ss_high

price_below_kumo = close < ss_low

//CMF

lengthA = input(10, minval=1, title="CMF Length")

ad = close==high and close==low or high==low ? 0 : ((2*close-low-high)/(high-low))*volume

mf = sum(ad, lengthA) / sum(volume, lengthA)

//TSI

long = input(title="Long Length", type=input.integer, defval=20)

short = input(title="Short Length", type=input.integer, defval=20)

price = close

double_smooth(src, long, short) =>

fist_smooth = ema(src, long)

ema(fist_smooth, short)

pc = change(price)

double_smoothed_pc = double_smooth(pc, long, short)

double_smoothed_abs_pc = double_smooth(abs(pc), long, short)

tsi_value = 100 * (double_smoothed_pc / double_smoothed_abs_pc)

bullish = tk_cross_bull and cs_cross_bull and price_above_kumo and hist > 0 and mf > 0.1 and tsi_value > 0

bearish = tk_cross_bear and cs_cross_bear and price_below_kumo and hist < 0 and mf < -0.1 and tsi_value < 0

strategy.entry("Long", strategy.long, when=bullish and long_entry)

strategy.entry("Short", strategy.short, when=bearish and short_entry)

strategy.close("Long", when=bearish and not short_entry)

strategy.close("Short", when=bullish and not long_entry)