Dual-Indikator-Kauffilter-Kaufsignal-Strategie

Überblick

Die Doppel-Indikator-Kauf-Filter-Kauf-Signal-Strategie verwendet eine Kombination aus einem randomisierten Index, einem glatten gleitenden Durchschnitt (Stochastic RSI) und einem Brin-Band-Indikator, um potenzielle Kaufgelegenheiten zu identifizieren. Die Strategie verwendet mehrere Filterbedingungen, um die profitabelsten Kaufpunkte zu unterscheiden. Dies ermöglicht es, eine hohe Wahrscheinlichkeit für Kaufzeiten in einem Umfeld mit Marktschwankungen zu identifizieren.

Strategieprinzip

Die Strategie verwendet zwei Gruppen von Indikatoren, um Kaufgelegenheiten zu identifizieren.

Zunächst wird mit Hilfe eines randomisierten Index-Gleichlauf-Moving-Averages beurteilt, ob ein Markt überverkauft ist. Der Indikator wird in Kombination mit dem Randomisierten Index und seinem Gleißlauf-Moving-Average als überverkauft betrachtet, wenn die %K-Linie ihre %D-Linie von einem Tiefpunkt durchquert. Hier wird ein Schwellenwert gesetzt, der als überverkauft gilt, wenn die %K-Linie über 20 liegt.

Zweitens verwendet die Strategie die Brin-Band-Indikatoren, um Preisänderungen zu erkennen. Die Brin-Band ist ein Auf- und Abwärtstrend, der auf der Grundlage der Standarddifferenz des Preises berechnet wird. Wenn der Preis nahe der Unterwärtstrend ist, ist es ein Überverkauf.

Nach dem Erhalt von Überverkaufssignalen für die beiden oben genannten Indikatoren fügt die Strategie mehrere Filterbedingungen hinzu, um die Kaufzeit weiter zu identifizieren:

- Die Preise sind gerade erst durch die Brin-Absenkung gestiegen.

- Der aktuelle Schlusskurs ist höher als der Schlusskurs vor der N-K-Linie und zeigt die Kauf-Eingabe.

- Derzeitige Schlusskurs unterhalb des Schlusskurses für eine langfristige oder mittelfristige Rücksichtnahme, günstige Korrektur

Wenn der Kaufzeitpunkt nach der Gesamtbeurteilung identifiziert wird, wird ein Kaufsignal ausgesendet.

Analyse der Stärken

Die Doppel-Indikator-Filterstrategie hat einige Vorteile:

- Die Verwendung von doppelten Indikatoren macht das Kaufsignal zuverlässiger und verhindert Falschsignale.

- Mehrfache Filterbedingungen vermeiden häufige Einkäufe bei Erdbeben.

- In Kombination mit einem Zufallsindex, der den Überverkauf beurteilt, beurteilt der Brin-Band-Index die außergewöhnliche Preisentwicklung.

- Es ist wichtig, die Preisentscheidung zu erhöhen und zu gewährleisten, dass es genügend Käufer gibt.

- Es ist wichtig, dass die Verbraucher die Möglichkeit haben, sich zu entscheiden, ob sie ein Produkt kaufen wollen oder nicht.

Insgesamt nutzt die Strategie mehrere technische Indikatoren und Filtermittel, um eine genauere und zuverlässigere Identifizierung der Kaufzeit zu ermöglichen, was zu einer besseren Handelsperformance führt.

Risikoanalyse

Obwohl diese Strategie der Doppelfilterung viele Vorteile hat, gibt es einige Risiken, die zu vermeiden sind:

- Fehlende Parameter-Einstellungen können zu häufigen oder konservativen Kaufsignalen führen, die sorgfältig getestet und optimiert werden müssen.

- Es ist möglich, dass mehrfache Filterbedingungen einen Teil der Kaufmöglichkeiten verpassen, wodurch die schnelle Entwicklung nicht verfolgt werden kann.

- Wenn der Indikator abgestreut wird, wird ein falsches Signal erzeugt, und die Konsistenz des Indikators muss beachtet werden.

- Es ist unmöglich, Trends zu beurteilen, und es kann zu Verlusten führen, wenn sich falsche Signale in einem Bärenmarkt ergeben.

Die Strategie kann für die oben genannten Risiken optimiert werden:

- Anpassung der Indikatorparameter zur Sensibilisierung der Filterbedingungen.

- Mit Hilfe von Trend-Anzeigen, um falsche Signale in einem Bärenmarkt zu vermeiden.

- Mehr Schadenersatz.

Optimierungsrichtung

Die Doppel-Punkt-Filterstrategie kann in folgenden Dimensionen weiter optimiert werden:

- Test mehr Kombinationen von technischen Kennzahlen, um bessere Kaufzeit-Beschlüsse zu finden. Wie VRSI, DMI usw.

- Die Einführung von Algorithmen zur automatischen Optimierung von Parametern.

- Erhöhen Sie Ihre Stop-Loss-Grenze schrittweise, sobald Sie ein bestimmtes Niveau erreicht haben.

- In Kombination mit dem Handelsvolumenindikator soll sichergestellt werden, dass genügend Kaufkraft vorhanden ist

- Optimierung der Geldmanagementstrategie. Einrichtung einer dynamischen Anzahl von Geschäften, um Einzelschäden zu reduzieren.

Durch die Einführung weiterer fortschrittlicher Technologien und Methoden ermöglicht die Dual-Index-Filter-Strategie eine präzisere Kaufzeitwahl und eine stärkere Risikokontrolle. Dies führt zu stabileren und zuverlässigeren Erträgen im realen Markt.

Zusammenfassen

Zusammenfassend lässt sich sagen, dass die Dual-Indicator-Buy-Filter-Buy-Signal-Strategie mehrere technische Indikatoren wie den Stochastic RSI und die Brin-Band verwendet und in Kombination mit mehreren Filterbedingungen wie der Preisintensität und der Rückschlagentscheidung einen zuverlässigen Kaufmoment mit hoher Wahrscheinlichkeit identifiziert. Mit weiteren Verbesserungen wie Parameteroptimierung, Stop-Loss-Einstellungen kann die Strategie zu einer der quantitativen Handelsstrategien werden, die einen stabilen Ertrag erzielen.

Die Kernvorteile liegen in der effektiven Kombination von Indikatoren und Filterbedingungen, die eine präzisere Kaufzeitentscheidung ermöglichen. Risiken und Optimierungsrichtungen sind ebenfalls steuerbar und lösbar. Insgesamt ist dies eine sehr effiziente Quantifizierungsstrategie, die in die Tat umgesetzt werden kann.

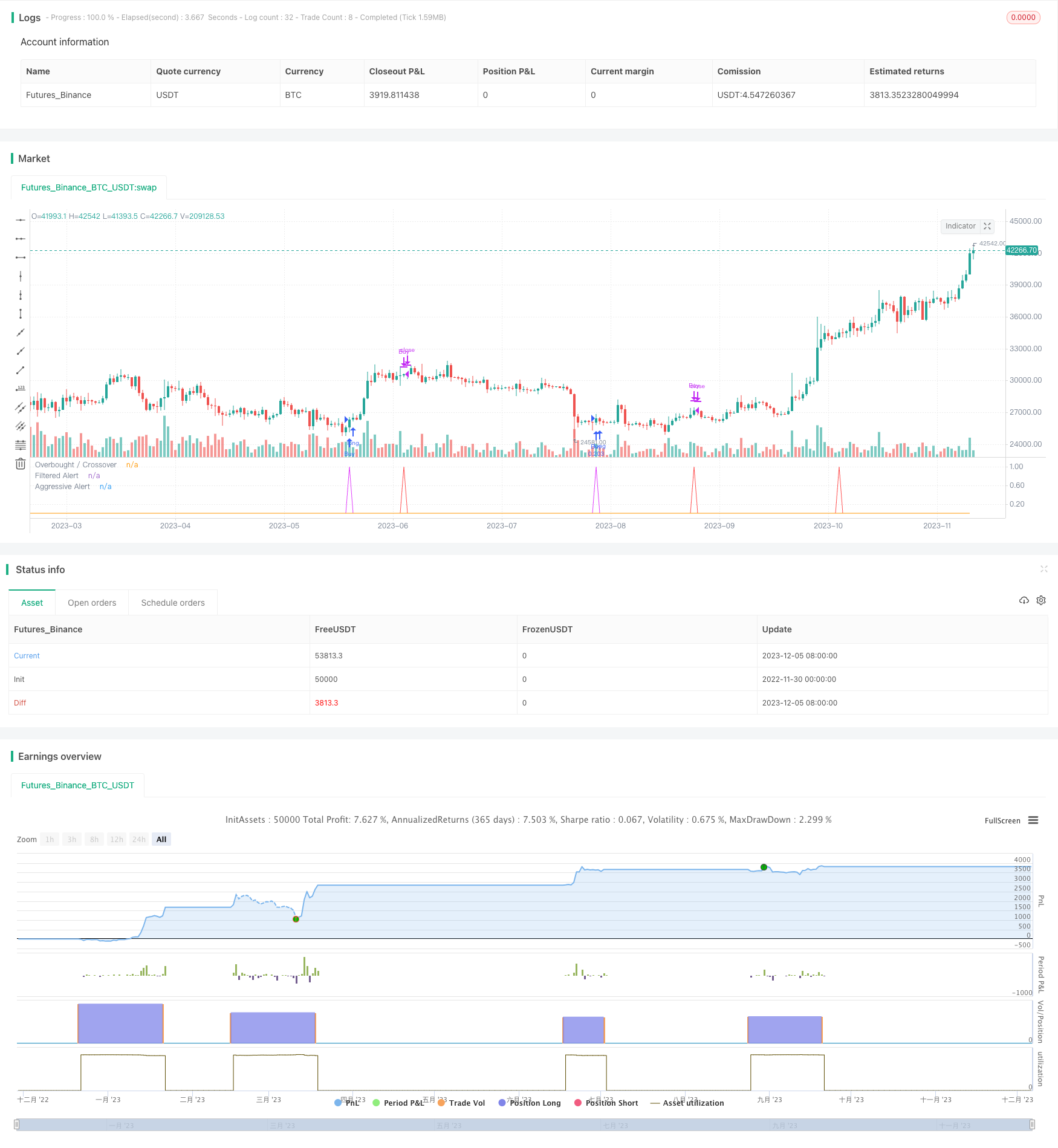

/*backtest

start: 2022-11-30 00:00:00

end: 2023-12-06 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("SORAN Buy and Close Buy", pyramiding=1, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=10, overlay=false)

////Buy and Close-Buy messages

Long_message = input("")

Close_message = input("")

///////////// Stochastic Slow

Stochlength = input(14, minval=1, title="lookback length of Stochastic")

StochOverBought = input(80, title="Stochastic overbought condition")

StochOverSold = input(20, title="Stochastic oversold condition")

smoothK = input(3, title="smoothing of Stochastic %K ")

smoothD = input(3, title="moving average of Stochastic %K")

k = sma(stoch(close, high, low, Stochlength), smoothK)

d = sma(k, smoothD)

///////////// RSI

RSIlength = input( 14, minval=1 , title="lookback length of RSI")

RSIOverBought = input( 70 , title="RSI overbought condition")

RSIOverSold = input( 30 , title="RSI oversold condition")

RSIprice = close

vrsi = rsi(RSIprice, RSIlength)

///////////// Double strategy: RSI strategy + Stochastic strategy

pd = input(22, title="LookBack Period Standard Deviation High")

bbl = input(20, title="Bolinger Band Length")

mult = input(2.0 , minval=1, maxval=5, title="Bollinger Band Standard Devaition Up")

lb = input(50 , title="Look Back Period Percentile High")

ph = input(.85, title="Highest Percentile - 0.90=90%, 0.95=95%, 0.99=99%")

new = input(false, title="-------Text Plots Below Use Original Criteria-------" )

sbc = input(false, title="Show Text Plot if WVF WAS True and IS Now False")

sbcc = input(false, title="Show Text Plot if WVF IS True")

new2 = input(false, title="-------Text Plots Below Use FILTERED Criteria-------" )

sbcFilt = input(true, title="Show Text Plot For Filtered Entry")

sbcAggr = input(true, title="Show Text Plot For AGGRESSIVE Filtered Entry")

ltLB = input(40, minval=20, maxval=99, title="Long-Term Look Back Current Bar Has To Close Below This Value OR Medium Term--Default=40")

mtLB = input(14, minval=1, maxval=40, title="Medium-Term Look Back Current Bar Has To Close Below This Value OR Long Term--Default=14")

str = input(3, minval=1, maxval=9, title="Entry Price Action Strength--Close > X Bars Back---Default=3")

//Alerts Instructions and Options Below...Inputs Tab

new4 = input(false, title="-------------------------Turn On/Off ALERTS Below---------------------" )

new5 = input(false, title="----To Activate Alerts You HAVE To Check The Boxes Below For Any Alert Criteria You Want----")

sa1 = input(false, title="Show Alert WVF = True?")

sa2 = input(false, title="Show Alert WVF Was True Now False?")

sa3 = input(false, title="Show Alert WVF Filtered?")

sa4 = input(false, title="Show Alert WVF AGGRESSIVE Filter?")

//Williams Vix Fix Formula

wvf = ((highest(close, pd)-low)/(highest(close, pd)))*100

sDev = mult * stdev(wvf, bbl)

midLine = sma(wvf, bbl)

lowerBand = midLine - sDev

upperBand = midLine + sDev

rangeHigh = (highest(wvf, lb)) * ph

//Filtered Bar Criteria

upRange = low > low[1] and close > high[1]

upRange_Aggr = close > close[1] and close > open[1]

//Filtered Criteria

filtered = ((wvf[1] >= upperBand[1] or wvf[1] >= rangeHigh[1]) and (wvf < upperBand and wvf < rangeHigh))

filtered_Aggr = (wvf[1] >= upperBand[1] or wvf[1] >= rangeHigh[1]) and not (wvf < upperBand and wvf < rangeHigh)

//Alerts Criteria

alert1 = wvf >= upperBand or wvf >= rangeHigh ? 1 : 0

alert2 = (wvf[1] >= upperBand[1] or wvf[1] >= rangeHigh[1]) and (wvf < upperBand and wvf < rangeHigh) ? 1 : 0

alert3 = upRange and close > close[str] and (close < close[ltLB] or close < close[mtLB]) and filtered ? 1 : 0

alert4 = upRange_Aggr and close > close[str] and (close < close[ltLB] or close < close[mtLB]) and filtered_Aggr ? 1 : 0

//Coloring Criteria of Williams Vix Fix

col = wvf >= upperBand or wvf >= rangeHigh ? #00E676 : #787B86

isOverBought = (crossover(k,d) and k > StochOverBought) ? 1 : 0

isOverBoughtv2 = k > StochOverBought ? 1 : 0

filteredAlert = alert3 ? 1 : 0

aggressiveAlert = alert4 ? 1 : 0

plot(isOverBought, "Overbought / Crossover", style=plot.style_line, color=#FF5252)

plot(filteredAlert, "Filtered Alert", style=plot.style_line, color=#E040FB)

plot(aggressiveAlert, "Aggressive Alert", style=plot.style_line, color=#FF9800)

if (filteredAlert or aggressiveAlert)

strategy.entry("Buy", strategy.long, alert_message = Long_message)

if (filteredAlert or aggressiveAlert)

alert("Buy Signal", alert.freq_once_per_bar)

if (isOverBought)

strategy.close("Buy", alert_message = Close_message)