Estratégia de acompanhamento de tendências com base no indicador estocástico e no indicador CCI

Visão geral

A estratégia combina o indicador estocástico com o indicador CCI para identificar a direção da tendência, e usa o indicador de taxa de mudança para filtrar a tendência de choque, permitindo o acompanhamento da tendência. A estratégia usa uma entrada de ruptura e uma saída de parada.

Princípio da estratégia

- Indicadores estocásticos para determinar a forma de vazio

O indicador Stochastic dá um sinal de compra quando o indicador está acima de sua última barra e um sinal de venda quando o indicador está abaixo de sua última barra - Indicadores da CCI para determinar a direção da tendência

CCI maior do que 0 para o mercado de ativos, menor do que 0 para o mercado de ativos - Rate of Change indica tendência de queda de filtro

Configurar o parâmetro de Rate of Change para determinar se o preço está em uma tendência ativa - Regras de entrada e saída

Sinais de compra: Stochastic com a mais recente barra e CCI maior que 0 e a tendência de preço ativa

Sinais de venda: Stochastic abaixo do último bar e CCI menor que 0 e a tendência de preço ativa

Stop loss exit: Longo 3% Stop Loss, Curto 3% Stop Loss

Análise de vantagens

- A combinação do indicador estocástico com o indicador CCI permite uma maior precisão na direção da tendência

- O indicador de taxa de mudança pode ser usado para eliminar a tendência de choque e evitar negociações ineficazes.

- Multi-espaço de negociação bidirecional para capturar diferentes tipos de tendências

- A partir daí, a tendência é de que os jogadores de futebol de rua se tornem jogadores de futebol de rua.

- Estritamente para evitar perdas significativas e controlar eficazmente os riscos

Análise de Riscos

- A configuração inadequada dos parâmetros da política pode levar a ser muito conservadora ou radical

- Indicadores com funções limitadas e que podem falhar em situações extremas

- A entrada de ruptura pode ser um salto no início da tendência, cortando parte dos lucros.

- Stop loss pequeno demais pode ser ultrapassado, muito grande pode ser um risco mal controlado

Direção de otimização

- Optimização de parâmetros. Melhorar a configuração de parâmetros para encontrar a combinação de parâmetros mais adequada.

- Adicionar mais indicadores de tendências de julgamento, melhorando a eficácia da decisão

- Paragem ativa: configuração de paragem de rastreamento ou paragem de passo de tempo, reduzindo a probabilidade de paragem ser ultrapassada

- Avaliação de risco. Adição de restrições de indicadores de risco, como a retirada máxima, controle total da abertura de risco

Resumir

A estratégia integra Stochastic, CCI e Rate of Change, três grandes indicadores para determinar a direção da tendência, para aproveitar as oportunidades de tendência de forma a romper o rastreamento. A vantagem da estratégia reside na combinação de indicadores para julgar com precisão e filtrar efetivamente o comportamento oscilante, através de um rigoroso controle de risco de perda. O próximo passo pode ser melhorado em termos de otimização de parâmetros, combinação de vários indicadores e estratégias de parada de perda, para tornar a estratégia mais robusta e flexível.

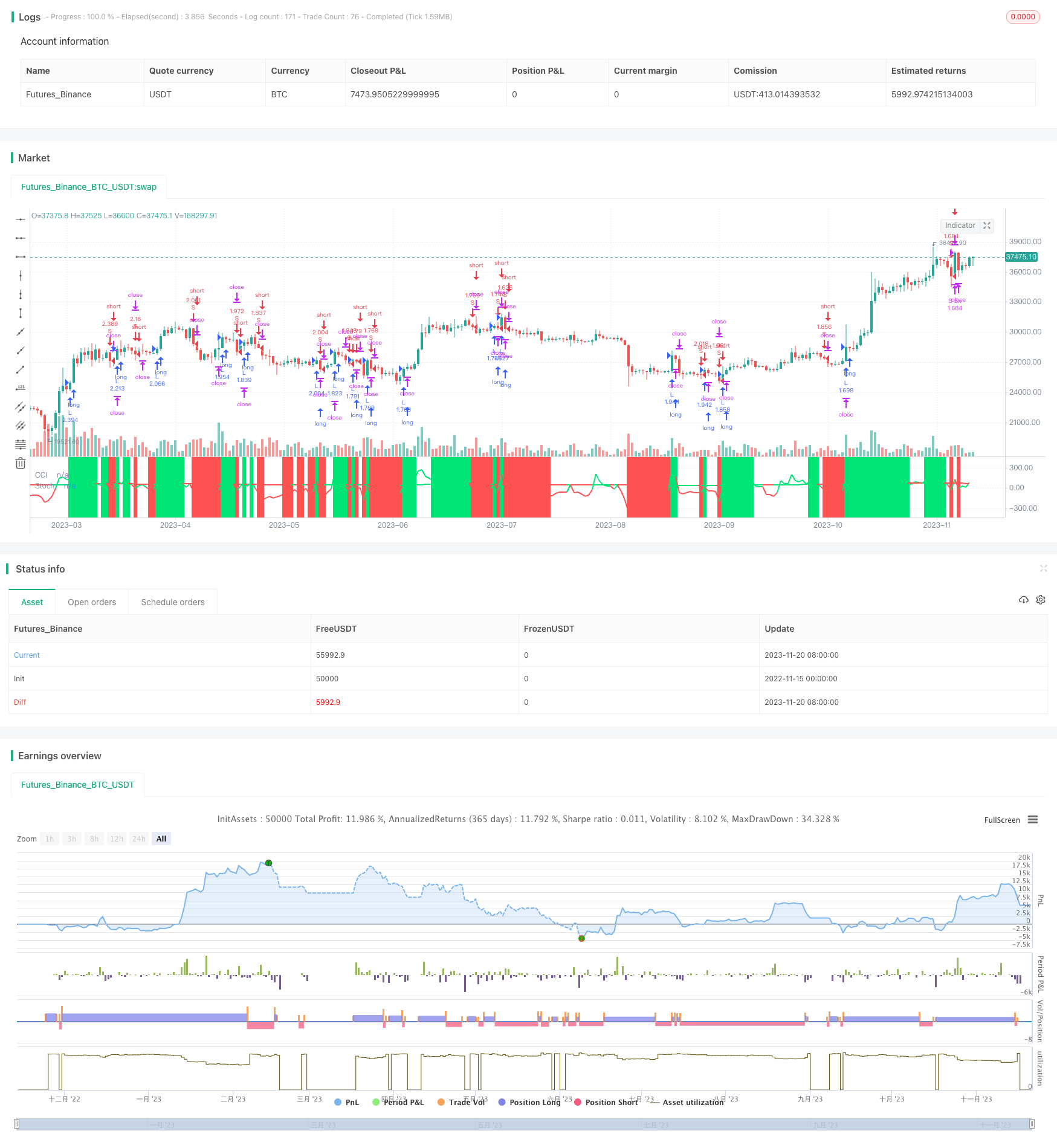

/*backtest

start: 2022-11-15 00:00:00

end: 2023-11-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Stochastic CCI BF 🚀", overlay=false, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.075)

/////////////// Time Frame ///////////////

testStartYear = input(2017, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay, 0, 0)

testStopYear = input(2019, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay, 0, 0)

testPeriod() => true

///////////// CCI /////////////

src = close

ccilength = input(13, minval=1, title="CCI Length")

c=cci(src, ccilength)

///////////// Stochastic /////////////

len = input(19, minval=1, title="RSI Length")

lenema = input(12, minval=1, title="RSI-EMA Length")

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

out = ema(rsi, lenema)

///////////// Rate Of Change /////////////

source = close

roclength = input(30, minval=1)

pcntChange = input(7.0, minval=1)

roc = 100 * (source - source[roclength]) / source[roclength]

emaroc = ema(roc, roclength / 2)

isMoving() => emaroc > (pcntChange / 2) or emaroc < (0 - (pcntChange / 2))

/////////////// Strategy ///////////////

long = out > out[1] and isMoving() and c > 0

short = out < out[1] and isMoving() and c < 0

last_long = 0.0

last_short = 0.0

last_long := long ? time : nz(last_long[1])

last_short := short ? time : nz(last_short[1])

long_signal = crossover(last_long, last_short)

short_signal = crossover(last_short, last_long)

last_open_long_signal = 0.0

last_open_short_signal = 0.0

last_open_long_signal := long_signal ? open : nz(last_open_long_signal[1])

last_open_short_signal := short_signal ? open : nz(last_open_short_signal[1])

last_long_signal = 0.0

last_short_signal = 0.0

last_long_signal := long_signal ? time : nz(last_long_signal[1])

last_short_signal := short_signal ? time : nz(last_short_signal[1])

in_long_signal = last_long_signal > last_short_signal

in_short_signal = last_short_signal > last_long_signal

last_high = 0.0

last_low = 0.0

last_high := not in_long_signal ? na : in_long_signal and (na(last_high[1]) or high > nz(last_high[1])) ? high : nz(last_high[1])

last_low := not in_short_signal ? na : in_short_signal and (na(last_low[1]) or low < nz(last_low[1])) ? low : nz(last_low[1])

sl_inp = input(3.0, title='Stop Loss %') / 100

since_longEntry = barssince(last_open_long_signal != last_open_long_signal[1])

since_shortEntry = barssince(last_open_short_signal != last_open_short_signal[1])

slLong = in_long_signal ? strategy.position_avg_price * (1 - sl_inp) : na

slShort = strategy.position_avg_price * (1 + sl_inp)

long_sl = in_long_signal ? slLong : na

short_sl = in_short_signal ? slShort : na

/////////////// Execution ///////////////

if testPeriod()

strategy.entry("L", strategy.long, when=long_signal)

strategy.entry("S", strategy.short, when=short_signal)

strategy.exit("L Ex", "L", stop=long_sl, when=since_longEntry > 0)

strategy.exit("S Ex", "S", stop=short_sl, when=since_shortEntry > 0)

/////////////// Plotting ///////////////

bgcolor(long_signal ? color.lime : short_signal ? color.red : na, transp=30)

bgcolor(not isMoving() ? color.white : long ? color.lime : short ? color.red : na, transp=80)

plot(out, color = out > out[1] ? color.lime:color.red, linewidth = 2, title="Stoch")

plot(c, color = c > 0 ? color.lime:color.red, linewidth = 2, title="CCI")